IoT de consumo: un agujero negro, negrísimo

Poco importa cuántos millones sumen los dispositivos conectados. No hay duda de que van en aumento. El crecimiento de Intenet de las Cosas tiene un lado oscuro, la vulnerabilidad de los dispositivos, especialmente los que van destinados al consumidor. Pesos pesados de la industria, miembros del Broadband Internet Technical Advisory Group (BITAG) advierten con severidad que muchas startups están inundando el mercado IoT sin tomar medidas elementales de seguridad. Cisco y Google, junto con seis operadores de Estados Unidos, todos miembros del BITAG, denuncian el peligro de vender gadgets carentes de autentificación y de cifrado, que caen en manos de usuarios inexpertos o inescrupulosos. Leer más

29Oct

HP Inc. y Hewlett Packard Enterprise (HPE) viven separadas desde hace un año, pero al presentar sus resultados al mismo tiempo, no pueden evitar que los analistas los comparen en cada trimestre, al menos hasta que una de las dos modifique su año fiscal. La semana pasada, comentando las cuentas del año fiscal 2016, el CEO de HP Inc, Dion Weisler atribuyó los progresos conseguidos a «la velocidad, flexibilidad y foco que ha alcanzado nuestra organización al funcionar como compañía separada».

Unos días antes, Meg Whitman había ´confesado` en el Analyst Day de HPE, que si las dos compañías fueran una, probablemente no se hubiera acometido la compra de la división de impresoras de Samsung, operación que calificó de brillante, porque sus prioridades de inversión eran otras. He aquí una buena justificación para la escisión: el cash flow generado por una división no necesariamente era invertido para desarrollar esa división.

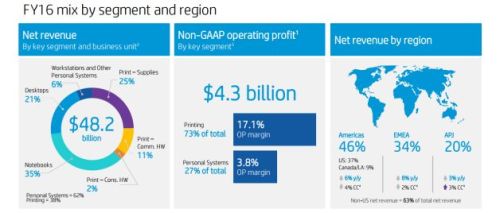

Pues sí, tal vez todo se deba a la ´velocidad, flexibilidad y foco`, pero Weisler ha tenido la rara ocasión de mostrar unos resultados satisfactorios dentro de lo que cabe: los ingresos del cuarto trimestre han crecido un 2% [y un 4% en moneda constante] y los 12.500 millones de dólares han superado en 600 millones la media esperada por los analistas. Pero, atención: el cierre del año fiscal revela un descenso del 6% [-2% en moneda constante] después de haber descendido un 9,2% en 2015.

Lo más interesante de 2016 ha sido la tendencia ascendente, casi paralela, de los dos negocios que componen HP Inc. En el conjunto del año, el Personal Systems Group vio disminuir sus ingresos un 5%, pero el cuarto trimestre fue positivo en un 4%. Por su lado, los del Printing Group bajaron un 14% en el año pero ´sólo` un 8% en el trimestre. Justo lo que necesitaba Weisler para presumir de ejecución en un entorno de asechanzas: «somos conscientes de que es lo normal ahora – dijo – pero nuestros modelos de análisis predicen una estabilización a finales del próximo año fiscal». En moneda constante, quede claro.

El negocio de PC, que aporta el 60% de los ingresos totales [pero el 27% del margen operativo] se comportó mejor que el mercado global de la categoría descrito por IDC. A su vez, Printing [que contribuye con el 72% del margen operativo] arrojó un dato interesante por excepcional: incrementó el número de unidades de hardware vendidas. Cathie Lesjak, CFO de la compañía, sugirió a los analistas que deberían entenderlo como una inversión [se supone que cuantas más impresoras se vendan, más consumibles se venderán]. La mala noticia es que los consumibles han sufrido otra caída, esta vez del 12%.

Weisler puso de relieve otras apuestas de la compañía en el mercado de impresión. Creó expectativas con el formato A3, que tendrá su gran lanzamiento el año entrante, y puso como ejemplo las artes gráficas, que llevan trece trimestres de crecimiento consecutivo. No olvidó dar una pincelada sobre la impresión en 3D, un nuevo negocio para el que sigue sumando acuerdos con suministradores de materiales.

En su presentación inicial, Weisler habló mucho más de impresión que de PC, por lo que una analista de Deutsche Bank, le apremió a dar detalles. Obtuvo esta respuesta: «a largo plazo, el mercado de sistemas personales se desarrollará como un continuo de dispositivos, desde los smartphones hasta las workstations, y las líneas divisorias entre categorías se irán difuminando […] Si algo caracteriza a este mercado es el cambio constante, pero tenemos la ventaja de ir por delante de la curva». Señaló también que HPI tiene mucha cuota por ganar en el segmento de gaming así como en los servicios y accesorios, que están en claro crecimiento.

Las constantes referencias de Lesjak a la conversión en moneda constante reflejan el hecho de que HPI obtiene el 54% de sus ingresos fuera de Estados Unidos, por lo que la evolución alcista del dólar no le favorece. En la región EMEA, el descenso de ingresos en 2016 fue del 8% (o 2% en moneda constante). Algo a tener en cuenta cuando haya que compararlos con los de 2017.

La sombra de EMC es alargada en la nueva Dell

En tres años, con dos movimientos audaces, Michael Dell ha convertido la empresa que lleva su nombre en un gigante que podría facturar unos 75.000 millones de dólares, dependiendo de su perímetro final. La compra de EMC ha sido para él tan importante como para montar una colosal ingeniería financiera para pagar el doble del valor que tenía su propia empresa cuando la retiró de cotización en febrero de 2013. Ahora toca a la nueva Dell Technologies demostrar que merecía la pena llevar la contraria a un sector que en los últimos años ha destejido operaciones de parecida inspiración [Hewlett Packard] o ha renunciado al mito de que hay que estar presente en todos los segmentos del mercado [IBM]. Leer más

25Nov

Sólo la ingenuidad, la desinformación o la pereza pueden explicar que se siga llamando «economía colaborativa» [capciosa traducción de sharing economy] a unas prácticas empresariales que de colaboración no tienen nada. Uber y Airbnb, así como sus imitadores, ejercen modelos de negocio lucrativos, que compiten con otros modelos existentes – taxis, hoteles – y se mueven en un vacío legal y fiscal que es la fuente de muchos líos.

Extraoficialmente, Airbnb se plantea salir a bolsa en un plazo de 18 a 24 meses. La última ronda de financiación, en 2015, recaudó 500 millones de dólares sobre la base de una valoración hipotética de 30.000 millones. La cuenta atrás exige tranquilizar a los inversores resolviendo los problemas pendientes con ayuntamientos y reguladores de medio mundo.

Airbnb no tiene por qué publicar sus cuentas, pero deja que circule una estimación según la cual ingresará este año unos 1.600 millones de dólares. Extrapolando la cifra con la comisión media del 10%, se ha calculado un flujo de más de 10.000 millones de dólares al año. Lo suficiente como para que los recaudadores se fijen en Airbnb.

No exactamente en sus ingresos sino en los que procura a los dueños de las viviendas. Es un asunto complejo: Airbnb gestiona viviendas en 34.000 ciudades y localidades heterogéneas. Brian Chesky, cofundador y CEO de la empresa, declaró hace poco al Financial Times que su equipo legal está tratando de cerrar acuerdos con 700 ciudades donde se genera más del 90% de esos ingresos.

Las batallas tributarias con Nueva York y San Francisco son las más duras – reconoce Chesky – pero hay voluntad de negociación por ambas partes. Airbnb ya ha firmado 200 acuerdos con sendas ciudades, por los cuales actúa como agente de retención de tasas locales y las ingresa en las arcas municipales. Un cálculo no oficial – con pinta de ser inducido por la industria hotelera – estima en 440 millones de dólares el monto fuera de control en ciudades de Estados Unidos.

Hasta aquí los datos, pero todo el asunto tiene un cariz político. Por esto, Airbnb fichó hace un año a Chris Lehane como director de política y comunicación global. Su currículo incluye haber sido consejero de prensa de la Casa Blanca en el segundo mandato de Bill Clinton y en la campaña de Al Gore. Suya es la idea de abandonar la rebeldía fiscal inicial y adoptar lo que él llama «modo autodefensa», cuyo fruto han sido los acuerdos con 200 ciudades. Quedan huesos duros de roer: Nueva York, San Francisco, Barcelona, París y Berlín.

Lehane rechaza la comparación con Uber. «La vivienda es el problema número dos o número tres en la mayoría de las ciudades, cada una con sus rasgos históricos, culturales y políticos. No hay una fórmula única». Como consultor político que es, dictamina que «en muchas ciudades, cerca de la mitad del electorado está formada por millennials, que están encantados con nuestro modelo».

Los argumentos a favor son conocidos: incrementan el turismo, permite a los propietarios dar utilidad a espacios desocupados, la tarifa es razonable por un servicio mejor que el de un hotel cutre. También se conocen las objeciones: competencia desleal, subida de los alquileres a los residentes permanentes, especulación inmobiliaria, transformación de espacios comerciales en habitables, picaresca fiscal…

La temporalidad es un punto conflictivo. ¿Cuál es el máximo aceptable para que un apartamento pueda destinarse a este uso sin necesidad de licencia fiscal? En EEUU, normalmente el límite ha estado en 90 días por año, pero se tiende a bajarlo a 60 o menos. En Nueva York – donde Airbnb regenta 20.000 – el municipio ha empezado a multar a propietarios infractores. Para que el modelo funcione sin litigios habría que crear un registro de usuarios y que lo comunique a las autoridades. Tal como hacen los hoteles que no son «colaborativos».

Suponiendo que los conflictos se resuelvan y que Airbnb se conforma con ser lo que es, un intermediario de arrendamientos, podría dejar de gastar en batallas legales el dinero de sus inversores. Pero Chesky y sus socios quieren ser más que eso, expandirse al mercado del turismo, uno de los motores de negocios en Internet.

Tímidamente, Airbnb se aleja de sus raíces con la creación de Trips, una alternativa al turismo adocenado propio de los tiempos. Ha diseñado 500 ´experiencias` en 12 ciudades [ninguna española] entre las que hay ideas tan curiosas como visitar el taller de un luthier en París, correr una maratón en Nairobi o recoger setas en Florencia. A diferencia del alquiler de viviendas, en el que Airbnb sólo interviene online, Trips requiere inscripción y aprobación previas, además de personal in situ. Por ahora es un experimento que, si saliera bien, podría captar nuevos segmentos del mercado: ¿por qué no alquiler de coches, reserva de vuelos o ´experiencias` gastronómicas? Competir con las agencias online como Expedia o Kayak, vamos.

Los creadores de Airbnb tienen su propio lenguaje. Encandilaron a los medios con el camelo de la economía colaborativa, y ahora pregonan su nueva mercancía con tono mesiánico. Nathan Blecharczyk, cofundador y CTO, lo cuenta así: «un viaje tiene que ser transformacional, hacer que las personas adquieren una visión diferente del mundo y compartan experiencias con sus semejantes». No faltará quien lo traduzca como «turismo colaborativo».

Smart Cities: es la hora de las plataformas

Mientras los consultores siguen alardeando de proyecciones sobre los miles de millones de ´cosas` que estarán conectadas en 2020 o en 2025 [ o más allá] en el mundo real proliferan las iniciativas de servicios urbanos que hacen interesantes usos de las tecnologías agrupadas bajo la sigla IoT. Son cada vez más útiles y sofisticados, como se puso de manifiesto en la Smart City Expo, celebrada en Barcelona. Sin embargo, son mayoritariamente servicios verticales e inconexos, que proporcionan silos de información, de modo que el adjetivo inteligente podría ser excesivo. Para extraer las ventajas de esa información, en general poco estructurada, surgen plataformas de gestión digital. Leer más

Inteligencia Artificial en casa de Trump

El entusiasmo tecnológico, exacerbado en estos años, tiene uno de sus hitos en la Inteligencia Artificial. Resaltar sus méritos no implica pasar por alto los múltiples interrogantes que plantea. Un paper reciente que lleva el sello de la Casa Blanca, por el National Science and Technology Council hace un repaso tan sistemático como minucioso de las contradicciones que plantea la IA y propone una serie de 23 recomendaciones para afrontarlas. No deja de ser relevante que el documento se publicara en octubre, a pocas semanas de la elección presidencial. El triunfo de Donald Trump no es un augurio de continuidad a las recomendaciones del equipo de Obama así que mejor será leerlas cuanto antes. Leer más

23Nov

Es de agradecer que Chuck Robbins, CEO de Cisco, no recurriera a los clichés exculpatorios de uso habitual en el sector para con ellos disimular los problemas que revelan las cuentas del primer trimestre de su año fiscal 2017. En lugar de ello, Robbins se sinceró con los analistas – y luego con algunos periodistas a quienes atendió por teléfono – al decirles que «en este momento, podría identificar aquí o allá alguna dosis de optimismo [pero en muchos casos] se trataría de inversiones que no nos benefician directamente; en todo el mundo prima una situación de incertidumbre que sin duda tendrá impacto. Podría ser positivo o podría ser más duro».

Uno de esos factores hoy ambiguos – lo dijo Robbins y lo confirman las noticias de los últimos días – sería la revisión de las reglas de neutralidad de las redes, que podría impulsar la administración Trump. Sobre la perspectiva de que esta facilite la repatriación de fondos que Cisco tiene aparcados fuera de Estados Unidos, la CFO Kelly Kramer dijo que en tal caso el dinero se usaría para reducir el monto de la deuda, posiblemente elevar la autocartera e invertir en inversiones estratégicas. «Reconozco que esa reforma fiscal nos daría mayor flexibilidad».

Los ingresos de Cisco en el trimestre cerrado a finales de octubre sumaron 12.352 millones de dólares, un incremento del 1% sobre un año antes. En realidad, cayeron nominalmente un 3%, pero si se detraen las desinversiones del año anterior, el saldo pasa a ser positivo.

La gran mancha en los resultados trimestrales ha sido el negocio de switching, que cayó un 7% [3.715 millones], e incluso peor secuencialmente. Se trata de un golpe severo por tratarse del 30% de la facturación total. Los únicos segmentos que han arrojado saldo positivo han sido los routers de nueva generación [un éxito de la plataforma ACI] y la seguridad. Todos los demás cerraron en rojo, incluídos los de colaboración y servidores.

Aunque el CEO aleccionó a los analistas [y a la prensa, me imagino] para que no se deje influir demasiado por los trimestres individuales, el consejo se quedó corto, ya que él mismo pronosticó que en el conjunto del año fiscal [agosto a julio] los ingresos totales sufrirán un retroceso de entre -2% y -4%. Como detalles tranquilizadores, agregó que el cash flow sigue siendo robusto, lo que permitirá recompensar a los accionistas con un aumento del dividendo.

Actualmente, el mayor riesgo radica en la desaceleración de inversiones de los proveedores de servicios (vulgo: operadores), cuyas compras a Cisco cayeron un drástico 12% y, a tenor de lo que dijo Kelly Kramer, no se espera que mejoren en el segundo trimestre y quizás en todo el ejercicio. El mercado de las telecomunicaciones – explicaron Robbins y Kramer – atraviesa una fase de consolidación, incertidumbre regulatoria y «ciertos retos seculares» (sic). Todo ello combinado ha hecho que clientes importantes de Cisco redujeran sustancialmente su capex mientras tratan de interpretar lo que el futuro depara a su negocio. No deja de ser paradójico, cuando los estudios publicados por la propia Cisco indican un tremendo crecimiento del tráfico, en particular de vídeo, por las redes de los operadores.

La de Robbins no deja de ser una descripción realista. Los operadores de todo el mundo están – con distintos grados de compromiso – evaluando las arquitecturas de red virtualizadas, basadas en SDN y NFV, un comportamiento que descoloca a los vendedores tradicionales de hardware y favorece la aparición de nuevos competidores cuyas raíces están en el software.

La tendencia se ha puesto crudamente de manifiesto en los recientes resultados de Nokia y Ericsson, cuyos ingresos de redes cayeron el 12% y el 19% respectivamente. Ciertamente, sus circunstancias son distintas a las de Cisco, que vive su propia transición con una oferta más diversificada que aquellas. Qué efecto podría tener esta situación en el pacto de Cisco y Ericsson, es una de las incógnitas del momento.

A pesar de todo, Robbins se declaró «muy satisfecho» con la evolución de Cisco hacia convertirse en compañía de software y servicios con un modelo de ingresos recurrentes, eje de su propuesta estratégica con la que se ganó el puesto de sucesor de John Chambers, frente a candidatos más aferrados al modelo tradicional. La diversificación está en marcha, y el CEO puso mucho énfasis en destacar los progresos en el área de seguridad, que considera prioritaria, con un crecimiento del 11%. Aunque, en una visión de conjunto, sólo aporta 540 millones de dólares, el 4,7% del total. A Chuck Robbins le queda un camino accidentado en su segundo año al mando.

OpenStack ya está en la edad adulta

Haciendo abstracción de la diferencia temporal, OpenStack ha seguido una trayectoria que recuerda la de Linux. A finales de los 90, una quincena de distribuciones open source de Linux trataban de abrirse camino, pero sólo tres (RedHat, SUSE y Ubuntu) se han ganado un hueco en el mercado. También la comunidad de OpenStack ha pasado por fases sucesivas de introspección y transformación, hasta acercarse en la actualidad a un punto de inflexión. Esta plataforma abierta, concebida para crear infraestructuras en la nube, es joven y modesta si se la compara con AWS, Azure o Google Cloud, pero es respetada como un punto de apoyo para que los proveedores de TI se atrevan a competir con los gigantes de la nube. Leer más

21Nov

En una de sus muchas fanfarronadas, Donald Trump prometió, a principios de año, que exigiría a Apple «que fabrique sus condenados teléfonos en Estados Unidos y no en otros países». Nadie hizo demasiado caso, porque cosas así decía cada día, y no era siquiera candidato de su partido. Sólo Tim Cook, CEO de Apple, se refirió indirectamente a ello [criticando el sistema educativo de su país] al declarar a la CBS que Estados Unidos no tiene mano de obra con la formación necesaria para la producción del iPhone. Luego, en el tramo final de su campaña, Trump también prometió que una de sus medidas económicas sería imponer un arancel del 45% a la importación de productos chinos.

Combínense los dos ingredientes, y el cóctel resultante es la noticia según la cual Apple pidió a sus dos contratistas, Foxconn y Pegatron – ambos de Taiwán pero con factorías en China continental – un estudio sobre la viabilidad de ensamblar sus móviles en Estados Unidos, al menos las unidades destinadas a ese mercado. Según Nikkei – que no identifica fuentes – Pegatron se excusó, pero Foxconn hizo el análisis y lo entregó a Apple. Disuasorio, según supone Nikkei.

Nadie sensato puede creer que desplazar la producción a EE.UU tenga sentido económico. Los componentes de un iPhone proceden de 28 países distintos – incluído EE.UU – pero la mayor parte del coste se origina en China, donde está la mitad de los proveedores y donde se hace el ensamblado final. Apple cuenta con una cadena de suministro que se beneficia de las bajas barreras arancelarias y de la cercanía de muchas de las fábricas que intervienen en el proceso. Mover la producción fuera de China equivaldría a dispersar la cadena, aumentaría los costes y – a menos que Apple fuera tan patriota como para absorber la diferencia – el consumidor tendría que pagar más.

Según la consultora IHS, el coste industrial de un iPhone 7 sería de 224,80 dólares, sin incluir I+D, marketing y distribución. Si el gobierno de EE.UU aplicara el 45% de arancel, no podría ni remotamente venderse a 650 dólares y crearía una situación competitiva adversa para la única marca estadounidense de smartphones.

Apple obtiene dos ventajas de fabricar en China. La primera es resultado de tener un cluster de proveedores de componentes a corta distancia unos de otros, una fuente obvia de economía de escala. La segunda es la mano de obra, que contra la creencia generalizada en occidente, no es (o no toda) de baja cualificación. Foxconn, sin embargo, parece haber considerado la opción de montar una planta en Estados Unidos, que le daría la posibilidad de ganar contratos con otros clientes, pero es obvio que la decisión estaría en manos de Tim Cook.

En la práctica, Apple utiliza componentes fabricados en su país: cristal para las pantallas del iPhone y el iPad, antenas inalámbricas, y algunos chips. El resto incluye los procesadores, fabricados por Samsung en Corea o por TSMC en Taiwán, las memorias que Toshiba produce en Japón, los paneles de Sharp [japonesa, pero desde este año propiedad de Foxconn]. Hay un producto Apple made in America, el MacPro, que no tiene condicionantes de coste comparables y lo fabrica la taiwanesa Flextronics en su planta de Austin (Texas).

Ahora bien, ¿es seria la amenaza de imponer un arancel del 45%? Como presidente, Trump sólo podría tomar esa medida con alcance temporal y por no más del 15%. Cualquier otra cosa, requeriría la aprobación por la cámara de representantes, porque implicaría apartarse de las reglas de la OMC. China lo denunciaría y probablemente habría sanciones contra Estados Unidos. Hay un precedente: Barack Obama tomó en 2015 una medida similar para contrarrestar el dumping de los fabricantes chinos de neumáticos, pero provocó la ira de los automovilistas porque a los fabricantes nacionales les faltó tiempo para subir sus precios, y de todos modos Obama tuvo que aflojar porque su única base legal era argumentar una «emergencia económica».

Además, Trump se expondría a represalias chinas. Ojo por ojo, avisa un medio paraestatatal de Pekín. Y, por cierto, Apple ya tiene suficientes problemas con la caída de sus ventas en China para perder más cuota a manos de las marcas locales en el principal mercado del mundo para sus smartphones.

La amenaza de Donald Trump se fundamenta en el hecho de que entre 2000 y 2014, Estados Unidos perdió unos 5 millones de empleos en la industria. Pero, aunque el iPhone llegara un día a emsamblarse en Estados Unidos, es altamente dudoso que produjera efectos significativos sobre el empleo. El proceso de fabricación de un iPhone incluye tareas con especificaciones para las que se requiere formación especializada, que los trabajadores estadounidenses no tienen. Se debe, sencillamente, a que esta industria [como otras ramas de la electrónica] se ha desarrollado de tal manera que la especialización estaría en Asia. Sería una tremenda ironía que, para cumplir con una exigencia de la administración Trump, fuera necesario importar mano de obra mejor formada que la local [¿de China? en esto Trump no habrá caído].

Sobre el autor. Copyright © 2025 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons