13Feb

Si tuviera que elegir un protagonista de la semana pasada sería, a efectos de este blog, Brian Krzanich, CEO de Intel. El Investor Day del jueves ha certificado que la compañía está embarcada en una transición profunda, que Krzanich llamó «probablemente la mayor que ha vivido Intel en toda su historia». No es retórica: de los 59.400 millones de dólares ingresados en 2016, la mayor parte siguió correspondiendo a los chips para PC, pero este es un mercado que se achica cada trimestre, degradando el margen operativo. Por otro lado, la demanda de servidores para datacenter se contrae, al menos en su vertiente on-premise.

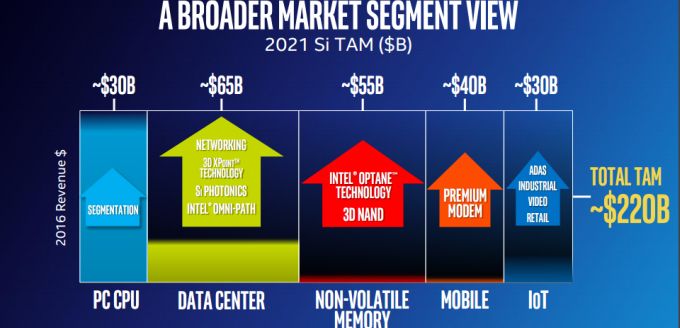

Así las cosas, el crecimiento hay que ir a buscarlo en otras líneas de negocio: cloud, HPC, memorias, IoT, comunicaciones, etc. Supondrá inversiones de capital que habrá que explicar muy bien a los inversores, que sólo miran el cash flow como fuente de retorno. Cierto que el accionariado de Intel es conservador, estable y paciente, pero se hace preguntas como cualquiera.

Si no me equivoco, el estrellato de la sesión correspondió a Diane Bryant, VPE a cargo del Data Center Group (DCG). Según ella, esta rama de Intel debería crecer a un ritmo del 6% anual hasta 2021, un período en el que la línea de negocio convencional a su cargo podría declinar un 5%. Ecuación que resume muy bien el marrón que le ha caído a Bryant.

También se supo la semana pasada que la octava generación de la microarquitectura Core seguirá basándose en la tecnología de fabricación de 14 nanómetros. Coffee Lake, próximo miembro de la familia, será de 14nm, y su disponibilidad se adelantará a la segunda mitad de este año. Un consumidor podría preguntarse por qué comprar ahora un PC con Kaby Lake estando tan cerca la llegada de Coffee Lake, pero el cálculo es otro.

En septiembre pasado, circuló una supuesta hoja de ruta en la que Coffee Lake se marcaba para marzo o abril de 2018. O la filtración era falsa, o Intel cambió su calendario. En la práctica, esto no significa que renuncie a sus planes en 10nm, más bien lo contrario, pero se entiende de facto como reconocimiento de que no tendría capacidad de entrega a tiempo para que los fabricantes lleguen con sus productos a las estaciones clave del año. De modo que ha decidido prolongar el ciclo de 14nm, que así acumularía cuatro fases.

Históricamente, cada salto tecnológico de Intel ha tenido como primer destino los chips para PC. En 2017, el privilegio pasa a las CPU de servidores: los primeros ejemplares de 10nm estarán disponibles en procesadores Xeon para datacenter y luego vendrán los de PC. Otra prueba de la relevancia adquirida por el DCG también en las prioridades de fabricación.

Hay otra razón para dar a Krzanich el merecido protagonismo. En pleno contencioso sobre el veto inmigratorio de Donald Trump – Intel, en su condición de «empresa fundada por un inmigrante» [Andy Grove] ha firmado en contra del decreto presidencial – no fue obstáculo para que el CEO de la compañía compareciera junto a Trump en el Despacho Oval, y anunciara que invertirá 7.000 millones en una planta en Arizona, equipada para fabricar chips con proceso de 7 nanómetros, que supondrá 3.000 puestos de trabajo.

Krzanich sintió necesidad de explicar en un memorando a los empleados de Intel que su gesto no implica apoyar ciertas políticas de Trump con las que discrepa, pero la fecha elegida para el anuncio se presta a interpretación. Durante el acto en la Casa Blanca, el CEO subrayó ante las cámaras que «las políticas fiscal y regulatoria prometidas por la nueva administración nos han animado a retomar el proyecto de inversión que teníamos parado». Tuvo que salir Stacy Smith, presidente de fabricación de Intel, a precisar que no contempla subvenciones gubernamentales. En fin…

Si mis archivos no fallan, este anuncio es una reedición del que hiciera Paul Otellini en 2011, junto a Barack Obama de visita en la planta de Intel en Hillsboro (Oregon), sitio que originalmente debía haber acogido la llamada Fab 42 (con proceso de 10 nm, que ahora se hace en Israel). El plan quedó congelado por la debilidad del mercado, y al poco tiempo Intel procedió a suprimir globalmente 12.000 puestos de trabajo, parte del legado que Otellini dejó a Krzanich.

Con el anuncio de la semana pasada, el proyecto se desplaza a Arizona, donde ya está hecha parte de la obra civil. Donald Trump tardó minutos en apuntarse en Twitter los 3.000 empleos que beneficiarán a «la buena gente de Arizona». Intel ya es el primer empleador en Oregón y el segundo en Arizona, además de tener líneas de producción en Irlanda, Israel y… en China.

¿Silicon Valley contra Trump? No tan simple

Si, como se espera, un tribunal de apelaciones de California rechazase el recurso de la administración Trump contra la suspensión en primera instancia de la orden ejecutiva que restringe la entrada en Estados Unidos de ciudadanos extranjeros, aunque acrediten residencia en el país, el caso deberá dirimirlo el Tribunal Supremo. En apenas tres semanas que lleva en la Casa Blanca, Donald Trump ha roto demasiados platos y atizado varios fuegos. El de la inmigración es uno. Advertencia del autor: quien guste de las conclusiones simples, haría bien en no seguir leyendo, porque esta crónica postula que este asunto es complejo, y que hay una dosis de hipocresía en la resistencia empresarial. Leer más

Intel pone luces cortas y largas

Conviene no cegarse con el espejismo de la cotización. El entusiasmo de los inversores se ha quedado a medias tras conocer los buenos resultados del año fiscal 2016. Su cabeza ya piensa en 2017 y más allá. Tras la conferencia, hubo división de opiniones entre los analistas: para unos, las expectativas son «imprecisas», para otros son «realistas». Juicios provisionales, en espera del Investor Meeting que Intel ha convocado para este jueves, uno de cuyos ejes será la concreción de la ´hoja de ruta` de sus procesadores. Hasta ahora, Intel ha hecho hincapié más en destacar las nuevas áreas de (presunto) crecimiento que en las líneas de negocio que realmente nutren los resultados. Leer más

6Feb

Los resultados del trimestre octubre-diciembre, primero del año fiscal 2017 de Apple, han levantado una ola de entusiasmo bursátil: la acción trepaba el viernes a sólo un dólar de la cotización más alta de los últimos diez años, o sea desde que el iPhone existe. Hay sólidas razones para este rally, pero también motivos de inquietud por un factor persistente: la excepcional dependencia de Apple con respecto al iPhone, el 69,4% de los ingresos y – según estimaciones – algo más del 80% de los beneficios. En un contexto de estancamiento del mercado mundial de smartphones, el asunto merece unas líneas.

Los 78.351 millones de dólares de ingresos, un 3% de incremento en doce meses, marcan un récord histórico. Sin embargo – perdón por hacer de Pepito Grillo – el trimestre tuvo 14 semanas, una más que el de referencia un año anterior, lo que hace una diferencia importante en estas magnitudes. En cuanto al beneficio neto [17.391 millones] fue un 2,6% inferior al de igual trimestre en 2016, pero habiendo menos acciones entre las cuales dividirlo, se ha podido calificar como récord que el beneficio por acción subiera de 3,30 a 3,38.

Normalmente, el primer trimestre de cada año fiscal es el más rentable del ciclo, por dos razones: es tiempo de campañas (Black Friday y Navidad) y también el primero de cada generación del iPhone. Se nota en el ambiente un deseo manifiesto de subrayar que Apple está viviendo un momento histórico. Esta corriente contrasta con otra cuya tesis insiste en que Apple ha perdido su aura innovadora desde que Tim Cook sustituyó al difunto Steve Jobs. Ambas posturas, en mi opinión, responden a intereses creados.

Las noticias de la semana pasada se han simplificado demasiado al hacer hincapié en el iPhone, y es lógico que así sea. Según datos de IDC, Apple ha superado a Samsung en ventas de smartphones en el trimestre, aunque la marca coreana ha cerrado el 2016 como líder. A menos que tenga algo nuevo que mostrar, a Samsung se le hará cuesta arriba contrarrestar las expectativas en torno al futuro iPhone 8, que previsiblemente verá la luz en septiembre.

Si nos centramos en el iPhone, resulta que ha tenido un crecimiento del 5% en el año, tanto en unidades [78,3 millones] como en ingresos [54,378 millones de dólares]. También récord histórico. Los 3,5 millones de unidades adicionales tienen una explicación plausible: hace un año no existía el iPhone SE (lanzado en marzo de 2016), lo que incita a pensar que, en realidad, el agregado iPhone 6/iPhone 7 no habría crecido sino tal vez decrecido.o

Un aspecto que no he visto en las crónicas es el precio medio (ASP) de los iPhones despachados, que ha subido de 690 a 694 dólares. Se siente uno tentado de multiplicar esos 4 dólares por los 78,3 millones de iPhones. Pero tiene fácil explicación: el iPhone 7 Plus, el más caro de la familia, ha tenido un gran éxito pero, además, está el factor del almacenamiento: en la anterior generación, iba de 16Gb a 64Gb, que en la actual ha subido a 32 Gb y 128 Gb. La diferencia estimula que la mezcla del mercado total se desplace hacia los modelos de mayor capacidad y mayor precio.

Porque la variante fundamental en el modelo de negocio del iPhone es el ASP (Average Sale Price). Todavía no hay indicios de si Apple renovará su smartphone de gama media SE, pero marzo está a la vuelta de la esquina: empezarán las filtraciones acerca del iPhone 8. Es una gimnasia que Apple tendrá que controlar para que no debilite prematuramente a los modelos vigentes. Presumiblemente, la batalla por el mercado mundial acentuará el peso específico de los modelos premium, como podrá verse en el Mobile World Congress: todas las marcas que pintan algo quieren batirse por la cuota del iPhone.

Otro componente destacado en los resultados del trimestre han sido los servicios [contenidos, Apple Care, Apple Pay, licencias, etc], cuyo aumento ha sido espectacular: 18% interanual. Está muy bien, pero han sido 7.172 millones de dólares, el 13% del total de ingresos. Cumplen la estrategia trazada, pero no son el sustituto necesario del iPhone, entre otras cosas porque hay un vínculo visible entre ambos.

Entretanto, el iPad sigue su linea descendente [-19% en unidades, -22% en valor] confirmando la tendencia general del mercado de tabletas: no sólo se venden menos, sino que la gama baja concentra la demanda. Parece como si el iPad Pro ha hecho muy poco para iniciar una recuperación: el precio medio de esta familia de productos ha caído en sólo tres meses de 460 a 423 dólares.

¿Y el Mac? Bien, gracias. Las ventas han sido razonablemente buenas [casi 5,4 millones de unidades, 1% de crecimiento] y su precio medio ha subido de 1.270 a 1.348 dólares. Algo que, desde luego, no pueden decir otros fabricantes de PC, pero no tendrá influencia real en el futuro de Apple: es un producto histórico, intocable, pero no está claro cuánta atención le dedica la compañía en esta fase de su desarrollo.

The Machine: hoy las partes, mañana el todo

Seis décadas ha durado la arquitectura básica en la que se basa la computación, y le queda mucha vida. En los míticos HP Labs, ahora dependientes de Hewlett Packard Enterprise (HPE) se ha desarrollado un prototipo de ordenador cuya arquitectura difiere radicalmente, ya que pone la memoria en el centro del sistema. Con cierta chispa, el proyecto fue bautizado como The Machine, pero su fruto lleva un nombre prosaico: Memory-Driven Computing. Y elocuente: su objetivo es manejar un volumen de datos sin precedentes, cuando se produzca el despliegue masivo de Internet de las Cosas (IoT) la próxima década. HPE prevé introducir gradualmente distintos elementos, y lanzar en 2020 el sistema completo. Leer más

Echando cuentas sobre el impacto de 5G

En poco más de tres semanas abrirá sus puertas el Mobile World Congress de este año, punto de encuentro entre los actores de un mercado global. Los usuarios son, con perdón, sólo la referencia en cuyo nombre se diseñan las estrategias corporativas. Un asunto dominante es el advenimiento, cada vez más próximo de la quinta generación de telefonía móvil, o 5G. Todo va según lo previsto y los primeros despliegues se harán a tiempo para los Juegos Olímpicos de Tokio. Si todo está así de claro, ¿de qué se hablará en Barcelona a partir del 27 de febrero? De dinero. Porque 5G evoca expectativas de negocios multimillonarios y exigencias de inversión. En fin, lo que suele llamarse impacto económico. Leer más

30Ene

Pudo haber sido la primera salida a bolsa de una startup tecnológica en el 2017, buena ocasión para averiguar si el mito de los ´unicornios´ sigue vigente. Pero, 24 horas antes, se interpuso el acuerdo por el que Cisco acepta pagar 3.700 millones de dólares por AppDynamics, a la que en su última ronda de financiación se atribuía un valor (hipotético) de 1.900 millones.

Suele decirse que las cosas valen lo que alguien esté dispuesto a pagar por ellas. En este caso, el brusco giro sugiere la existencia de más de un candidato, y el CEO de Cisco, Chuck Robbins, no quiso que la presa se le escapara. La precipitación no explica qué méritos tiene AppDynamics para duplicar el precio estimado por sus inversores y justificar un múltiplo de 18 veces la facturación del año pasado. Lo que me lleva al interesante ejercicio de preguntarse por las razones que animan a Cisco, más allá de su habitual bulimia compradora.

La primera reacción de los analistas ha sido de perplejidad. Han visto que New Relic, competidor directo y de tamaño similar al de AppDynamics, llevaba dos años vegetando en la bolsa desde su OPV de diciembre de 2014, hasta que la noticia protagonizado por su rival ha hecho que subiera un 14% en un día. Se me ocurren tres preguntas que intentaré responder: 1) ¿vale AppDynamics el precio pactado?, 2) ¿cómo encaja la compra en la estrategia de Cisco?, y 3) ¿dice algo el episodio acerca del estado del mercado?

Permitanme presumir de que este blog visitó AppDynamics en 2014. Su especialidad es ese nicho de mercado que es conocido por la sigla APM [Application Perfomance Monitoring], que analiza el rendimiento ´de extremo a extremo` de las aplicaciones. Además de New Relic, compite con Dynatrace (segregada de Compuware), aunque hay en el mercado otras herramientas más o menos adyacentes.

Promemoria: AppDynamics fue fundada en 2008 por Jyoti Bansal y desde entonces ha sido respaldado por cuatro fondos de inversión que, en septiembre de 2015, ficharon como CEO a David Wadhwani [ex Adobe] con la encomienda de preparar una salida a bolsa.

En los nueve primeros meses de 2016, AppDynamics ingresó 158 millones de dólares [un 54% de incremento] y perdió 95 millones [3% más], lo que permite suponer que al cierre del año habrá facturado algo más de 200 millones y perdido algo más de 100 millones. En el mejor de los casos, es una de esas innumerables compañías de software que crecen con rapidez porque se dan las condiciones para ello, pero no destacan por su disciplina financiera.

En estas condiciones, no hay duda de que la prima aceptada por Cisco es excesiva. Sus razones tendrá para asumirla y, ante todo, dispone de una liquidez de 71.000 millones de dólares que hace digerible casi cualquier múltiplo. Desde que Chuck Robbins asumió el mando en Cisco, a mediados de 2015, ha hecho una decena de adquisiciones; esta ha sido la más cara, y equivale a casi tanto como lo pagado por las otras nueve.

O sea que AppDynamics aporta a Cisco algo que esta considera valioso. Hasta ahora, Cisco ofrece a sus clientes una monitorización sistemática del estado de sus redes y de los accesos; ahora puede añadir la capacidad de hacer lo mismo con las aplicaciones. Hilton Romanski, chief strategy officer de Cisco lo ha resumido así: «en un mundo multicloud, nuestra capacidad de mantener la calidad de servicio podría no ser visible para los clientes si carecemos de un instrumento para medir el rendimiento de las aplicaciones».

En arquitecturas híbridas, un número cada vez mayor de aplicaciones se ejecuta en distintas plataformas, ya se trate de un datacenter propio o un proveedor de servicio. Con frecuencia, esas aplicaciones están automáticamente en contacto con el destinatario final, sin que los administradores de sistemas lleguen a percibir a tiempo sus fallos de rendimiento para adoptar medidas correctivas. En este contexto, las herramientas de APM, que en entornos estáticos eran más o menos anecdóticas, adquieren importancia vital.

Tan onerosa adquisición pone de manifiesto que la prioridad estratégica de Robbins es dar un giro a la empresa poniendo en primer plano líneas de negocio como seguridad, colaboración e Internet de las Cosas. La experiencia de Cisco con lo que Romanski llama «el mundo multicloud» está en revisión, tras el efímero apostolado de Zorawar Biri Singh.

Se ha anunciado discretamente que a finales del próximo marzo, Cisco dejará de dar soporte a Intercloud Fabric, una ambiciosa iniciativa de 2014 que buscaba ofrecer servicios de infraestructura cloud prestados por partners con centros de datos alrededor del mundo; el fundamento de esta estrategia era OpenStack, para federar nubes de terceros con las que construir servicios híbridos.

Por razones que ahora no vienen al caso, esa estrategia no llegó a coger altura, pero no por ello Cisco renuncia a su catálogo de productos para que sus clientes y partners puedan montar sus nubes privadas; asimismo, mantiene aparentemente con vida la oferta de ´cloud privada gestionada` fruto de la compra de Metacloud a mediados de 2014. La incorporación de AppDynamics confirmaría que, aunque redimensionada, persiste la voluntad de estar activa en los entornos cloud.

Comoquiera que AppDynamics ha abortado a última hora su salida a bolsa, queda la duda de qué hubiera pasado en caso de concretarla. Probablemente habría sido una más entre las startups de nicho que, tras despertar interés durante un tiempo y gozar de altas valoraciones privadas, acaban perdiendo relevancia cuando salen a bolsa. Lo que no quiere decir que fracasen: son operaciones diseñadas de tal manera que los fundadores e inversores, así como algunos empleados de primera hora, protejen su pellizco. Así es como le han cogido el gusto al juego de inflar valoraciones que no siempre son sostenibles.

Esto parece haber llegado a un punto de inflexión. En 2016, sólo 20 startups tecnológicas salieron a bolsa, la cifra más baja desde 2009. No porque dejaran de aflorar en el paisaje, sino porque los gestores de fondos han comprendido que no siempre la bolsa es el mejor desenlace. Hay empresas tradicionales, con buenas alforjas, que están ansiosas por mostrar a sus accionistas que son capaces de rejuvencer; la cura de moda consiste en la ingesta de vísceras de ´unicornio`.

Coches autónomos y supercalifragilísticos

Los directivos de la industria automovilística recordarán por mucho tiempo este mes de enero. Empezaron el año en Las Vegas: una quinta parte de los expositores del CES tenían algo que contar en relación con proyectos de coches autónomos. A la semana siguiente, los grandes jefes no se dejaron ver para que nadie les preguntara por la presión de Donald Trump para fabricar en Estados Unidos y no en México. A la fecha, Ford, Fiat Chrysler, General Motors y Toyota se han inclinado ante esa exigencia. Pero, como este blog se ocupa de tecnología, pues cada cosa a su tiempo. A falta de novedades espectaculares, el coche autónomo fue el gancho perfecto para los paparazzi en la feria de Las Vegas. Leer más

25Ene

La conversación con un colega me ha sugerido este newsletter de hoy. En España tenemos tendencia a identificar a Toshiba como una marca de portátiles y poco más. No deja de ser cierto [conste que escribo este comentario en un Portegé] pero, aparte de estar en repliegue, esta rama de su negocio representa una cuota menor de los ingresos de la diversificada corporación japonesa. El primer capítulo de estos ingresos es la división que agrupa los activos de energía nuclear, una de las peores apuestas que pudo haber hecho: en 2006 compró la estadounidense Westinghouse por 5.300 millones de dólares y en 2015 persistió al adquirir otra compañía de construcción de centrales pero – efecto retardado de la catástrofe de Fukushima – tuvo que amortizar 2.300 millones de su valor en libros. Ni por esas: el pasado diciembre, la compañía reconoció que será necesaria otra amortización de «varios miles de millones» [quizás más de 4.000 millones, según Nikkei]

Está fresco el recuerdo del escándalo de irregularidades contables que costó la cabeza al entonces presidente de la compañía. Tras lo cual esta vendió a Canon su división de electromedicina y, a trancas y a barrancas, enderezó sus cuentas. Lo cierto es que, con ese antecedente, Toshiba es una apestada en los mercados de capitales: sería casi imposible obtener crédito para salir del brete. ¿Solución? Seguir sacrificando activos.

Satoshi Tsunakawa, presidente de Toshiba desde mayo, se reafirma en que la energía nuclear es mejor negocio que la electrónica de consumo, saqueada por la industria china. Raro consuelo, porque no encontraría – ni siquiera en China – quien quisiera comprar la herencia de Westinghouse. La salida menos mala apunta a la venta de su división más rentable, la de semiconductores, que aporta el 70% de los beneficios totales del grupo pero seguirá requiriendo inyecciones de capital para mantenerse en un mercado. Su principal fuente de ingresos son las memorias NAND, que confieren a Toshiba la segunda posición (20%) en un mercado liderado por Samsung (35%).

Aquí es donde la situación conecta con los intereses de este blog y, eso creo, de sus lectores. Cuando hablamos de memorias en genérico, hay que distinguir tres bloques, encabezados respectivamente por Samsung, Micron/Intel, y Toshiba/SK Hynix. En un paisaje como este, cualquier movimiento suscita la idea de consolidación. Para unos, esta sería positiva; para otros, dispararía temores geopolíticos. Veamos.

Sostiene Goldman Sachs que, sin el atractivo de su negocio de chips, el valor de mercado de Toshiba se vendría abajo. Por lo que le aconseja no vender más del 30%, para recibir algo así como 3.000 millones de dólares que serían preciosos dadas las circunstancias. No es tan sencillo: a priori, el mejor candidato sería Western Digital, pero está financieramente exhausta tras comprar SanDisk y, lo más grave, podría encontrarse con el veto antitrust.

Habría, tal vez, un puente para sortear el escollo: los fondos de capital Bain y Permira parecen interesados en asociarse con Toshiba y más adelante, podrían revender los activos adquiridos, dado que ese mercado está boyante. Considérese que incluso en medio de sus perturbaciones, Toshiba ha aumentado un 12% sus ingresos por venta de memorias.

En Japón se preferiría una fórmula nacional. Los bancos acreedores han decidido no asfixiar a Toshiba, dándole tiempo a encontrar una salida antes del cierre de su año fiscal, en marzo. Quizás Canon podría acudir otra vez al rescate: junto con Toshiba tiene en desarrollo una tecnología de fabricación de memorias usando nanoimpresión, y espera que estará en producción en 2018. Juntas, Toshiba y Canon podrían anticiparse a la coreana SK Hynix que sigue la misma línea. Pero, por otro lado, Toshiba y SK Hynix tienen un acuerdo de colaboración a largo plazo. Así que, quién sabe.

Como telón de fondo, la infaltable hipótesis china. La empresa para estatal Tsinghua Unigroup, manifiesta intenciones de invertir en la producción de memorias, como parte de un esfuerzo por dotar al país de una industria de semiconductores que considera como materia de soberanía. El resto de los competidores ven con aprensión la posibilidad de que – a falta de otra salida – Toshiba se resigne a asociarse con Tsinghua, que intentó infructuosamente invertir en Western Digital, pero tiene un acuerdo de cooperación con Intel.

La situación del mercado global de memorias es cambiante. Nunca ha sido mayor la escasez de memorias NAND, y se predice que lo mismo ocurrirá dentro de unos meses con las DRAM. En ambas categorías, la producción se ha concentrado en pocas manos, y la aparición de la tecnología 3D NAND ha provocado confusión en los los planes de todos. La situación podría sufrir un vuelvo con la entrada en producción de nuevas capacidades en China. La empresa paraestatal Tsinghua dice tener planes para invertir 24.000 millones de dólares en una nueva planta que produciría DRAM y NAND en Nanjing (China).

Sobre el autor. Copyright © 2025 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons