13Nov

Escribo este comentario sin conocer todavía los resultados que NetApp debía presentar anoche sobre su segundo trimestre fiscal 2015 (tercero natural de 2014). No porque yo niegue su importancia, sino porque ese no es mi asunto del día. La evolución de NetApp, como la de su rival EMC, que ya he comentado, es sintomática de lo que ocurre en el mercado del almacenamiento, sometido a una múltiple presión simultánea: por un lado la irrupción de nuevos competidores con propuestas tecnológicas basadas en estado sólido, por otro una reordenación del llamado ´ecosistema` porque todo parece girar en torno a la nube, a la definición por software y a los sistemas ´hiperconvergentes`. Poco a poco, la compañía se aleja de su imagen convencional de proveedor de cabinas de almacenamiento.

La semana pasada, NetApp celebró en Las Vegas su conferencia anual Insight. Allí estuvo Mario Kotler, a quien debo las informaciones y pistas que siguen. Fue la ocasión de anunciar varios productos que, vistos como un conjunto, revelan un cambio del eje de la compañía forzado por el desplazamiento de sus clientes hacia las nubes públicas, privadas e híbridas. El núcleo central de esos anuncios es la estrategia Data Fabric, con la que NetApp abre una nueva fase en su trayectoria: la compañía que nació para vender appliances conectados por NAS, es hoy un vendedor de soluciones de almacenamiento [unos 6.000 millones de dólares] que busca colocarse a la sombra de los proveedores de cloud con un nuevo papel: el de compañía suministradora de soluciones para la gestión de datos dondequiera se encuentren.

Su razonamiento sería este: los clientes necesitan una visión unificada de los datos para almacenarlos, acceder a ellos y protegerlos de una manera consistente y predecible, tanto si están en centros de datos internos como externos. Esto implica que las nubes privadas o de proveedores como Amazon Web Services (AWS), Azure o Google Cloud Platform funcionen como extensiones del datacenter corporativo.

Clustered Data ONTAP, que NetApp jalea como el sistema operativo para almacenamiento más usado en el mundo, evoluciona en esa dirección y sirve como fundamento para Cloud ONTAP, a su vez elemento clave de su Data Fabric. No entraré en aspectos técnicos que ignoro, pero los anuncios de Las Vegas modifican sustancialmente la constelación de productos de NetApp y el mensaje de su CEO, Tom Georgens ha sido descriptivo del porqué. «Reconocemos – dijo – que la industria está en transición, bajo el peso de dos imperativos: la atenuación de los riesgos y la reducción de costes, frente a las nuevas oportunidades de crecimiento». Estos factores se reflejan en el almacenamiento, desde luego, «pero si no se acompañan de herramientas de gestión, será difícil que nuestros clientes los aprecien». Se trata, sintéticamente, de ofrecer los medios – es decir, software – para mover datos entre nubes públicas (las mencionadas) y el almacenamiento on-premise.

No dejó de llamar la atención a los asistentes a Insight la fuerte presencia de Cisco, con la que NetApp comparte FlexPod, que según datos de IDC es la solución convergente más vendida en los dos últimos años. Han pasado pocas semanas desde que Cisco se separó del consorcio VCE, dejando la hegemonía a EMC, que ha sido su socio en los últimos años. De hecho, ese movimiento de piezas parece que preludia una aún mayor intimidad entre NetApp y Cisco.

En cuanto al mercado de almacenamiento, IDC no ha publicado aún las cifras del trimestre julio-septiembre, pero las del segundo indicaban un nuevo descenso del 1,1% sobre igual período del año pasado, con el agravante de que los dos proveedores ´natos`, EMC y NetApp, declinaron el 5% y el 3,2% respectivamente. La debilidad parece haberse instalado en este segmento de la industria, y exige que los protagonistas busquen salidas con un denominador común: treparse – cada uno a su manera – a un tren en marcha llamado cloud. A propósito: me ha escrito un lector para comentar que cada vez le resulta más difícil asimilar la multitud de estrategias en torno a la nube. Confieso que me pasa lo mismo, pero me esforzaré hasta conseguir que me las expliquen para luego explicarlas.

12Nov

A Telefónica le han birlado la presa que pudo ser instrumental para dar un salto en el mercado mexicano de telefonía móvil. El acuerdo entre Ricardo Salinas Priego y AT&T por el que la empresa estadounidense va a adquirir el 100% del operador Iusacell, ha sido interpretado como lo que es, el retorno de AT&T a América Latina, pero la otra parte de la historia es que, el pasado julio, Telefónica informó a la CNMV de que mantenía conversaciones que podrían culminar en la fusión de Movistar México y Iusacell. La revelación, preceptiva para el grupo español, no sentó bien al millonario Salinas, que la desmintió categóricamente, aunque muchos pensamos que era un farol para subir la puja.

Antes de desdecirse, Salinas hizo un movimiento inesperado: en septiembre compró a su socio Televisa la mitad de Iusacell que no controlaba, pagando 717 millones de dólares. Cuando se cierre esta transacción, podrá cerrar la venta del 100% por 2.500 de dólares, 1.700 millones una vez descontada la deuda, lo que significa que habrá revendido el paquete del 50% por 850 millones de dólares, una plusvalía instantánea del 18%.

En la decisión de AT&T de entrar en México hay al menos dos aspectos reseñables. Uno es la promesa de crear un espacio común de telecomunicaciones en América del Norte: todos sus clientes a ambos lados de la frontera tendrán una oferta de roaming de voz y datos [«one network, one customer experience«], coherente con el tratado de libre comercio que en inglés llaman NAFTA. El segundo aspecto recuerda que AT&T ha comprado DirectTV, operador de satélite presente en varios países latinoamericanos, entre ellos México con 6 millones de clientes. La combinación le permitirá explotar un servicio completo de quad play que, sumando su solvencia financiera se constituirá en la mayor amenaza que nunca hayan tenido América Móvil y Televisa.

El contexto de la transacción, ha recordado Randall Stephenson, CEO de AT&T, es la nueva legislación que busca socavar el poder del «intocable» Carlos Slim, dueño de América Móvil, que en los próximos meses deberá presentar un plan de desinversión para que su grupo represente menos del 50% del mercado. Stephenson conoce bien las circunstancias de Slim, porque han sido socios durante años hasta que, en 2014, le vendió el 8,4% que AT&T tenía en el grupo mexicano, para evitar conflictos de intereses.

Salinas controla Iusacell desde 2003, cuando la adquirió a Verizon por 10 millones de dólares. Once años después, la vende por 1.700 millones y se quita 800 millones de deuda. La compañía ocupa la tercera plaza en la telefonía móvil de México – tras el grupo de Slim y la filial de Telefónica – con 8,6 millones de clientes sobre una red 3G que cubre un 70% de la población. El hasta ahora propietario se quedará con una red fija para empresas y un pequeño operador de triple play. Además, su grupo controla Televisión Azteca, que para completar tan extraño paisaje resulta ser competidor de Televisa, su socio en Iusacell hasta septiembre.

En cuanto a AT&T, desde hace tiempo viene anunciando que su meta es la expansión geográfica ante la saturación del mercado estadounidense: su supuesto interés por desembarcar en Europa se ha enfriado y México aparece como una oportunidad preciosa. Ya ha empezado el runrún que atribuye a Stephenson la tentación de asaltar Oi, el cuarto operador brasileño ahora en apuros.

Se abre una nueva fase en el mercado mexicano, el segundo en importancia de América Latina. Lógicamente, quedan interrogantes sobre la mesa: 1) ¿a quién vendería Slim los activos de los que tiene que desprenderse obligado por el regulador?, 2) ¿tendrá Iusacell apetito para digerir algunos de esos activos?, 3) ¿sería imaginable algún acuerdo entre Slim y Telefónica, que ahora tienen un adversario más peligroso?, 4) ¿intentará Telefónica reforzarse comprando el cuarto operador, Nextel? En fin, sólo con desentrañar esta trama, ya tenemos bastante por el momento.

¡Pobres del mundo, bancarizaos!

Casi sin avisar, las tecnologías digitales se han convertido, para la inmensa mayoría de los ciudadanos de sociedades desarrolladas, en un artículo de primera necesidad. Como el aire que respiran. No obstante, esta euforia tan comentada por los medios, es extraña para más de 2.500 millones de adultos del planeta. El arma para luchar contra esta paradoja se denomina Inclusión Financiera. Lo dicta el informe The Opportunities of Digitizing Payments, encargado por el G20 con el patrocinio de la Bill and Melinda Gates Foundation. Aunque es de lamentar que se decante más por la letra que por las cifras: escasas, anecdóticas y poco extrapolables, a no ser por la ´cocina` que se nota demasiado. Leer más

11Nov

¿Tiene Microsoft una estrategia para el mercado de los móviles? La pregunta puede parecer ociosa puesto que Satya Nadella pregona que las dos líneas maestras para el futuro de la compañía son cloud y móvil. De la primera ha dado sobradas pruebas, y la segunda se reinicia hoy con la presentación de uno o dos smartphones que se apartan de la herencia recibida de Nokia.

Nadella no puede arrepentirse de que Microsoft pagara 7.200 millones por la división de móviles de Nokia para acabar desmontándola. Tiene que apechugar con las consecuencias. El anuncio de hoy va más allá: implica abandonar la política (fallida) de monetizar licencias de software para recaudar (ya veremos cuánto) vendiendo dispositivos. Renuncia por tanto a apoyarse en los fabricantes que, con muchas reticencias, habían acompañado la trayectoria de Windows Phone. Un 2,5% de cuota de mercado – según IDC – es el pobre saldo de la carrera hasta hoy, pero Nadella no puede salirse de la pista. Todavía aspira a ejercer influencia sobre la evolución del mercado basándose en sus propios recursos de marketing e ingeniería.

Microsoft no ha dicho casi nada sobre su lanzamiento inmediato, salvo sugerir que el precio será asequible; tal como está el mercado, sería insensato apuntar a la gama alta. Tropieza con un problema que el tiempo ha agravado: en el mercado hay muchos modelos Lumia de la era Nokia, una fuente de confusión para los usuarios potenciales de los Lumia con logo Microsoft; no parece que un catálogo abundante sea la mejor fórmula para relanzar la marca, por lo que asistiremos pronto a un barrido que reduzca las opciones a una variedad superficial entre unos pocos modelos con los que remontar la cuesta.

Al mismo tiempo, renuncia a recaudar un canon de los fabricantes que, de palabra, se habían alineado con Windows Phone. Esa recaudación era una birria, pero los daños colaterales pueden ser graves en otro plano: Samsung se niega a seguir pagando por la licencia de uso de patentes relacionadas con Android, aduciendo que Microsoft ha roto unilateralmente el acuerdo al convertirse en competidor. Si los tribunales dieran la razón a la compañía coreana, otros fabricantes podrían acogerse al argumento para no pagar, y esto sí que se notaría en la cuenta de resultados.

Puede que sea más relevante la decisión de ofrecer Office gratuitamente a los usuarios de móviles iOS y Android. Es un reconocimiento de que el uso de Office limitado al modo ´sólo lectura` no ha valido para promover las suscripciones a Office 365 sino que ha estimulado las alternativas gratuitas con funcionalidad completa. Digo que puede ser más relevante porque Office aporta a las cuentas de Microsoft un tercio de los ingresos y del beneficio. La gratuidad en smartphones y tabletas no va a detraer nada de ese flujo, pero puede añadir otro indirectamente.

En la estrategia móvil de Microsoft los consumidores son vistos como usuarios corporativos. Si pueden tener Office (gratis) en sus smartphones, sincronizarán mejor con las mismas herramientas de productividad que usan en sus empleos, una manera de apuntalar el compromiso de las empresas con Office como señuelo para que estas se suscriban a Office 365. Hay que suponer que Nadella tendrá bien calculados los riesgos a medio plazo.

En el mercado español de PC, cruzar los dedos

¡Quién lo hubiera dicho! Por tercer trimestre consecutivo, el mercado español de PC ha vuelto a crecer. Después de dos años muy duros, a este ritmo en 2014 podrían despacharse más de 1,3 millones de unidades, pero esta cifra aún sería inferior a la de 2012. El 41,7% de crecimiento en el tercer trimestre, calculado por IDC, permite suponer que el ejercicio superará el pronóstico prudente de esta consultora, que lo mantiene todavía en el 19,2% anual. Llama poderosamente la atención, en cualquier caso, que el mercado español esté creciendo a ese ritmo cuando el europeo occidental lo hace al 22,7%. Según esto, Europa contrasta con la debilidad que muestra el mercado mundial en su conjunto. Leer más

10Nov

De ciertos personajes «carismáticos» de esta industria, es normal esperar que de su boca salgan frases hirientes para un competidor aborrecidos. En el caso de Michael Dell, la diana preferida es HP. Poco importa quién y cuándo empezó las hostilidades: los ataques verbales han sido una regla de las relaciones entre las dos empresas durante años, y se han acentuado desde que Dell tomó la iniciativa de retirar de la bolsa su empresa, con lo que abrió una fase de debilidad que HP quiso aprovechar para arrebatarle socios y clientes. El primer año de Dell como empresa privada (es decir, no cotizada) ha coincidido con el movimiento para escindir HP en dos empresas separadas. En esta circunstancia se celebró en Austin (Texas) la conferencia Dell World 2014.

Una de las frases con las que Michael Dell animó a la audiencia de su show fue calificar el proceso abierto por Meg Whitman en HP como «innecesariamente caótico», motivado por el deseo de agradar a los accionistas, pero sin interés real para los clientes. A IBM le dedicó esta colleja: «para estar en el juego de las soluciones de extremo a extremo, hay que tener fuerza en los dos extremos o te sales de la cancha».

La conferencia de Austin tenía el propósito de cohesionar el canal a un año de la privatización. Vehementemente, el fundador y principal accionista proclamó “que la compañía ha liberado sus fuerzas de las ataduras del mercado bursátil, para enfocarlas en el futuro, con una década por delante y no el próximo trimestre o el próximo año, como hemos tenido que vivir durante un cuarto de siglo”.

Según Michael Dell, «hubiéramos podido seguir cotizando en bolsa, pero en ese caso los avances hubieran sido más lentos, afectados por la constante discusión con ciertos accionistas [referencia al inversor Carl Icahn que trató de bloquear la operación] acerca de la recompra de acciones, los dividendos y las fusiones, un conjunto de presiones ajenas al interés por la salud a largo plazo de la compañía».

Las perturbaciones que vive la industria de las TI – diría en otro momento de su keynote – han creado oportunidades. Dell pintó su compañía como «un bastión de estabilidad en un paisaje turbulento […] en su día, supimos predecir los movimientos sísmicos que ahora se observan, y por eso somos la empresa integrada de TI de más rápido crecimiento durante este último año». No mencionó el recorte de 15.000 empleos como secuela de la privatización, en la que le ha acompañado el fondo de inversión Silver Lake.

No dio cifras de resultados ni – en tanto que empresa privada no tiene por qué darlas – pero compuso ´a la carta` una serie de indicadores para ilustrar sus logros del año: 1) crecimiento interanual en todas las regiones del mundo, 2) aumento de casi el 10% en sus ventas de PC en el tercer trimestre, 3) número uno en ventas de servidores en Estados Unidos, 4) doble digito de crecimiento en su negocio de software y 5) un 14,3% de crecimiento en almacenamiento, el doble que EMC y HP. «No podría estas más satisfecho», remató la faena.

Ratificó que Dell seguirá presente en el negocio del PC, a pesar del ruido mediático en contra. Hubo tiempo para presentar nuevos productos: una arquitectura de servidores con la que se apunta a la corriente de las infraestructuras convergentes y un sistema de almacenamiento flash.

La nube fue otro tema clave en conferencia, sin el cual Dell no rompería el sambenito de empresa de hardware: se anunció el lanzamiento en beta – sólo en Estados Unidos – de su cloud marketplace, que es como Dell denomina un mecanismo por el que se perfila como broker de servicios de terceros: «estamos estrechamente alineados con Microsoft, VMware y RedHat, sólidamente establecidos en las nubes privadas, persuadidos de que sobre nuestro hardware van a ejecutarse las soluciones de estos y otros proveedores de servicios cloud«. El tiempo dirá si estas propuestas han conseguido relanzar las relaciones de Dell con su canal – de eso trataba, en realidad, el ataque a HP, que se lo ha disputado duramente.

7Nov

Google ha decidido que ya está bien de ser considerado un competidor menor en el mercado de cloud computing: cuenta con una infraestructura no menor – probablemente mayor y más extendida – que Amazon (AWS) y Microsoft (Azure), y sin embargo su oferta está lejos de representar una amenaza para los dos líderes de este mercado.

Así es como interpreto lo anunciado el martes en una jornada destinada a inaugurar una nueva fase en su estrategia en la nube, de la que me ha informado Mario Kotler desde San Francisco. En octubre, Microsoft ya tuvo su conferencia para anunciar novedades en Azure, la semana entrante, Amazon tendrá la suya y se esperan novedades de las gordas.

Google App Engine, una de las primeras plataformas cloud (2008) estaba orientada inicialmente a reclutar desarrolladores y startups, pero los años han pasado sin que la compañía acertara con el modelo de negocio y los procedimientos de marketing susceptibles de atraer a otro tipo de clientes, las empresas. Salvo excepciones, estas nunca han llegado a ver razones suficientes para considerar Google Cloud Engine, su otra oferta en la nube, como una alternativa.

Un rasgo importante del modelo IaaS de nube pública es la elasticidad – capacidad para achicar y expandir la capacidad de servicio, acorde con las necesidades del cliente – un concepto que con éxito ha explotado AWS en su servicio EC2, y que Microsoft ha incorporado recientemente en Azure. A partir de ahora, Google Cloud Engine introduce la función de autoescalado, para hacer posible correr aplicaciones cuyo patrón de cargas sea impredecible.

Por otro lado, Google es un caso único de compañía fuerte a la vez en los móviles y en la nube. Microsoft y Amazon van muy por detrás en los primeros y muy por delante en la segunda. De manera que no ha podido aprovechar el tirón para que la comunidad de desarrolladores de Android utilice masivamente su infraestructura cloud. Tras la adquisición de la empresa Firebase, ese problema parece en vías de resolverse.

El problema de Google no es la tecnología, sino su modelo de negocio en este campo. Si no diera un paso adelante, podría estar condenada a ser ignorada por las empresas que se suman a la corriente cloud. El martes, exteriorizó su voluntad de establecer un canal para la comercialización de su oferta en la nube. Es un propósito encomiable, pero nada sencillo de materializar, porque el canal es un gran desconocido para Google. Los servicios cloud viven una periódica – casi semanal – guerra de precios entre los tres actores principales. Amazon cuenta con su reconocimiento como líder, mientras Microsoft tiene una larga relación con las empresas… Google necesita diferenciarse de sus rivales creando oportunidades para unos partners que se atrevan a ir más allá del modelo convencional de reventa. Para estos, asociarse con Google puede ser atractivo, pero los márgenes no lo son, ¿cómo sacarle rentabilidad a la nube de Google?

La anécdota de la jornada: con ostensible orgullo, los ejecutivos de Google informaron de que un grupo de clientes de AWS [Airbnb, Netflix y Rovio] ha decidido repartir sus cargas entre la infraestructura de Amazon y la de Google. Son usuarios voluminosos, que AWS ha jaleado como pruebas de su superioridad, pero que parecen haber llegado a la conclusión de que tener dos proveedores compitiendo entre sí es mejor que tener uno solo.

6Nov

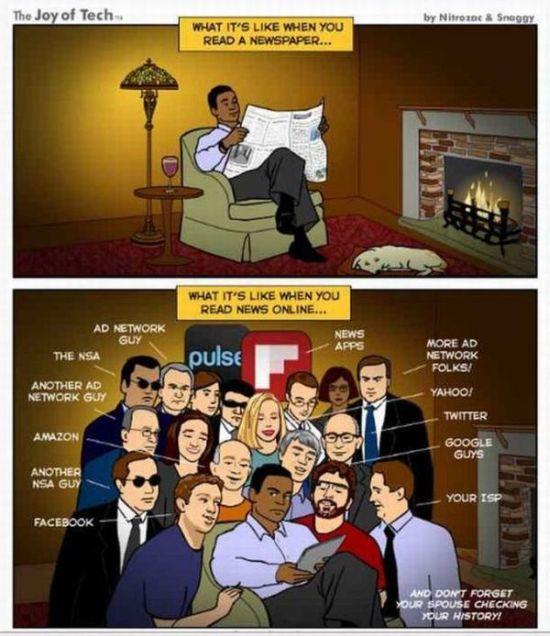

Este newsletter de hoy es, digamos, especial. Normalmente su extensión es de unas 1.000 palabras, el de hoy lleva una imagen, que según la frase tópica debería valer más que 1.000 palabras. Personalmente, mantengo mi fidelidad a la prensa impresa, por lo que me identifico en la primera viñeta, e inevitablemente en la segunda. Reproduzco el comic, cuya fuente es http://www.geekculture.com.

¿Gracioso, verdad? Más que eso, en verdad, si se repara en los personajes reconocibles que rodean al inocente protagonista de la segunda viñeta. De izquierda a derecha vemos a Mark Zuckerberg (Facebook), Jeff Bezos (Amazon), Marissa Mayer (Yahoo), Dick Costolo (Twitter) y Sergey Brin (Google), pero echo de menos a Tim Cook (Apple). No falta una rica fauna de publicitarios y espías. Lo que el comic sugiere, según interpreto, son tres problemas de gran calado por resolver: quién es el dueño de los datos personales, cómo se remunera al usuario si este acepta cederlos, y cómo protegerlo de interferencias lícitas o ilícitas. Otro día hablaremos, más en serio, de la nueva directiva europea sobre protección de datos.

Lenovo afianza, HP aguanta, Apple avanza

Aparentemente, habrían cambiado las tornas: el crecimiento de las ventas de PC en los mercados maduros en el tercer trimestre ha sido eclipsado por la floja demanda en los emergentes; lo contrario de lo que venía ocurriendo. Los informes publicados por las consultoras dejan un balance cuyo saldo no es concluyente: el mercado se estabiliza, pero sigue achicándose. El tercero de 2014 ha sido el noveno de diez trimestres en descenso, aunque más pequeño porcentualmente: -1,7% según IDC o -0,5% según estima Gartner. En números absolutos, se ha quedado a las puertas de los 80 millones de unidades, gracias (¿o pese?) al impulso estacional que fabricantes y minoristas llaman back-to-school. Leer más

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons