2Feb

Para última hora de hoy, VMware ha convocado el primero de una cadena de anuncios que mañana replicará en Europa y el miércoles en Asia. Los protagonistas serán Pat Gelsinger y Ben Fathi, CEO y CTO respectivamente de la compañía. En principio, la convocatoria parecía motivada por el lanzamiento de vSphere 6, que desde junio vienen probando en beta un grupo de clientes comprometidos a guardar estricto silencio. No se excluye que haya más noticias que comunicar, pero sólo con esta bastaría para subrayar la importancia de la convocatoria.

Mucho ha cambiado en el universo de VMware y el de sus clientes desde el anuncio en 2011 de la anterior versión de vSphere, núcleo central de la oferta de la compañía. Y ese cambio es consecuencia de la generalización del cloud computing. Aunque este fenómeno ya estaba en el ambiente por entonces, vSphere era esencialmente un sistema operativo para mejorar el rendimiento de las máquinas virtuales e introducir un nuevo modelo de licencia que, tras las protestas de los usuarios, tuvo que revocar Gelsinger al poco de ser nombrado CEO.

Pese a ser el líder del mercado de virtualización, tecnología sobre la que se basa ´la nube`, VMware ha pecado de lentitud en su adaptación al nuevo ´paradigma`. Tuvo que llegar vCloud Air, su plataforma de servicios cloud, y la consiguiente decisión de replantear el papel de sus partners, para que VMware iniciara la remodelación de su producto estrella. La conspiración de silencio sobre vSphere 6 ha funcionado, pero no hay misterio en que su finalidad es apuntalar la reconversión de la compañía, y de sus clientes.

Se trataría de permitir que estos combinen infraestructuras privadas y públicas para formar clusters de servidores basados en vSphere, tanto on premise como en la nube. El movimiento tiene mucho de defensivo. Si no tuvieran alternativa, los clientes que son fieles a VMware en sus datacenter, podrían acabar cediendo a las tentaciones de los proveedores de servicios cloud. Por otra parte, necesita aprovechar el margen de retraso de Microsoft, que no anunciará el nuevo Windows Server hasta 2016, en lugar de este año, como estaba previsto.

Hay otras circunstancias en juego. VMware ha cerrado un año fiscal con resultados espectaculares: por primera vez, cruzó la línea de los 6.000 millones de dólares de ingresos 16% de crecimiento, pero su margen operativo flaquea, y la previsión para 2015 apunta a una desaceleración. Por si fuera poco, es el centro de una disputa entre EMC y un inversor que pretende sacar tajada de una eventual disolución del vínculo entre ambas empresas.

Con este telón de fondo, la semana pasada Gelsinger descubrió una carta que vale mucho. VMware no tiene capacidad financiera para enfrentarse sola a los grandes actores de cloud computing. Sus partners están siendo cortejados por rivales de la talla de Cisco, HP y Oracle, que esgrimen como zanahoria sus respectivas estrategias de ´multicloud`. Ante la disyuntiva, Pat Gelsinger ha encontrado el socio idóneo, Google, con el que ha firmado un acuerdo por el cual los usuarios de vCloud Air tendrán acceso a ciertos servicios de la plataforma Google Cloud como extensión de su contrato con vCloud Air. Logísticamente, significa que los clientes de los dos socios dispondrán de servicios cruzados en un mismo entorno híbrido.

Las necesidades de los dos socios se complementan. Google ha tenido más éxito atrayendo a desarrolladores hacia su plataforma cloud, pero no así entre las empresas que desean mantener una cuota importante de sus cargas on premise o están siendo influidas por Microsoft (Azure) o Amazon (AWS). A su vez, VMware confía en que el soporte de Google le será útil para retener incólume su clientela tradicional y aislarla de idéntica (mala) influencia.

Queda mucho por entender en estos movimientos de fichas, pero sólo faltan unas horas para que la propia compañía desvele su jugada.

Mercado mundial de PC: el ´muerto` respira

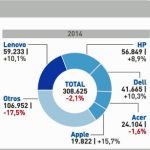

El acelerón del último tramo no ha bastado para impedir que el mercado mundial de PC cerrara 2014 en descenso por tercer año consecutivo. IDC había previsto un -4,8% en el cuarto trimestre, y finalmente no fue tan grave (-2,4%), pero el saldo del año no ha pasado de 308,6 millones de unidades despachadas, y no ve razones para pensar que la demanda se revigorice en los próximos meses: los factores dominantes son todavía vacilantes, explica el analista Loren Loverde, que firma el Worlwide PC Tracker. Las cifras de Gartner son algo más generosas (315,8 millones) por lo que su analista Ranjit Atwal ha forjado esta frase descriptiva: «el mercado de PC no corre peligro de muerte, sólo está reposando». Leer más

30Ene

En todo lo que se ha publicado sobre los resultados trimestrales de Apple aparece la palabra record. Hasta los más optimistas entre los analistas de Wall Street se han quedado cortos: 1) record de ingresos en un trimestre [74.600 millones de dólares], 2) record de beneficio neto en un trimestre [18.000 millones], 3) record absoluto del iPhone [46% de incremento en unidades y 79% en valor], 4) record de ingresos en las tiendas online de la marca y 5) record de margen bruto [dos puntos de subida, hasta el 39,9%]. Para completar la fiesta, Standard & Poor´s ha calculado que es también un record mundial de beneficios de empresas cotizadas en un trimestre, que detentaba Exxon Mobil con 16.000 millones.

Si se explora un poco en los resultados, la única objeción – por así decir – que se les puede poner es que ha aumentado su dependencia de un solo producto, el iPhone, que representa un 69% de los ingresos totales (56% era lo habitual y ya era mucho). No sabría decir si esto es bueno o no tan bueno, pero siguiendo esa veta se puede encontrar argumentos menos transitados.

Vamos a suponer por un momento que Apple son dos compañías: la del iPhone y la del resto. La primera habría ingresado 102.000 millones de dólares en 2014, y la segunda ´sólo` 81.000 millones. La objeción se ha derrumbado. Pero vale la pena preguntarse si esta dependencia es sostenible. Porque obedece al éxito del iPhone pero también a la floja performance del iPad, que ha bajado de 11.400 a 9.000 millones de ingresos, con lo que ha pasado de contribuir con un 20% al 12%. La familia Mac, en cambio, ha subido ligeramente pero su peso empalidece en el conjunto. Los tiempos en que Steve Jobs predicaba que Apple se apoyaba en la triada Mac/iPod/iPhone ha quedado atrás.

Un asunto crucial en el análisis de los resultados es la subida del precio medio del iPhone, que según el analista Gene Munster ha pasado de 603 a 687 dólares por unidad. La explicación parece estar en el modelo 6+, que habría representado – según Munster – una tercera parte de los iPhone vendidos en el trimestre. La entrada de Apple en el segmento de más de 5 pulgadas ha sido un acierto, porque ha estimulado la preferencia por los modelos más caros, con mayor capacidad de almacenamiento, que a su vez permiten un mayor consumo de aplicaciones y contenidos. En todo caso, la categoría ha dejado de ser una exclusividad de Android, y en ella va a enfocarse la carrera entre las marcas de postín. En la presentación de resultados, Tim Cook se explayó al afirmar que «un gran número de usuarios de Android podrían potencialmente pasarse al iPhone».

Como es costumbre, IDC tuvo que esperar el anuncio de Apple para completar su ranking del mercado mundial en el cuarto trimestre de 2014, que sitúa a la marca en la segunda plaza, a sólo seis décimas de Samsung, que ha perdido ocho puntos porcentuales en un año.

Seguramente se debe al ascenso del iPhone en el mercado chino, que ya pisa los talones al estadounidense. Según Apple, sus ventas en ´la Gran China` [agregando Hong Kong y Taiwan] sumaron 16.100 millones de dólares, un 70% más que un año antes. Por cierto, la consultora Canalys confirma que Apple ha sido la marca dominante en China en el trimestre, desplazando a Xiaomi, que por esa razón cae en la escena global del tercero al quinto puesto. Tal vez tengan razón quienes opinan que, a la hora de la verdad, una fracción «aspiracional» de consumidores chinos prefieren comprar un iPhone antes que un móvil chino que quiere parecersele.

28Ene

Microsoft ha dado mucho juego en los últimos días. Anunció detalles del futuro Windows 10, maravilló a muchos con su inmersión en la realidad aumentada, y este lunes presentó sus resultados (bajada de ingresos, subida de beneficio) del segundo trimestre fiscal. Entre tanta noticia, he querido fijarme en una aparentemente pequeña: la compra de Revolution Analytics.

No se ha desvelado el precio, pero con toda seguridad la importancia de la adquisición no radica en el precio, sino en el mérito de la empresa adquirida, especializada en software y servicios basados en R, el lenguaje open source de programación más usado en computación estadística y análisis predictivo. En los últimos años, ha ganado popularidad – sin exagerar – entre los científicos de datos, hasta convertirse en estándar de facto. Según consta en el blog de la compañía, tendría unos 2 millones de usuarios.

Con la integración de Revolution Analytics, Microsoft busca atraerse a los especialistas en programación para Big Data. Promete mantener su línea de productos, arroparla con más recursos y reforzar los vínculos con la comunidad open source, para asegurarse la continuidad de desarrollos basados en este lenguaje. Es otra muestra de que estos especialistas, cortejados por los headhunters bajan de su torre de marfil y se incorporan a la corriente del mercado que combina el análisis de datos con cloud computing.

Ya he dicho otras veces que la creencia de que el Silicon Valley es la meca de las aplicaciones para móviles y redes sociales peca de ingenuidad. Los capitalistas del valle tienen otras prioridades: cada semana se anuncian inversiones en startups cuyo foco son áreas como la visualización de datos, machine learning y analytics, en busca de nuevos modelos de negocio. Revolution Analytics no es exactamente una startup, ya que nació en 2007, pero su principal apoyo en los últimos años ha sido Microsoft.

Opina el analista John Furrier que «el mercado de Big Data está entrando en una fase nueva y excitante». En sus primeros pasos, este concepto se ha vinculado generalmente a la capacidad de almacenamiento, a herramientas como Hadoop y bases de datos NoSQL. Para penetrar en las empresas, las iniciativas de Big Data tienen que ser más intuitivas y comprensibles por no especialistas. Microsoft conoce bien R, porque en sus laboratorios se aplica en proyectos de machine learning relacionados con Bing y Azure, y se ha comprometido a seguir contribuyendo con sus desarrollos dentro del espíritu open source, con el que últimamente tiene una afinidad sobrevenida.

Por si sirviera de referencia para entender el movimiento de Microsoft, hay que recordar que Google trabaja intensamente para incorporar machine learning a su plataforma Compute Engine, siguiendo los pasos de Amazon. Microsoft ha dado un paso que, para los enterados, estaba casi cantado.

Azure parece ser la primera causa del interés de Microsoft en la compañía, basada en Mountain View. En principio, el objetivo parece ser ampliar el alcance de ML Marketplace (un componente de Azure) con funciones analíticas de fácil acceso para profanos.

Los pícaros no acabarán con la nube

Hay mucha gente a la que no le gusta la metáfora de ´la nube`, pero reconoce que tiene como virtud la simplicidad. Como si se tratara de un supermercado de TI adaptado como un guante al cerebro consumista del ser humano de este tiempo. Sin duda, las soluciones de cloud computing aportan beneficios, aunque los riesgos de seguridad provoquen algún estremecimiento. Las empresas no pueden ignorar la existencia de amenazas como la llamada shadow IT, el acceso compartido y la jurisdicción de los datos. Una parte del futuro tecnológico se juega en una partida de poker: supuestamente, la seguridad obligará a los CIOs a actuar como el sheriff de las películas para que prevalezca el imperio de la ley. Leer más

27Ene

Hasta ayer, ningún medio de referencia se había hecho eco de una versión que circula por Internet y atribuye a IBM la elaboración de un plan para reducir en un 26% su fuerza laboral. Fiel a la liturgia prescrita para estos casos, la compañía dijo inicialmente que no comenta rumores, añadiendo esta coletilla: «…por ridículos o carentes de fundamento que sean». ¿A qué debe atenerse quien quiera saber algo más? Un 26% de la plantilla equivaldría a unos 110.000 empleados, cifra que no sé si tiene o no fundamento, pero sería de escándalo. El sindicato que agrupa a los empleados de IBM en EEUU, Alliance@IBM, no avala la veracidad del rumor, aunque se cura en salud: «nunca se sabe – suscribe el coordinador sindical Lee Conrad – porque en IBM todo puede ocurrir, y este es el momento del año que suele aprovechar para recortar empleo».

Renegando de su inicial negativa a comentar rumores, IBM ha difundido un comunicado en el que sugiere: «quienes quieran verificar las informaciones disponibles, podrá comprobar que la compañía ha reservado [en sus resultados de finales de 2014] 600 millones de dólares para cubrir costes de reestructuración». Sería una cifra plausible para recortar menos de 10.000 puestos de trabajo, pero 110.000 elevaría los costes a un nivel que desbarataría las cuentas del año fiscal en curso. Sin contar con el desorden y desmoralización previsible en las filas de IBM.

De lo que no hay dudas es de la difícil situación que atraviesa IBM. Lleva once trimestres consecutivos de retroceso en sus ingresos y a los pocos días de presentar resultados ha emprendido una reorganización para ajustarse a los negocios ´de valor`. Esa iniciativa se ha puesto en marcha, pero se ha optado por no comunicarla externamente.

En una nota de prensa distribuída ayer por la tarde, IBM destaca que el año pasado contrató 45.000 personas y tiene sin cubrir 15.000 ofertas de trabajo. Este mes, después de informar de una caída del 12% en los ingresos y del 6% en el beneficio operativo, el CFO Martin Schroeter, dijo a los analistas: «esperamos destinar menos dinero a reequilibrar la plantilla». O sea que habrá «reequilibrio», pero menos.

Schroeter respondió así la pregunta de un analista de UBS: «no vamos a repetir el nivel de reestructuración del año pasado, creo que será de una magnitud inferior». Y como el analista, puesto en su rol de vigía bursátil, le inquirió sobre el efecto que el desembolso tendría sobre el beneficio por acción [recuérdese que la CEO, Virginia Rometty, abolió el compromiso de su antecesor de garantizar un nivel mínimo], Schroeter tuvo que precisar que «el coste de cualquier reducción deberá aplicarse durante el año fiscal», de lo que el informe de UBS extrae la conclusión de que «cuanto antes se haga, más trimestres habrá para recuperar la merma en las cuentas».

Cualquiera que sea la dimensión de los recortes, formalmente podrían adoptar la fórmula light de asignar cierto número de empleados a un PIP (Performance Improvement Programme), que funcionaría como presión para que se apunten voluntariamente a un T2R (Transition to Retirement), programa en el que a los empleados salientes se les ofrece el salario de un año a cambio de su salida. Es del todo previsible que estos movimientos sean presentados como «transformacionales».

Los coches que quieren ser gadgets

Que Ford haya abierto un centro de I+D en Palo Alto, corazón del Silicon Valley, es un aviso de que el coche será el gadget digital de los próximos años. Nada más comenzar el año, en el CES 2015, desembarcaron todos los grandes de la automoción, pero no como huéspedes de la industria de electrónica de consumo sino como protagonistas por derecho propio. El CES de este año se cerró hablando de un tema que resurgiría pocos días después en el Auto Show de Detroit: los coches autónomos. Ya no es una fantasía de Google, sino que General Motors anunció que espera poner a la venta en 2017 vehículos capaces de detectar peatones y – esto es lo mejor – evitar atropellarlos. Leer más

26Ene

El episodio es propicio para jugar con los números. El operador número cuatro de Reino Unido, llamado Three, comprará O2 para convertirse en número uno, y un chascarrillo asegura que su futura marca sería O23. El asunto es más serio que todo eso: obligada por las circunstancias y sin capacidad para transformar O2 en operador convergente, que es lo que se lleva, Telefónica ha decidido vender su filial británica a su rival Three, al que no le inquieta seguir siendo un operador exclusivamente móvil.

El precio pactado en principio, 10.250 millones de libras (13.600 millones de euros al cambio del viernes), casi totalmente en cash, permitiría al vendedor reducir una cuarta parte de su deuda, pero hay otros usos posibles para ese dinero. César Alierta suele presentar sus maniobras como estratégicas, y aunque esta operación es un evidente paso atrás en la expansión de los últimos años, el repliegue también tiene carácter estratégico.

Según la prensa londinense, habría otros interesados en la compra, pero ni se los nombra ni serían viables a menos que una de las partes rompa las negociaciones. Como precedente, Three ya adquirió la filial irlandesa de O2 el año pasado.

Sin haber predicado nunca la consolidación – incluso negando su necesidad – Three ha llegado a ser su mejor agente. Las operaciones móviles son una parte menor del conglomerado Hutchinson Whampoa, controlado por el que dicen es el hombre más rico de Asia, el octogenario Li Ka-Shing, ciudadano de Hong Kong.

Es un hecho que la operación valida la tesis de quienes en Europa defienden la necesidad de reducir el número de operadores como instrumento para la inversión en nuevas redes. En Reino Unido, se ha pasado en poco tiempo de cinco operadores móviles a cuatro – con la fusión de Orange y T-Mobile en EE, que a su vez será absorbida por BT, que suman un 32% del mercado – y a partir de ahora serían tres.

Vodafone pasaría así al tercer puesto (24%), lo que ha provocado una rara reacción bursátil: sus acciones han subido. Hay dos explicaciones plausibles y no excluyentes: 1) los rumores de un encuentro entre Vittorio Colao, CEO del grupo Vodafone, y el magnate John Malone, dueño del grupo de cable Liberty Global, con vistas a una fusión, y 2) la suposición de que va a aliviarse la competición, las tarifas volverán a subir, y con ellas subirán los ingresos de los tres operadores resultantes.

Esto gustará a la bolsa, pero no a los consumidores, que ya se ven pagando más por sus facturas. Three ha sido el campeón de las rebajas, pero quizá deje de serlo cuando alcance el primer puesto del mercado, con 31,5 millones de clientes y una cuota del 41% en telefonía móvil.

Como está mandado, la operación deberán aprobarla los dos reguladores británicos, pero Bruselas tendrá algo que decir en última instancia; si da luz verde, o sólo deja correr, ya no tendría argumentos para cuestionar la consolidación en otros países. La CE autorizó el paso de cuatro a tres operadores móviles en Irlanda, Austria y Alemania, con fuertes condiciones, ¿por qué oponerse en el caso británico y en los que vendrán?

Aunque pueda parecer que no están relacionadas, las concentraciones en Reino Unido y en Brasil tienen un punto en común latente. Se esperaba que la salida de Telecom Italia del mercado brasileño desembocaría en el reparto de su filial TIM entre los otros tres competidores – Oi, Vivo (Telefónica) y Claro (América Móvil) – pero el plan podría deshacerse: Oi ha obtenido los permisos para la venta de Portugal Telecom, que le asegura los recursos para comprar TIM en solitario. Por su lado, Telefónica – una vez cierre la venta de O2 – gozará de una situación financiera favorable para pujar, como hubiera querido hacer desde el principio.

Está claro que no es lo mismo salirse de República Checa que de Reino Unido, pero Alierta tiene otros horizontes posibles: en México, se avecina la venta de activos del grupo Slim, y Telefónica aspira a crecer en ese país, lo que no sería mal uso para la fortuna que recibirá por la venta de O2.

23Ene

Habrá pocas ilustraciones más claras de las dificultades de pasar de un modelo de negocio exitoso a otro, sin duda necesario y prometedor pero, inevitablemente, un tránsito doloroso. Los resultados de SAP al cierre de 2014, publicados esta semana, son elocuentes: los ingresos crecieron un 4% (17.600 millones de euros) comparados con 2013, pero el beneficio operativo cayó un 3% (4.300 millones). La ascendente actividad basada en cloud se incrementó un 45% (1.100 millones), pero la parte del león sigue representada por el modelo de negocio tradicional de software y servicios on-premise (14.900 millones). Es el resultado de una estrategia.

Sus resultados serán buenos o malos según lo que se espere: la compañía alemana se ha visto forzada a alertar por segunda vez – ya lo había hecho en octubre – del deterioro de su beneficio, a la vista de algo que, en principio, debería ser positivo: la aceleración de la demanda de clientes que prefieren montarse en la nube en lugar de contratar licencias convencionales, lo que desequilibra el modelo de negocio. Naturalmente, mientras esto ocurra dentro de su base de clientes, a menos que consiga un mordisco de la de sus rivales.

¿Cuánto tiempo durará este fenómeno? Según Luka Mucic, CFO de la compañía, «esperamos que las suscripciones a la nube excedan en 2018 los ingresos por licencias de software». Mientras llega ese momento, Mucic ha recortado el objetivo de beneficio operativo para 2017: de 7.700 millones a 6.300 millones. Más lejos todavía, en 2020, la meta es que los ingresos oscilen entre 26.000 y 28.000 millones de euros, con un rango de 8.000 a 9.000 millones de beneficio. Para el final de la década, la contribución del cloud se habrá multiplicado por siete con respecto a 2014.

El CEO de la compañía, Bill McDermott, hizo cuanto pudo para que la conferencia con analistas girara en torno a la plataforma HANA: que si el número de usuarios ha pasado de 450 a 1.400 en un año, que si es el producto de más éxito en la historia de SAP, que si la estrategia en torno a HANA, iniciada en 2010, ha sido su mayor acierto [compartido con Jim Snabe, por entonces co-CEO], que el 3/2 conoceremos un anuncio sobre HANA […] Pero los analistas, que razonan con vocabulario bursátil, volvían una y otra vez a preguntar sobre los efectos de la transición a la nube sobre el margen de beneficio.

McDermott se mostró como un tipo intenso y directo: «ninguna compañía del mundo cloud puede guiarse por el margen; lo relevante es el progreso constante de los ingresos operativos, para que el negocio crezca a largo plazo». Uno de los analistas – creo que Walter Pritchard, de Citi – llevaba calculado que el margen de SAP ha tocado fondo en 2014 – efectivamente, cayó del 26,6% al 24,7% – por lo que daba por abandonado el antiguo objetivo del 35% en 2015, y así ha sido: Mucic lo fía más largo, hasta 2017. A lo que McDermott tenía esta respuesta: «en el negocio cloud, nuestra cuota de mercado crece, pero no sería prudente centrarnos en perseguir el margen: yo podría prometer el margen que usted quisiera, si renunciara a crecer en el cloud«.

Esta cuestión del margen no es un juego aritmético. SAP se encuentra en medio de su transición de modelo de negocio, y ese tránsito tiene consecuencias que se manifiestan en un deterioro del margen. Es lo que les ocurre a todas las compañías de software, cada una según sus circunstancias. A Oracle, sin ir más lejos, y tampoco las «nativas» del cloud, como Salesforce o Workday pueden sacar pecho en esto.

La cuestión a tener presente es esta: un crecimiento desproporcionado del negocio cloud ejerce necesariamente una presión [ojalá que de corto plazo] sobre los márgenes: los costes de venta y entrega del servicio suben de golpe, mientras los ingresos y los beneficios se generan gradualmente. Esto se ha traducido, en el caso de SAP, en que ha tenido que modificar sus cálculos previos – ese 45% de crecimiento de cloud ha recortado el margen operativo en 2014 – y jugar todas sus cartas a una partida de larga duración, confiando en el impacto de las economías de escala. Mientras tanto, el negocio recurrente de licencias se achica, y cada empresa – y sus accionistas – sabrá si prefiere que se achique más o menos rápido.

Sobre el autor. Copyright © 2025 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons