30Mar

Se ha puesto mucho énfasis, a mi entender demasiado, en la remuneración que cobrará la nueva CFO de Google, Ruth Porat, pero la noticia tiene otros matices de interés. Después de 30 años de carrera en Morgan Stanley, Porat será la nueva CFO de una empresa cuyo valor en bolsa es de 380.000 millones de dólares y que disfruta de una tesorería de 65.000 millones líquidos. Por ocuparse de tamaña responsabilidad, recibirá un salario anual de 650.000 dólares, más 5 millones de prima inicial y acciones por valor de 65 millones en dos tramos que podrá ejecutar entre 2016 y 2019. ¿Es mucho dinero? Desde luego que sí, pero no le envidio la faena.

Su antecesor, Patrick Pichette, ha dejado la compañía con una carta en la que declara «después de siete años, dejo Google para dedicar más tiempo a mi familia». Si uno toma en serio lo que se escribe en Twitter (yo, no), pocos creen que un tipo de 52 años, que ganaba un salario cien veces superior a la media estadounidense, tenga realmente ganas de gozar de la vida y de la fortuna que habrá amasado. Eso sí que es envidia. Y sexismo: ¿se burlarían igual si Porat, una mujer de mediana edad, dejara su puesto en Wall Street para buscar otro equilibrio en su vida privada?

Lo curioso es que en los últimos tiempos, varios directores financieros han cambiado de aires. Anthony Noto ha dejado Goldman Sachs para hacerse cargo de las finanzas de Twitter. El veterano Peter Oppenheimer se ha retirado de Apple y su puesto de CFO ha sido ocupado por Luca Maestri, hasta entonces controller de la compañía. ¿Tiene algún significado tanta coincidencia?

No hay duda alguna de que hay un factor económico. Todavía no se ha publicado cuánto ganó Porat en 2014, pero según el informe de Morgan Stanley a la SEC, su remuneración de 2013 fue de 10 millones de dólares. Además, acumula 10 millones en acciones que no ha vendido.

Pero, francamente, la tarea que espera a Porat no será menos estresante que la de llevar las finanzas de un banco de inversión. En los dos últimos años, la cotización de Google ha permanecido prácticamente plana, y algunos accionistas han empezado a criticar a Larry Page, cofundador y CEO de la compañía, por lo que consideran inversiones aventureras, en lugar de usar el rico botín para pagar dividendos y retirar acciones del mercado con el fin de elevar la cotización. Se supone (sic) que al proceder del corazón de Wall Street, la nueva CFO sería más sensible a esos argumentos. Un analista de RBC Capital Markets predice «un control más riguroso de los costes y una actitud más transparente hacia los accionistas».

En realidad, la estructura de capital de Google permitiría a Page [así como a Sergey Brin y Eric Schmidt] seguir haciendo oídos sordos a los impacientes. Aun así, el CEO ha explicado que las oportunidades son tan grandes, que lo mejor que puede hacer Google es destinar los ingresos generados por su core business a explotar los nuevos negocios, por exóticos que parezcan a quienes sólo piensan a corto plazo.

Poco se ha escrito sobre otro problema que encontrará la nueva CFO. Google genera fuera de Estados Unidos el 56% de sus ingresos, lo que redundará, mientras el dólar siga en su nivel actual, en no menos de 500 millones de dólares negativos en su cuenta de resultados de cada trimestre. El remedio a esa situación no está en sus manos; lo más que puede hacer Google es comprar empresas extranjeras.

Una interpretación de la mudanza de Ruth Porat predica que Wall Street va perdiendo importancia mientras la gana el Silicon Valley. Es verdad que la banca está sometida a nuevas regulaciones y que las remuneraciones de sus ejecutivos son objeto de escrutinio público. Un CFO de Wall Street vive pendiente de los riesgos, mientras en una compañía de la generación de Google su mayor problema sería el uso más adecuado de la desbordante liquidez. Tomo nota de que el analista de Morgan Stanley Benjamin Swinburne, que habitualmente escribe sobre Google, opina que la mayor contribución de Porat a su empleador puede ser la habilidad demostrada para moverse en los contextos regulatorios adversos.

Todo lo que se espera de un CIO moderno

En consonancia con varios estudios recientemente comentados en este blog, llega otro patrocinado por BT Global Services, ‘The Art of Connecting. Creativity and Modern CIO` que refrenda la idea de que los responsables de TI – pese a sus preocupaciones por la pérdida de control y las mermas presupuestarias causadas por el fenómeno shadow IT – tienen en sus manos sentar las bases de su propio futuro profesional. El 74% de los CIO españoles encuestados reconoce estar siendo valorado internamente más por parámetros relacionados con el negocio que con la tecnología. Un momento acentuadamente darwinista, afirman los redactores del estudio, encomendado a la consultora Vanson Bourne. Leer más

27Mar

Días atrás, Adobe anunció su «tercera nube». Después de Creative Cloud y Marketing Cloud, llega Document Cloud, que es en realidad una reinvención de Acrobat, su producto más popular [35 millones de usuarios registrados, 50.000 millones de documentos pdf abiertos cada año] pero no el más rentable. En su versión cloud, incorpora la tecnología de firma electrónica EchoSign, y pretende revolucionar los procesos de edición, distribución, almacenamiento y gestión de documentos. La expresión «tercera nube» merece una explicación.

No sé si habrá un caso equiparable de conversión de una empresa de software en empresa de servicios. Ni de transformación del modelo de licencia ´perpetua` al de suscripción. En dos años y medio, desde marzo del 2012, Adobe ha manejado admirablemente esa transición: pocos usuarios de Photoshop, In Design o Illustrator comprendieron entonces por qué, en lugar de seguir presentando periódicamente nuevas versiones – que ellos tendían a dejar pasar en espera de la siguiente – Adobe les proponía un régimen de pagos mensuales, cuyo inconveniente era que, si dejaban de pagar, se quedarían sin software. Desde la presentación de Creative Cloud hasta enero de 2015, el número de suscriptores ha pasado de cero a cuatro millones. En tres años, las ventas de software empaquetado no han bajado en la misma proporción.

Desde luego, Adobe es una compañía muy diferente a aquella que visité hace ocho años. Para el CEO, Shantanu Narayen, el riesgo era considerable: las ventas de licencias – sumados todos sus productos – ingresaban 3.400 millones de dólares en 2011, con un margen bruto del 97%; pero, a medio plazo, la curva de renovaciones descendería. No es muy distinto del problema que tendrían en los años siguientes Microsoft, Oracle, SAP y otras empresas de software, cuando decidieron adoptar el hoy generalizado modelo SaaS. En 2014 [su año fiscal cierra a finales de noviembre], Adobe ingresó en total 4.148 millones de dólares, y por primera vez las suscripciones superaron a la facturación por licencias. Su ingreso medio por usuario es alto: 451 dólares por año, o 37 dólares por mes.

Los productos creativos – licencias de Creative Suite más suscripciones a Creative Cloud – suman el 45% de los ingresos totales de Adobe. El segundo gran capítulo es la división Marketing Cloud, cuyo origen se remonta a la compra de Omniture. Hubo quien opinó que era una costosa distracción para una compañía de software, pero la apuesta salió bien: ha tenido una ratio de crecimiento del 83% anual, a favor del boom de social media. En 2014, esta división ingresó 1.200 millones de dólares, pero Narayen ha dicho que «es una oportunidad de 10.000 millones». Esta plataforma de marketing digital tiene competidores muy fuertes, y su especialidad son las herramientas de análisis y optimización, consumer targeting, etc.

A estas dos nubes, se suma ahora la tercera. La familia Acrobat es la tercera en volumen por ingresos, y los análisis contemplan que de 768 millones podría pasar a 1.200 millones a finales de la década, si se cumple el pronóstico de 8,8 millones de suscriptores.

No es mi propósito abrumar con más cifras, sólo poner de relieve un caso digno de reflexión: cuando se habla – a veces con ligereza – del auge de cloud computing, cualquiera sea su acepción, conviene saber que no es un cometa caído del cielo, sino una delicada reconversión en la que lo existente declina y lo nuevo emerge: la dificultad está en manejar con cuidado las dos curvas. Y hasta ahora, hay pocas experiencias que sean realmente rentables. Cuando Narayen tomó aquella decisión, podía intuir que Flash, banderín de enganche de Adobe, estaba condenado a una lenta extinción.

Al ritmo que van las cosas, en 2017, cuando se cumplan cinco años del nuevo modelo de negocio, sabremos si ha sido suficiente; pero con el anterior, difícilmente su acción habría pasado de 38 a 73 dólares.

26Mar

Tirar del hilo de una noticia suele traer otras noticias, que se explican recíprocamente. Microsoft y Samsung han puesto fin a las hostilidades abiertas cuando la primera acusó a la segunda de resistirse a pagar el canon debido por las patentes de Microsoft que cubren componentes de Android. Pocos meses después, han firmado un pacto por el que el software de una se integrará en los dispositivos de la otra. Es una paradoja, que vale para sugerir que cada compañía tiene un plan B.

El de Microsoft se puede resumir así: ya que los consumidores no corren a comprar dispositivos con Windows Phone, ¿por qué no colocar nuestro software y nuestros servicios en las plataformas ajenas, sean de Apple o de Google? El de Samsung, aunque oficialmente lo niegue, consiste en tomar distancias con respecto a Android, y para ello no vacila en echar un cable al mayor enemigo de Google.

La primera manifestación fue el anuncio, en el Mobile World Congress, de que el Galaxy S6 incluirá software de Microsoft (OneNote, OneDrive y Skype) preinstalado y que Knox Workspace – contenedor de servicios para empresas en los dispositivos de Samsung – incluirá Office 365. Recuérdese que el año pasado Samsung y Google prometieron que la tecnología Knox correría en una versión de Android para el mercado empresarial; pasados los meses, esa versión – Android for Work – se ha anunciado sin rastros de Knox, que sin embargo abre la puerta a Office.

Una desagradable sorpresa para Google. Su modelo de negocio es ingenioso: entregar gratuitamente Android a los fabricantes, para luego ´monetizarlo` con sus propios servicios: el buscador, naturalmente, pero también su suite Google Apps.

La última noticia – por ahora – es que las tabletas (Android) de Samsung van a incorporar preinstaladas las aplicaciones básicas de Office 365. No se ha informado por cuánto tiempo, pero Chris Capossela, director de marketing de Microsoft, ha desvelado en una entrevista con Mary Jo Foley que la estrategia – la adopción del modelo freemium – consiste en captar la buena voluntad de los usuarios de otros sistemas operativos «dándoles un cierto nivel de servicio que les induzca a pagar posteriormente, una vez que los han probado». La idea subyacente es que Word, Excel y otras aplicaciones de Office, añaden valor intrínseco al dispositivo y ayudan a engrosar la base de usuarios de Microsoft, detrayéndola de los de Google Apps.

En la práctica, Samsung avisa que los usuarios podrán desactivar Office si no quieren conservarlo, pero también podrán desactivar las aplicaciones de Android que no les interesen. De hecho, pueden desactivar el buscador de Google. Para que no se malinterprete (sic) este paso, la marca coreana ha explicado que sólo trata de dar respuesta a los usuarios quejosos por no poder eliminar aplicaciones que vienen integradas por defecto y que para ellos son innecesarias.

Tirando del hilo, hay más. Microsoft ha anunciado que las bases del acuerdo con Samsung se extenderán a otros diez OEM para integrar su «servicio de productividad móvil para consumidores y usuarios profesionales» en productos con el sistema operativo Android. La lista incluye en primer lugar a Dell [aparentemente sólo para el mercado de Estados Unidos] y otros 9 en Europa, Asia y África. Entre ellos está la compañía portuguesa JP Sa Couto, pero también el fabricante por cuenta ajena Pegatron.

Es posible que sea más fácil negociar con estas marcas que con otras globales como Lenovo, para las que Android es un recurso secundario, y si los resultados fueran satisfactorios en esos mercados, el procedimiento podría extenderse. Es lo que sugiere la cadena de acontecimientos: el año pasado, Microsoft lanzó aplicaciones de edición de documentos bajo iOS y Android, antes disponibles sólo para suscriptores de Office 365. En enero, reveló que acumulaba 80 millones de descargas. O sea: es una estrategia, no una campaña transitoria.

Microsoft no renuncia, ni mucho menos, a vender sus Lumia y sus Surface, pero colocar su software en los dispositivos del líder del mercado, también es un negocio. Mary Jo ha dado en el clavo en su blog: «si alguien tenía dudas de que Microsoft pasaría de ser una compañía de «dispositivos y servicios» [legado de Steve Ballmer] a serlo de «productividad y plataformas» [lema de Satya Nadella], aquí tiene una prueba concluyente».

Las personas primero, dice Fujitsu

Fujitsu ha dejado de vender smartphones fuera de Japón, pero no por ello ha dejado de trabajar en desarrollos innovadores que podrían permitirle volver a la categoría, o implementarlos en sus tabletas y portátiles. Pruebas al canto: la autentificación por reconocimiento del iris o la lectura de las venas que cruzan la palma de la mano fueron dos reclamos del stand de la compañía en el Mobile World Congress 2015. Forman parte de un enfoque que Fujitsu lleva años agitando bajo el lema human-centric innovation y que Joseph Reger, su CTO en la región que incluye Europa, resume así: «para la innovación, las personas son tan importantes como la infraestructura o los datos, si no lo son más». Leer más

25Mar

No ocurre todos los días que una empresa europea compre otra de Estados Unidos, y menos al bonito precio de 11.880 millones de dólares. En verdad, no hay que hacer mucho caso de las aparentes nacionalidades: no hay nada menos patriota que un fondo de private equity, y de esto se trata en este caso, de una transacción arreglada entre los cuatro fondos que mandan en la holandesa NXP, y otros cuatro que controlan Freescale, con sede en Austin (Texas). La fusión que se plantea es reveladora de los movimientos que se observan en un sector que se prepara para luchar por el dominio de dos nuevos segmentos de crecimiento: Internet de las Cosas y el Coche Conectado.

Se necesita tecnología, pero sobre todo escala, y de la fusión va a nacer el número ocho de la industria, con familias de productos complementarios y una valiosa cartera común de patentes. NXP, nacida en 2006 de la antigua división de semiconductores de Philips, ha acordado la compra de Freescale, segregada a su vez, en 2004, de la antigua Motorola. Las dos cotizan en bolsa, pero en la práctica deben su continuidad a sendos consorcios de inversores: KKR, Bain Capital, Silver Lake y Apax la primera, Blackstone, Carlyle, Permira y TPG la segunda.

No son empresas que se unan porque estén en crisis. Al cierre del año fiscal 2014, ambas tuvieron crecimientos de dos dígitos, en parte debidos a su negocio como proveedores de la industria de automoción, que representa más del 20% de sus ingresos.

Tanto NXP como Freescale ven abrirse una oportunidad en el mercado de IoT, otro filón en el que no son recién llegadas: acumulan años de experiencia en microcontroladores y según IHS la compañía resultante será el líder de este segmento sin discusión. Además, NXP tiene cierta fuerza en comunicaciones NFC, y su tecnología la usan Samsung y, recientemente, Apple en el iPhone 6. Freescale conserva un cierto volumen de negocio con el sector militar en Estados Unidos, único elemento que podría merecer objeciones a la fusión.

Pero la clave la señala un analista de la consultora IHS: «la competición más aguda que se avecina en la industria de semiconductores está relacionada con las soluciones de conectividad de bajo consumo; en particular, la compañía fusionada estará bien situada para atender los avances esperados en la interfaz hombre/máquina». Freescale tiene patentada una tecnología de visión para sistemas de conducción asistida, mientras NXP cuenta con larga experiencia en procesamiento de la voz. «La amalgama de ambas categorías asegura simetría estratégica como primer suministrador de semiconductores a la industria de automoción», según el analista.

Que los coches actuales llevan incorporados microprocesadores, no lo ignora nadie. Pero no hace falta esperar al coche sin conductor para saber que los vehículos de gama media incorporarán electrónica digital que hoy es patrimonio de los modelos más caros: infotainment, conexión a Internet, seguridad, navegación y asistencia basadas en reconocimiento de voz. Disponer de estas funciones a bordo exige procesadores más potentes y versátiles, lo que ha atraído a los fabricantes de procesadores con experiencia en PC y smartphones, como Intel, Nvidia y Qualcomm, a acercarse a la industria de automoción. El problema no del todo resuelto es asegurarse de que cumplen unos estándares de fiabilidad más rigurosos que los generalmente aceptados en la electrónica de consumo.

A propósito de la fusión y del papel jugado por los fondos de inversión, se podría hacer una reflexión acerca de la paciencia como virtud financiera. La adquisición de Freescale en 2006, por 17.600 millones, acabó mal y dos intentos de salida a bolsa produjeron magros frutos, de manera que los cuatro grupos quedaron atrapados en espera de mejores tiempos. Han llegado, al parecer, pero la fusión no borra el peso de una deuda que, combinada, sumará más de 10.000 millones, equivalente a una cuarta parte de la capitalización bursátil conjunta.

VMware, «Suiza del cloud computing»

En febrero, junto con el anuncio de vSphere 6, nueva release de su software de virtualización, VMware mostró otras piezas de su estrategia. La fortaleza de la compañía está en su condición de especialista de la virtualización, y pretende apalancarse en ella para arrastrar a su base de clientes y adquirir otro rol. Quiere ser otra clase de actor en la escena del cloud computing, pero ¿qué clase de actor? El mensaje es transparente: la mejor defensa de su cómodo liderazgo en la virtualización – a medio plazo no lo será tanto – es que se le reconozca por la capacidad de manejar tanto las cargas convencionales como las que migran hacia la nube pública. Esta es su idea de la cloud híbrida. Leer más

23Mar

Quince años. En el trasiego de estas semanas, se me pasó comentar el aniversario del reventón de la burbuja de las puntocom, de marzo de 2000. Aniversario que, casualmente, ha coincidido con otro hito: el índice Nasdaq ha vuelto a los 5.000 puntos, el 10 de marzo, despertando aquella recurrente discusión acerca de si la burbuja podría repetirse. Claro que podría, pero no es lo que está ocurriendo, ni históricamente las burbujas repiten las pautas de las precedentes.

Una estampida de accionistas asustados por su propia insensatez provocó en marzo del 2000 que el índice cayera brutalmente, y para finales del año había perdido la mitad de su valor, siguió perdiendo gas durante los dos años siguientes. La cicatriz tardaría mucho en cerrarse, y el nivel máximo no se recuperó hasta este mes. Entretanto, muchas cosas han cambiado.

El ascenso de los últimos años no ha sido irracional, no se ha nutrido de expectativas huecas sino del incremento de beneficios y dividendos de las cotizadas en ese mercado, que ha ido atrayendo una mayor diversidad. Y, por cierto, se ha depurado de aventureros: en 2000, excedía en un 200% al mucho más representativo indice S&P; hoy está un 20% por encima. Ha ganado en sensatez: colectivamente, los beneficios de las compañías del Nasdaq ascendieron 120 veces en los meses anteriores al estallido; en 2014 el crecimiento ha sido del 21%.

Aquella burbuja fue provocada por una fiebre en torno a Internet. La audiencia online había llegado a 400 millones, que hoy son más de 3.000 millones sin que nadie pierda la cabeza por ello. La publicidad online, que ingresaba menos de 8.000 millones, ha subido a 50.000 millones en Estados Unidos en el mismo período. Pero hay un equívoco en quienes creen que el Nasdaq Composite es un índice de startups.

El cambio más importante es que los principales motores de este mercado no son estrellas fugaces como aquellas que se evaporaron tras la burbuja, sino grandes compañías tecnológicas, ricas y muy rentables, no expuestas a oscilaciones bruscas. Apple, la principal fuente del calentamiento actual, representa el 10% de la capitalización total; nos puede parecer poco o mucho, pero nadie dirá que es una empresa inestable [aunque su valor bursátil llegó a caer un 40% tras el poco feliz lanzamiento del iPhone 5 en 2012]. Además, Apple ejerce lo que ha dado en llamarse ´efecto halo`, empujando al alza a otros que giran en su órbita.

Lo que impulsa a los inversores de hoy no es la expectativa de una espiral de capitalización, ni tampoco los indicadores de Internet, sino algo tan clásico como el rendimiento: en tiempos de intereses planos o negativos, la bolsa ha vuelto a ser una buena opción; esta es la principal explicación de los 5.000 puntos actuales.

Dicen que se han moderado las prisas por salir a bolsa, pero que en la periferia del Nasdaq hay unas 80 empresas que han alcanzado un valor hipotético de 1.000 millones de dólares [y no todas los valen realmente] que esperan monetizar a través de una adquisición. En el auge de las puntocom, hubo quienes destinaron el dinero de los inversores de riesgo para comprar usuarios [paying for eyeballs, se llamaba esta práctica, hoy sospechosa] y eso las llevó a la ruina. Podría volver a ocurrir a quienes se tomen demasiado en serio la cifra de descargas de aplicaciones y juegos, para acumular usuarios que quizá nunca se moneticen. Y, por cierto, la industria del venture capital ha aprendido la lección.

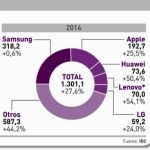

Smartphones: las marcas locales piden paso

Es probable que el mercado mundial de smartphones a finales del 2015 muestre un retrato muy distinto al que describen los datos de IDC sobre el 2014. Cuantitivamente: el crecimiento se recortará del 27,6% al 12,2%, para cerrar en 1,4 millones de unidades. Cualitativamente: los consumidores no necesitarán un móvil de alta gama para gozar de un hardware de calidad y una experiencia satisfactoria. De lo que se desprenden dos hipótesis: 1) las cinco marcas líderes verán disminuir su peso relativo en el mercado, y el reparto entre ellas perderá importancia como indicador, y 2) el precio medio de un smartphone bajará de los 297 dólares en 2014, y seguirá bajando hasta 241 dólares en 2018. Leer más

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons