19May

Pasada una semana, el mundo sigue preguntándose si habrá una segunda ola de ciberataques como la del ransomware WannaCry. No se conoce el origen del hacker u organización responsable. Al menos, nos ahorran el bochorno de las grandes potencias echándose mutuamente la culpa. No se ha identificado al «paciente cero», la primera empresa cuyos datos fueron cifrados y bloqueados con fines extorsivos. Del mecanismo de propagación, se sabe que fue una herramienta apodada Eternal Blue, desarrollada por la NSA para espiar y que llegó a manos del grupo Sjadow Brokers. El vector del ataque ha sido, pues, una vulnerabilidad en Windows XP. Se ignoran tantas otras cosas que uno tiende a pensar que bajo una u otra forma el ataque tendrá otras manifestaciones.

Es verdad que WannaCry ha remitido, gracias a que el dominio usado como cebo (kill switch) ha pasado a ser inocuo tras ser registrado . Pero TrendMicro informa que sus expertos han detectado un pariente, UIWIX, que usaría la vulnerabilidad ya explotada por WannaCry. Al parecer, el nuevo ´bicho` se ejecuta en memoria tras explotar EternalBlue, lo que hace más complicada su detección.

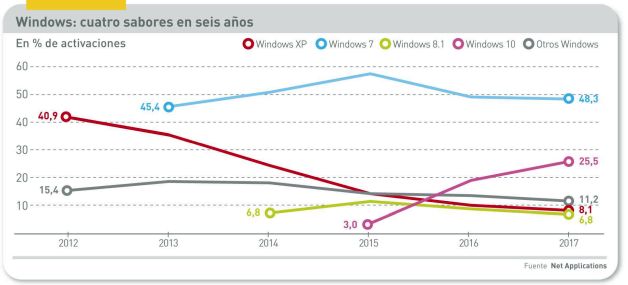

He hablado estos días con varios especialistas en ciberseguridad. Todos sin excepción reconocen, en un rasgo de humildad, que el episodio les ha dejado algunas lecciones. La primera, o la más generalizada, es que ha fallado estrepitosamente la gestión del parcheo periódico de los sistemas operativos. En este caso, se trata del venerable Windows XP. Según qué fuente se consulte, 16 años después de vida, y pese a su numerosa descendencia, todavía representaría entre el 7 y el 8% del parque instalado de PC. Naturalmente, el porcentaje sería más alto entre los usuarios individuales que en las empresas.

Cuesta creer que tantas empresas y organizaciones (gubernamentales muchas de estas) hayan hecho caso omiso a la necesidad de modernizar sus sistemas operativos. Ahí está la madre del cordero: ¿cómo se puede explicar que esto ocurra cuando Windows XP lleva tres años sin soporte de Microsoft? O bien por un deficiente inventario de recursos existentes, o bien por una mentalidad de ´mientras funcione, para qué cambiar`. En los dos casos, funesta actitud.

No hay ninguna duda de que Windows ha ganado la guerra a las alternativas que, supuestamente, iban a debilitar el dominio de Microsoft. En enero de este año, las diversas variantes de Windows estaba activada en el 92% de los PC en funcionamiento en todo el mundo. Sus rivales son minoritarios: Mac (6%) y Linux (2%). Otra cosa es que la política de renovación de versiones de Windows por parte de Microsoft ha sido errática y/o desacertada, lo que a la postre explica que, por ejemplo, aun sobreviva un cierto parque de Windows Vista, criticado desde el primer día, o que – tras un largo período de confusión con Windows 8 y 8.1 – con la llegada de Windows 10 optara por facilitar la actualización mediante la gratuidad. El resultado es que, hoy por hoy, la variante mayoritaria es Windows 7, cosecha del 2009, con el 48,3% del parque, y la más moderna, Windows 10, ha captado sólo una cuarta parte. Una ´larga cola` por usar una frase común en el sector.

Es posible que el susto de la semana pasada acabe provocando una cierta reactivación del mercado de PC, en consonancia con el incremento de la cuota de Windows 10. En esta medida, a Microsoft – y a los fabricantes – WannaCry les habrá hecho un favor. Nada que reprocharles: han hecho lo necesario para convencer a los remisos de que actualizar Windows era un elemento de protección contra amenazas. Brad Smith presidente y jefe del equipo legal de Microsoft, ha recordado recientemente que «un rasgo que todos deberíamos asumir es que mantener los PC en funcionamiento con condiciones de seguridad es responsabilidad de todos».

Desde el punto de vista de la reputación, Microsoft ha salido muy bien parada del incidente. Ha podido recordar que ya en 2002 Bill Gates publicó un memorandum que llamó Trustworthy Computing, Ha tenido motivos para quejarse de la intromisión de la NSA y, de paso, insistir en una propuesta de Smith para que las grandes potencias cibernéticas se pongan de acuerdo para no hacerse la guerra en Internet. Apuesto que caerá en saco roto.

Intel mueve la brújula del datacenter

Intel ha hecho un alarde que sólo una empresa así puede permitirse. Dueña de un virtual monopolio en el mercado de procesadores para servidores y centros de datos – el adjetivo ´virtual` está de más, ya que su cuota es del 95% – ha decidido un giro estratégico que acelera el ritmo de introducción de los nuevos miembros de la gama Xeon. Habrá una familia única, conocida como Xeon Scalable, que estará disponible a mediados del verano. La prisa por dar este paso al frente tiene como explicación el hacer frente a la amenaza que para su dominio de los centros de datos pueden suponer los procesadores gráficos, especialmente los de Nvidia y AMD, y las exigencias de hyperscalers como Microsoft. Leer más

17May

El día de su salida a bolsa, 2 de marzo, Snap – más conocida por su servicio de fotos y vídeos efímeross Snapchat – alcanzó una valoración febril de más de 24.000 millones de dólares, en parte estimulada por la ansiedad de los inversores institucionales por startups que tuvieran un rápido recorrido ascendente. Desafortunadamente para ellos, la apuesta no ha funcionado, al menos de momento. Los resultados del primer trimestre muestran dos rasgos decepcionantes: con 150 millones de ingresos comunicó pérdidas por 2.100 millones. Para más sonrojo, la base de usuarios se ha estancado en 166 millones de individuos, sólo 8 millones más que hace un año.

Para el segundo factor, la explicación más al alcance es que Snapchar no ha resistido la reacción de Facebook, que primero lanzó Instagram y luego le añadió una variante, Stories, que compite directamente con el invento. La salida a bolsa fue un intento de mitigar la ofensiva de Mark Zuckerberg, que no perdona a Evan Spiegel, fundador de Snap, el haber rechazado su oferta de compra de 3.000 millones en 2013.

Si salir a bolsa perdiendo 1,27 dólares por cada dólar ingresado parecía una locura, imaginemos un adjetivo para una empresa que en tres meses factura 150 millones y declara pérdidas por 2.200 millones. Esta cifra es material inflamable: esencialmente, las elevadas pérdidas trimestrales se originan en más de 1.700 millones de dólares contabilizados como RSU (restricted stock units), compensación en opciones a sus empleados y otros 625 millones apuntados a Spiegel como premio por haber llevado ´exitosament` la compañía a cotizar en el Nasdaq.

En febrero, cuando escribí un comentario sobre la inminente OPV de Snap http://www.norbertogallego.com/22feb-4/2017/02/22/ , un mensaje de Raúl M [quien se presentaba como alumno de una escuela de negocios] reprochándome «no entender cómo funciona el capitalismo moderno». Mi texto incluía una crítica a la estructura dual de acciones, según la cual cada título de Spiegel y sus socios iniciales valdría por diez de los nuevos emitidos para cotizar en el Nasdaq. Aclarada en su día la discrepancia con el lector, hoy insisto en mi opinión de que esas tácticas – apoyadas por los bancos que acompañaron fructuosamente la OPV – serán todo lo modernas que se quiera, pero se parece muchísimo a un expolio.

Según la legislación estadounidense, las acciones recibidas con carácter de compensación no son transmisibles y su titular está exento de tributación mientras la empresa arroje pérdidas. Mientras tanto, las RSU se contabilizan como gasto en el trimestre en el que se atribuyen, por lo que recortan los beneficios o, en este caso, agravan las pérdidas. No es tan grave, si se piensa bien: las pérdidas originan créditos fiscales que podrían ser útiles a inversores con carteras diversificadas o, llegado el caso, a quien se atreve a adquirir la empresa el día de mañana.

Como antecedente, Facebook contabilizó 1.100 millones por el mismo concepto en su primer trimestre como cotizada. La diferencia es que daba beneficios: por el contrario, Snap arroja pérdidas y ha avisado que no espera tener beneficios en el futuro previsible. Sólo entonces Spiegel podrá hacer caja con sus opciones, pero entretanto los paganos enjugarán las pérdidas. Demasiado para una empresa que, en el mejor de los casos, facturará 1.000 millones en su primer año.

Hay que tener mucha fe – o un intimísimo conocimiento del capitalismo moderno – para pensar que Snap es una buena inversión. La cotización ha caído y ha vuelto a repuntar. Los analistas que trabajan para los bancos patrocinadores de la OPV tienen vedado temporalmente comentar la marcha de Snap. Sus colegas independientes expresan una preocupación unánime sobre el modelo de negocio. Alcanzar o no los 1.000 millones de ingresos se resume en una sigla, DAU (Daily Active Users) y en la capacidad de vender publicidad.

La teoría de Spiegel es que el target de su plataforma son jóvenes, usuarios obsesivos y su crecimiento está en función de la creatividad de esos usuarios. Completa su argumento sosteniendo que, a diferencia de Facebook, no le interesa una audiencia global: su ambición se limita a los países donde es mayor el número de smartphones de alta gama, con más tiempo disponible y más capacidad adquisitiva.

Su lugarteniente Imra Khan, chief strategy officer, ha afirmado que los anunciantes no podrían llegar a esos usuarios por otros medios con los que los analistas insisten en comparar Snapchat. En su favor, esgrime un estudio según el cual al menos menos 60 millones de usuarios son exclusivos, en el sentido de que no lo son de Facebook ni YouTube. Seis de cada diez usuarios de Snapchat viven en un puñado de países que suman el 85% del gasto mundial en publicidad móvil. Bien jugado, chicos, pero en el primer trimestre Snap recaudó 90 centavos por usuario; compárese con los 4,23 centavos de Facebook.

Smart cities: más bibliografía que negocio

No hay ´un` modelo de smart city. Ni una definición comúnmente aceptada. En un libro reciente [Smart Cities; una visión para el ciudadano], Marieta del Rivero compendia esta síntesis: «un espacio que utiliza la tecnología para afrontar los crecientes retos a los que se enfrentan las urbes […] El ciudadano es cada vez más digital y exige nuevas formas de relación y tener acceso a los servicios allí donde se encuentre y a través de los canales que le sean más convenientes». El entusiasmo de la autora no le impide sumarse a una corriente posibilista, que recomienda ir paso a paso, mediante la implantación de tecnologías probadas, que requieran inversiones asequibles y aseguren su retorno. Leer más

16May

Acaba de publicarse el libro póstumo de Ulrich Beck, Metamorfosis del mundo (Paidós). En su obra clásica La Sociedad del riesgo, el sociólogo alemán analizaba las contrapartidas de la era posindustrial: la mejora del nivel de vida y el aumento de la productividad, por un lado; los riesgos latentes (y manifiestos) de la obsesión por el crecimiento. Según leo en las reseñas de su testamento intelectual – falleció antes de dar el libro a imprenta – en 2015 Beck se inquietaba por el advenimiento de un mundo digitalizado, en el que las fronteras se han vuelto líquidas y flexibles y en el que emergen amenazas desconocidas e incontrolables.

Sin haber leído Metamorfosis del mundo he recuperado un artículo de su autor, publicado en 2013 en Die Welt: «[…] para los economistas. el homo oeconomicus es sólo una hipótesis que forma parte de un modelo. Pero en el drama real, cuyo desenlace está abierto, en el que todos somos participantes y espectadores, víctimas y cómplices, lo que está en juego es cómo el homunculus oeconomicus —un ciborg, un androide, una figura artificial, a medio camino entre la máquina y el hombre— se ha escapado de los laboratorios frankensteinianos de Wall Street […] La narración dramática extrae su potencia de la brutal sencillez con la que se reacciona a la complejidad extrema del mundo: 1/0, sí/no, conectar/desconectar: los hombres actúan con códigos informáticos de acuerdo con las leyes de los economistas».

Este newsletter empieza de modo inusual, porque a) no sería razonable rehuir la noticia del ciberataque masivo del viernes, b) no obstante, temo no tener nada original que decir, tras lo mucho publicado estos días, y c) la lista de víctimas no añade nada sustantivo porque es impensable que el episodio sea el último de una serie que se remonta a 2005, cuando se supo del primer ransomware.

Vuelvo a citar a Beck: «las respuestas locales no valen para resolver problemas globales, y nuestra mentalidad no está equipada para abordarlos a escala global». El viernes, cada persona con la que hablaba me preguntaba por Telefónica; supongo que en Alemania el tema del día sería el ataque a Deutsche Bahn, en Francia Renault… y así de seguido.

De hecho, cada organismo nacional a cargo de la ciberseguridad ha hecho su propio balance – tirando a complaciente – de los daños provocados por Wanna Crypt (o Wanna Cry) en su respectiva jurisdicción. Toda empresa que vende productos y servicios de seguridad ha publicado su respectiva nota de prensa, que no se diga que estaban durmiendo. Pero ni unos ni otras han dicho por qué no supieron prever la posibilidad de que una práctica tan corriente, pudiera multiplicarse como amenaza global simultánea.

Los estudios disponibles sostienen que los atacantes innovan más en infraestructura que los defensores, y que estos se resignan o, como mucho, adoptan una mentalidad de actuarios, calculan una fórmula de coste/beneficio. Porque si hay puede decirse con un 100% de seguridad es que la seguridad al 100% no existe. También dicen los estudios que la superficie de ataque aumenta exponencialmente con la aparición de nuevas categorías [IoT, coche conectado,…] en el mercado. O se anticipan. .

En realidad, el ciberataque del viernes no ha sido muy sofisticado. Las mejores descripciones se las debemos a Cisco, vía su servicio de ciberinteligencia Talos y al blog de Kaspersky Lab.

Talos identifica la ´puerta trasera´ usada para explotar una vulnerabilidad desvelada en marzo por Microsoft. En el caso de Kaspersky, su analista Anton Ivanov advertìa en abril que «el coste de desarrollar un programa ransom es muy bajo comparado con otros tipos de software malicioso; estos programas están vinculados a un modelo de monetización eficaz, y el número de víctimas potenciales es de una amplitud sin precedentes» .

Causa gracia, o más bien bochorno, que quien consiguió bloquear las consecuencias económicas de WannaCry fuera un joven británico de 22 años, que resultó ser más sagaz que todos los organismos y empresas especializadas. No insistiré en la anécdota, pero cuesta entender que una organización criminal no registrara el dominio del falso sitio web usado como cebo para su fechoría. Quizá su intención se limitara, esta vez, a lanzar un aviso al mundo acerca de su omnipotencia. En todo caso, ellos sí tienen esa «visión global» de la que, pensaba Beck, carecemos el resto de los mortales.

Quiero decir que pudo ser mucho peor y que todavía puede ser mucho peor. Destacaré dos componentes. Los ignotos ciberdelincuentes habrían robado una herramienta creada por la NSA con la que esta agencia de ciberespionaje aprovechaba una vulnerabilidad en Windows XP. Si ha funcionado, es porque las empresas y organismos afectados no habían sustituído el obsoleto sistema operativo, que todavía está instalado en el 7% del parque mundial de PC. Pese a que Microsoft dejó de soportarlo en 2014. En vista del desastre, Microsoft ha distribuído de inmediato un parche que arregla esa vulnerabilidad. Algo no me cuadra: ¿las empresas atacadas, que no son pymes ingenuas, siguen usando XP?

Queda por comentar la exigencia de que el rescate se pagase en bitcoins. Saben los lectores habituales que no comparto el entusiasmo por las criptomonedas [perdonen la petulancia, pero cursé Económicas, no uno de esos MOOCS que se llevan ahora]. Pedir un rescate de 300 bitcoins [570.000 dólares el viernes] por recuperar el control de un sistema crítico es en sí mismo un modelo de monetización.

Al hilo de esto, los diarios del fin de semana traían explicaciones e infografías de cómo funciona el bitcoin; algunos colegas se detenían admirativamente en su naturaleza descentralizada, en que se trata de una moneda libre y alternativa, fuera del alcance de las autoridades. Mi primer pensamiento – una ocurrencia – ha sido que la segunda derivada del ciberataque ha sido una legitimación del bitcoin ante la opinión pública.

Apple y Qualcomm juegan con fuego

Si las dos partes se enrocan en sus posiciones, la partida que libran Apple y Qualcomm puede acabar mal para ambos. Y no sólo para ellas: podría Incluso distorsionar el delicado equilibrio en que se apoya todo el sistema de pagos por las llamadas patentes esenciales. La discrepancia viene de lejos, pero se ha recrudecido con la decisión de Apple de suspender el pago de royalties por el módem que Foxconn ensambla en los iPhone basado en la propiedad intelectual de Qualcomm. El último movimiento (hasta ayer) es una supuesta petición de prohibir la importación del iPhone a Estados Unidos. La desafiante respuesta de Tim Cook, CEO de Apple ha sido «que decidan los tribunales». Leer más

Facebook también piensa en el hardware

Hasta pocos días antes de la conferencia F8, sólo algunos enterados sabían lo que se cocía en el Building 8 de la sede de Facebook en Menlo Park. El edificio da nombre a un grupo de trabajo con más aspiraciones que la de ser un laboratorio de ideas futuristas. Inspirada directamente por Mark Zuckerberg, la iniciativa responde a la convicción de este de que la compañía debería crear productos destinados a la venta. Y quien dice productos, dice hardware. La premisa es que los desarrollos sean rápidos y, si no tienen perspectivas claras en el mercado, descartarlos y empezar otros. La responsable de todo lo que se cuece en el Building 8 es Regina Dugan, con un currículo difícil de igualar. Leer más

5May

Como prometí el miércoles, aquí van mis comentarios sobre los resultados de Apple. Para empezar, tiene narices que Tim Cook culpe a la prensa por difundir rumores sobre el próximo iPhone, como causa de la debilidad de ventas de los modelos vigentes. Fue su respuesta al analista Steve Milunovich (UBS) quien aludió a una encuesta según la cual las intenciones de compra de un nuevo iPhone están en su nivel más bajo de los últimos nueve años. Lo que suena muy mal, porque el iPhone nació hace diez años, en junio del 2007.

Los rumores no los trae el polen. Son componentes de un mecanismo de marketing, tan sofisticado como discreto, que se canaliza a través de una cohorte de cronistas que simpatizan con la marca. ¿Por qué no reprocharles que se quedaran cortos el trimestre anterior?. Es sintomático que decenas de analistas que trabajan en contacto permanente con Apple, consensuaran hace una semana que en el trimestre se habrían vendido 52,27 millones de iPhones, y que al final fueron 50,76 millones. Se me ocurren tres observaciones:

1.- Inusualmente, los analistas fallaron esta vez por exceso, no por defecto. Por su lado, la prensa especializada tiene cogido el hábito de rastrear los informes que esos profesionales escriben para los inversores; para los medios es materia con la que captar audiencia. Últimamente, tratan de anticiparse a una noticiaa que no se confirmará hasta septiembre. Es un ejercicio que no me interesa, pero Cook no lo objetaba con el viento a favor.

2.- En su mayoría, los rumores se originan en Taiwan y China, y son creíbles porque se atribuyen a ´fuentes` de las empresas que fabrican componentes para el iPhone. Por citar un caso real, cuando Ming-Chi Kuo, analista de KGI Securities, describe un problema de suministro o de fabricación, se acepta como fidedigno, obviando el hecho de que pudiera estar influenciado por intereses creados.

3,- A mi juicio, la idea de que lo publicado sobre el (supuesto) iPhone 8, han deprimido las ventas de los modelos actuales, no se sostiene.La diferencia entre expectativas y realidad se debe en cierta medida a la contración del mercado chino, donde las ventas del iPhone cayeron un 14%. Téngase en cuenta que la región Greater China representa una quinta parte de los ingresos totales.

Por otra parte, si las especulaciones – no necesariamente periodísticas – acerca del sucesor del iPhone 7 han sido más abundantes que otros años, se debe a la existencia de un ambiente propicio. Mucha gente opina que en dos generaciones del producto estrella apenas ha habido innovaciones capaces de provocar una rotación más rápida de la base instalada. Implícitamente, Apple validó la tesis con su intento de reforzar la demanda con un modelo de transición, el iPhone 7 Plus. Bien hecho, porque – según Cook – se ha vendido muy bien [de lo que se deduce que las cifras hubieran sido peores en su ausencia].

Otro hecho conocido es que el iPhone aporta el 63% de los ingresos de Apple. Por consiguiente, la contracción del segundo trimestre debería ser más aguda en el tercero, y quizá también en el cuarto, en espera del nuevo iPhone.

Esa dependencia es una debilidad estructural, que tiene mala solución. Indica que el relevo del iPhone no lo puede tomar ningún otro producto, y por esto el discurso de Apple pone énfasis en los servicios. En diciembre, eran 150 millones de usuarios, que a finales de marzo subieron a 165 millones. Este crecimiento secuencial es un éxito indudable, sólo que eclipsado por el ruido en torno a cuántos iPhones se han vendido. El CFO de Apple, Luca Maestri, ha recordado una característica de negocio de servicios: «la gente empieza con un cierto nivel de gasto y luego tiende a aumentarlo con el tiempo; esta es la clave del modelo».

Vale. Sin decirlo, Maestri hacía referencia a algo que no puede ocurrir con los ciclos, cada vez más largos, de reposición del iPhone. Hay que fijarse en las cifras: en los últimos cuatro trimestres, sólo en la categoría de servicios Apple obtuvo 26.514 millones de dólares de ingresos; casi triplican los de Netflix en el mismo período o, mejor aún, equivale al 87% de los ingresos totales de Facebook. Como sugería Maestri, la clave del modelo está en que sin el iPhone, Apple no vendería servicios.

Realidad Virtual, víctima de la exageración

Entre otras cosas, de la conferencia F8, el evento anual de Facebook, quedó de manifiesto que la realidad virtual pierde fuelle ante el empuje de su prima hermana la realidad aumentada. Una contrariedad para la compañía de Mark Zuckerberg, paladín de los universos virtuales desde que compró Oculus. Ahora predica las maravillas de la realidad aumentada. Combinándolas. La VR dejaría de ser un capricho pasajero para integrarse junto con la AR, en la cotidianeidad. El mensaje es fruto de un hecho que a los entusiastas les cuesta aceptar: todas las estimaciones coinciden en que el mercado de la realidad aumentada será mucho más amplio y más rentable que el de la realidad virtual. Leer más

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons