Toshiba se pone en manos de sus acreedores

Lo que se ha presentado como un cambio normal en la presidencia de Toshiba es, en realidad, un vuelco inusual en Japón de la relación entre una compañía industrial y sus banqueros. En abril, el futuro de Toshiba quedará en manos de Nobuaki Kurumatani, hombre sin experiencia industrial: ha presidido la rama japonesa de CVC Capital Partners y antes fue vicepresidente del banco Sumitomo Mitsui. Es decir: representa al pulmón financiero de la economía nipona, cansado de soportar la endogamia de una corporación que durante años sólo ha dado dolores de cabeza a los inversores. La primera misión de Kurumatami será erradicar las malas prácticas que han puesto a Toshiba al borde de la desaparición. Leer más

IBM Security: biometría sí, pero sin prisas

Cada día, miles de millones de usuarios acceden a servicios digitales a través de distintos métodos de identificación, que históricamente han respondido al binomio usuario-contraseña. El volumen atrae el fraude: de 2010 a 2016 se robaron 112.000 millones de dólares mediante accesos ilícitos (35.600 dólares por minuto), según datos de la consultora Javelin Strategy. Como es de suponer, las estimaciones apuntan a un aumento de estos delitos. Por eso resulta esclarecedor el estudio Future of Identity, publicado por IBM Security, que hace un repaso de la actitud de los usuarios en relación con valores como la comodidad y la privacidad. Su hilo conductor es la adopción de la biometría. Leer más

Cisco acelera su transición hacia el software

Lo menos que puede decirse de los resultados del segundo trimestre fiscal de Cisco es que avalan la estrategia de Chuck Robbins en su segundo año como CEO. Por primera vez en seis trimestres, los ingresos de la compañía [11.900 millones] han aumentado en comparación interanual. Un 2,7%, es cierto que puede parecer poco, pero es suficiente para un cambio de ´relato` bursátil. La acción de la compañía cotizaba el viernes 16 al nivel más alto desde el glorioso 2000. No solamente como reacción a los buenos resultados sino por la perspectiva de que la repatriación de al menos 67.000 millones de dólares lubricará cuantiosas compras de acciones propias y promete un dividendo más suculento. Leer más

La capitulación de Xerox, una historia triste

La imaginativa maniobra para presentar la liquidación de Xerox como una ´transformación estratégica` podría colapsar si dos inversores ´activistas` que suman el 15% del capital consiguen convencer a un número suficiente de accionistas. Ambos cuestionan la decisión de vender la compañía a su socio japonés Fujifilm calificándola de fraudulenta, mientras el CEO de Xerox, Jeff Jacobson, la defiende como la oportunidad de «crear un líder global e innovador en tecnologías de impresión y soluciones de trabajo inteligente, preparado para competir en mercados en crecimiento para beneficio de nuestros clientes, empleados y accionistas». Las posiciones de los bandos no podrían ser más antitéticas. Leer más

14feb

Vuelve a hablarse de una combinación entre Vodafone y Liberty Global en Europa. No es un bulo. Ambas partes confirman la existencia de conversaciones, de lo que se deduce dos desenlaces: o bien el acuerdo es inminente o es imposible. Porque llevan más de dos años activando y desactivando la negociación. En el Mobile World Congress 2015, Vittorio Colao, CEO del grupo británico, comentó a la prensa que «un intercambio de activos» con Liberty Global tendría mucho sentido. No pasó nada más aquel año, al parecer por discrepancias en la valoración de los activos en cuestión .

Pero en 2016, los dos grupos unieron sus operaciones en Holanda bajo la marca Ziggo, y Colao describió la fusión con una metáfora inverosímil: «es como juntar a Messi con Cristiano Ronaldo». Meses más tarde, Liberty vendió a Deutsche Telekom su filial austríaca por 1.900 millones de euros, acto que extrañamente fue interpretado como un gesto que facilitaría el acuerdo con Vodafone.

Este enero, tras presentar los resultados de su tercer trimestre, Colao ya no habló de «intercambiar activos» sino de «comprar activos» en ciertos mercados continentales donde la actividad de los dos grupos se solapa: Alemania, Hungría, República Checa y Rumania. Quedarían fuera del trato las posesiones de Liberty en Reino Unido e Irlanda (bajo la marca Virgin) y filiales menores en Polonia y Eslovaquia carentes de interés para el comprador.

Entre todos, sin duda el mercado más importante es Alemania, con diferencia. Para profundizar su estrategia convergente en este país, Vodafone sumaría 7,2 millones de usuarios de telefonía fija – la mitad en banda ancha – a los 6,3 millones con los que ya cuenta. La aportación en telefonía móvil no pasaría de ser marginal, pero la guinda del pastel sería 6,4 millones de clientes de televisión de pago.

Analistas del sector creen saber que no habrá más noticias sobre la transacción hasta sondear la opinión del regulador germano Bundesnetagentur. Entretanto, el Financial Times ha anticipado un precio hipotético de 14.000 millones de euros, que a primera vista parece bajo, si se tiene en cuenta que el ebitda que genera la filial alemana de Liberty es de 2.000 millones y un múltiple típico en el sector es de 10x. Cabe, por tanto, que se piense en una estructura financiera conjunta, que rebajaría el coste para Vodafone y esquivaría objeciones del regulador. A priori, Deutsche Telekom no se opondría al acuerdo entre sus rivales, tras haberse quedado con la filial austríaca de Liberty.

«Si Europa quisiera crear una alternativa real a los incumbentes – ha dicho Colao – la unión de Vodafone y Liberty es la mejor opción». La compra de activos de Liberty reforzaría la huella continental de Vodafone – aún le queda por resolver su debilidad en Reino Unido – pero conviene fijarse en el contexto.

Y ese contexto nos dice que hay una discrepancia de fondo en Europa entre los operadores a un lado y los reguladores a otro, en torno a la consolidación transfronteriza. Según los primeros, es imprescindible para financiar la inversión en infraestructuras, mientras que los segundos la ven como un perjuicio potencial para el consumidor. Estos días ha habido un episodio revelador: el operador danés TDC optó por aceptar la oferta de un fondo australiano al comprobar el desinterés de su vecino sueco Telia, que se abstuvo por temor al bloqueo de la Comisión Europea.

De concretarse, la transacción entre Vodafone y Liberty confirmaría la estrategia de Colao: no sueña con fichar a Messi y Cristiano, sino con algo posible en este mundo: conformar en Alemania un polo fuerte, capaz de competir mano a mano con Deutsche Telekom y derrotar a la un poco alicaída filial germana de Telefónica.

¿Competir en qué y cómo? En banda ancha, soportada por una potente infraestructura de cable y fibra e inversiones en la red 5G. No parece, en cambio, que Vodafone tenga intención de meterse en una batalla por los contenidos audiovisuales, como han hecho BT en Reino Unido y Telefónica en España. Ha dado marcha atrás en su plan de lanzar un servicio de TV de pago en Reino Unido para, en cambio, dedicar recursos a mejorar la red y el servicio a los usuarios, el problema más urgente que tiene en su país de origen.

Al respecto, sirve como lección es el caso de Orange, uno de los primeros operadores en meterse en ese jardín, que ofrece TV a 2,7 millones de clientes pero descree de la «seudo convergencia entre telecos y medios», en palabras de Ramón Fernández, CEO adjunto del grupo francés. Algo parecido ha dicho Tim Hoettges, CEO de Deutsche Telekom: «en vez de tratar de convertirnos en un Time Warner [obsérvese la ironía] vamos a desplegar tanta fibra como podamos».

Queda suficientemente claro por qué Colao está dispuesto a alguna forma de fusión. Lo que hay que preguntarse es por qué lo está John Malone, fundador de Liberty. Su mote, Cable Cowboy, dice mucho de sus métodos de negociación. Una de las diferencias entre los personajes es que el americano ha sido siempre proclive a endeudarse, mientras que el directivo italiano ha mantenido la deuda de Vodafone bajo control: 2,1 veces el ebitda.

Si de la opinión de los inversores dependiera el acuerdo, la acción de Vodafone escaló un 4,4% en Londres y la de Liberty un 3,2% en Nueva York, tras conocerse la noticia.

Uber se reconcilia con Google su hermano mayor

Pudo haber sido uno de esos juicios interminables, que se alargan años y consumen millonadas en honorarios. Las partes han preferido acortar el espectáculo con un acuerdo extrajudicial de poca monta: 245 millones de dólares en acciones pagará Uber a Waymo – filial de Alphabet – por haber violado su propiedad intelectual en el desarrollo de coches autónomos. Se esperaba que el veredicto hubiera servido para «enviar una potente señal – palabras del juez – acerca de los límites de la apropiación y uso indebido de secretos industriales”. De haber proseguido, el juicio habría dañado todavía más la reputación de Uber, pero 245 millones es poca cosa para una empresa que, se supone, vale unos 70.000 millones. Leer más

En seguridad, Google no se fía de terceros

Los atacantes no cejan, las defensas flaquean. Las metáforas bélicas son inevitables cuando se trata de ciberseguridad. Astro Teller, responsable de la filial X, que agrupa los proyectos más innovadores de Alphabet, advierte del riesgo de caer en la complacencia ante la fatalidad de las amenazas. Una actitud que Teller describe como «el momento ya ya» pero que «no se resolverá dejando pasar el tiempo. El comentario de Teller viene a cuento de la salida a la luz de Chronicle, empresa engendrada e incubada dentro de X. Lo poco que se sabe de sus intenciones lo ha escrito su progenitor, Stephen Gillet, antiguo COO de Symantec fichado en 2015 por Google como «ejecutivo residente». Leer más

Cuando los parches no curan, hacen daño

En lugar de amainar, las vulnerabilidades Meldown y Spectre empiezan a desesperar a los administradores de sistemas en las empresas de una cierta complejidad. Ha pasado más de un mes desde que se hiciera pública su existencia, y ocho meses desde que Google comunicara el problema a Intel y otros fabricantes de chips, pero no sólo no se ha arreglado sino que la situación ha empeorado. Está comprobado que el parche difundido en enero por Intel desestabiliza los ordenadores con pérdidas de rendimiento y reinicios inesperados. Microsoft recomienda que se desinstale su propio parche. Y nadie se atreve a descartar del todo que haya hackers más hábiles que los creadores de los parches. Leer más

6Feb

El comunicado de Intel acerca de sus resultados del cuarto trimestre (y del año) incluye esta frase inquietante: «nos enfrentamos, y puede que siga ocurriendo, a reclamaciones, litigios y publicidad adversa relacionadas con las vulnerabilidades Meltdown y Spectre […] que podrían tener un impacto negativo sobre los resultados de nuestras operaciones, las relaciones con clientes y la reputación de la compañía». Este disclaimer de obligada sinceridad no ha alterado el ánimo de los inversores, más interesados en los resultados concretos, que han sido mucho mejores que lo esperado en Wall Street.

Una racha ascendente en el gasto de las empresas, junto con el boom de inversión de los hyperscalers [grandes proveedores de cloud] confluyen en el éxito de ventas que desde julio están teniendo los procesadores Xeon SP Skylake, que esas dos categorías de clientes compran integrados en servidores y equipos de almacenamiento]. Es lo que explica la contribución del Data Center Group a las sólidas finanzas de Intel. Bob Swan, CFO de la compañía, se declara convencido de que no es un fenómeno pasajero, y pronostica que en 2018 los ingresos totales cruzarán la línea de 65.000 millones de dólares, lo que significaría un 4% de crecimiento.

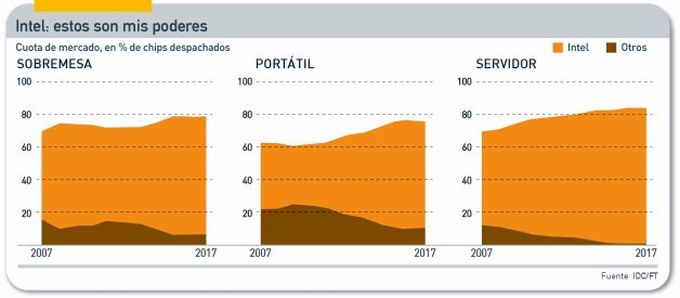

En la conferencia con analistas apenas se mencionó la competencia, en el sobreentendido de que la revitalización de AMD con sus nuevos chips Ryzen y EPYC no hará mella en las ventas de la remozada familia Xeon. Aunque últimamente prefiere hablar de sus ´iniciativas estratégicas` más que de otros asuntos, el CEO Brian Krzanich vaticinó que la plataforma Xeon seguirá siendo dominante en los centros de datos por los años venideros, y realmente sería difícil que su cuota de mercado menguara significativamente, partiendo del nivel actual de 90% de los ingresos y 99% de los sistemas despachados. Esto no significa, ni mucho menos, que Intel renuncie a seguir liderando su otro gran mercado, los procesadores para desktop y portátiles, que aún representan el 54,1% de sus ingresos totales y el 58,3% de su beneficio operativo.

La acción de Intel, que había caído bruscamente tras conocerse la existencia de esas vulnerabilidades, no sólo ha recuperado su cotización anterior sino que llegó a superar brevemente los 50 dólares, su máximo desde el 2000. La razón de la escalada es sencilla: tanto los ingresos [62.761 millones de dólares) como los beneficios [17.936 millones] alcanzaron sendos máximos históricos en el trimestre, gracias a los negocios que la nomenclatura reciente de Intel clasifica como data-centric: crecieron un 21% de octubre a diciembre y el 16% en el año.

El perímetro de data-centric es más grande que el clásico del Data Center Group, e Intel lo desglosa aposta para que se perciba su diversificación. Ahí se ve la huella de adquisiciones de los últimos años: IoT, memorias y chips programables ya aportan 8.600 millones anuales a la cifra de negocio total. Tomadas en su conjunto, las actividades data-centric sumaron más de 27.000 millones de ingresos en 2017. Insuficientes para dar caza al Client Computing Group [34.000 millones] pese a que este retrocedió un 2% por culpa de la floja demanda de PC. El sorpasso, de producirse, tendría que ser en 2018, dio a entender el CFO Swan.

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons