La emancipación de VMware, fruto de una elaborada ingeniería financiera, sólo habrá durado siete meses. El 1 de noviembre pasado, completaba su separación de Dell Technologies, que desde 2016 la controlaba con un 81%; el acuerdo preveía que Michael Dell retendría un 40,2% de las acciones y presidiría su consejo de administración, solución que se presentaba como garantía de continuidad. Visto lo visto, resulta plausible imaginar que en los cálculos del multimillonario tejano ya entraba orquestar una desinversión gradual para la que tendría que encontrar un comprador que cumpliera dos condiciones: no ser competidor de Dell y respetar el acuerdo comercial y de cooperación firmado por ambas empresas.

¡Sorpresa! El 26 de mayo se anunciaba un acuerdo según el cual VMware será adquirida por Broadcom al generoso precio de 69.000 millones de dólares (61.000 millones más la absorción de deuda). Generoso porque representa una prima del 44% sobre la cotización previa al anuncio, lo que hace improbable que surja una oferta más alta, a pesar de una cláusula ad hoc que deja abierta esa posibilidad hasta el 5 de julio.

Michael Dell ha explicado a los perplejos empleados de VMware que la oferta no fue solicitada, pero la prensa (la de Estados Unidos, se entiende) ha contado que fue él quien invitó a su mansión de Austin al CEO de Broadcom, Hock Tan, empresario malayo con pasaporte estadounidense. Ambos se pusieron rápidamente de acuerdo en la estructura de la operación: el 50% del precio se pagará en efectivo, lo que significa que unos 12.000 millones se abonarán en la cuenta de Michael Dell. Y este seguirá como inversor en la empresa combinada, tras recibir otros 12.000 millones en acciones, de manera que Broadcom se asegura una buena nota en el mercado de deuda, en el que espera recaudar 32.000 millones de dólares para financiar la operación.

La empresa compradora es un fabricante de semiconductores que en origen fuera una filial desprendida de la antigua Hewlett Packard (Agilent). En 2017, tras mudar el domicilio de Broadcom de Singapur a California – gesto que le valió un abrazo de Donald Trump – Tan se sintió con fuerzas para lanzar una oferta de 142 millones de dólares por Qualcomm, pero esta fue vetada por los reguladores aduciendo razones de seguridad nacional .

Al ver cegado su crecimiento en los chips, Tan cogió otro camino. Adquirió y fagocitó sucesivamente tres compañías de software: Brocade (5.500 millones), CA Technologies (18.900 millones) y la mitad de Symantec (10.700 millones). Esta vez, los analistas prevén que repetirá el método con VMware: digestión rápida > radical disciplina de costes > recorte de plantilla > reventa a terceros de los negocios que no le interesen.

Es un clásico que la analista Tracy Wang, de la consultora Forrester Research ha resumido así: “la empresa adquirida acaba pagando el precio de su adquisición”. Está comprobado que funciona: la división de Broadcom que agrupa esas adquisiciones factura menos que antes de integrarlas, pero ha duplicado su margen operativo: es del 69% mientras VMware no pasa de 17% debido a su presupuesto de I+D.

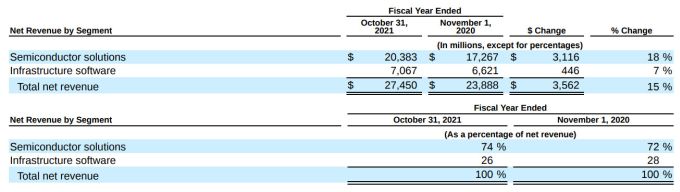

En la tabla siguiente se presenta los ingresos del último año fiscal de Broadcom, según la documentación presentada a la comisión de valores (SEC) de Estados Unidos:

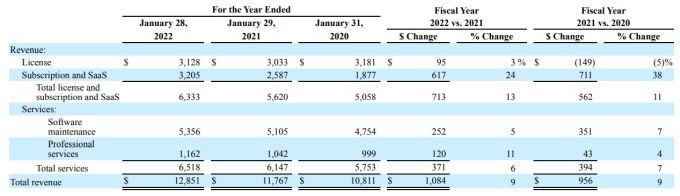

A continuación, los ingresos del año fiscal que VMware cerró en enero:

El día antes de anunciarse el acuerdo, a Broadcom se le reconocía una capitalización bursátil de 232.000 millones de dólares, para una facturación de 27.450 millones [es decir un múltiplo: 8,4], mientras que VMware, con unos ingresos de 12.851 millones, estaba valorada en 55.200 millones [múltiplo: 4,3].

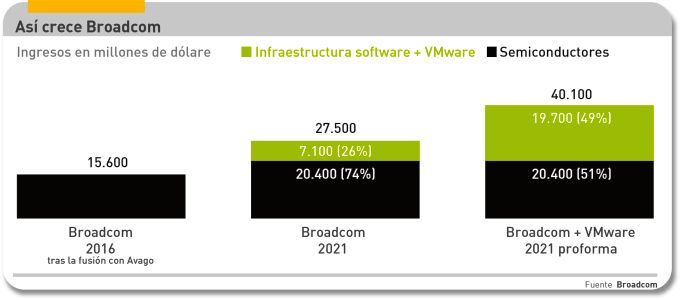

A comienzos del 2023, una vez fusionadas, formarían un grupo de 40.000 millones de dólares de ingresos, con los negocios de hardware y software mitad por mitad. Gracias a la adición de VMware, la división de software de Broadcom – que posiblemente adoptaría la marca adquirida – pasaría de 8.000 millones de facturación actuales a unos 20.000 millones.

El objetivo declarado de Tan es que, transcurridos tres años desde la absorción, VMware contribuya con 8.500 millones al ebitda de la compañía resultante. Un salto importante desde los 3.500 millones del año fiscal cerrado en enero, pero lo que suscita inquietud es el modo de conseguirlo. La intención es que VMware proceda a una rápida transición desde las licencias perpetuas [una cuarta parte de los ingresos totales] hacia un 100% de suscripciones.

En una conferencia con analistas, Hock Tan ha explicado con cierta brutalidad sus propósitos: “1) aquellas líneas de negocio que no generen suficientes ingresos recurrentes, serán reajustadas o, si fuera menester, eliminadas; 2) vamos a enfocar la actividad de I+D en las áreas más rentables, por tanto su presupuesto será recortado; 3) gastaremos menos en ventas y marketing, ya que nos vamos a centrar en los clientes existentes; y 4) nosotros gestionamos Broadcom con el 1% de costes generales. ¿Alguna pregunta?”

Inquietud es una palabra suave para describir el estado de ánimo con el que los 37.000 empleados de VMware han recibido la noticia. Tanto que el CEO de la compañía, Raghu Raghuram, ha reconocido que esa inquietud está justificada en base a los antecedentes de Broadcom: “es lógico plantearse preguntas, pero se nos ha dicho que esta vez las cosas se harán de otra manera”. Su número dos, Sumit Dhawan, trató de infundir calma en una asamblea en la sede de VMware en Palo Alto: “lo que nos han dicho es que se proponen hacer lo opuesto a lo que hicieron con Symantec y CA Technologies”. Mario Kotler, colaborador de este blog en San Francisco, comenta por mail que esta terapia no ha convencido.

Claro que es legítimo preguntarse qué busca Broadcom en VMware. Ante todo, lo evidente: reforzar un perímetro hoy desequilibrado a favor de los semiconductores a pesar de haber comprado compañías de software que han sido sometidas a una dieta severa. Es notorio que el sector del software arroja márgenes muy superiores a los que se obtienen vendiendo hardware, por lo que un cambio de proporciones es conveniente, pero hay más.

Ocurre que VMware no es una empresa de software como otras: controla el 72% del mercado mundial de virtualización, técnica que – simplificando – convierte los servidores físicos en aplicaciones de software o máquinas virtuales (VM). El atractivo añadido de la compañía reside en que, tras haberse transferido muchas cargas de trabajo a la nube, la tendencia dominante es la búsqueda de fórmulas híbridas que prolonguen la vida de los centros de datos corporativos donde VMware está presente. Por esto, se perfila como la opción idónea para aquellas empresas que apuestan por su coexistencia con los servicios de proveedores de cloud pública. Esta cualidad ha convertido a VMware en socia de los principales proveedores de estos servicios.

Pat Gelsinger, que fue CEO de VMware desde 2012 hasta febrero del año pasado, llevó adelante una diversificación que – con las espaldas cubiertas por la virtualización y los acuerdos con los hyperscalers – pondría el acento en la infraestructura cloud y la tecnología de contenedores para modernizar las aplicaciones. De tal manera, Gelsinger hizo valer su autonomía frente a Dell como accionista de control; a cambio de ese margen de libertad, sufragaba innovaciones que las dos empresas comercializarían en común.

Sería miope ver sólo el perfil financiero de la operación tramada por Broadcom: lo que está en juego es una corriente de confluencia entre los semiconductores y el software para una redefinición del datacenter. Hasta la fecha, se ha recurrido a sistemas especializaos, con aceleradores de hardware (GPU, FPGA, NIC…) pero hay nuevos enfoques, como el proyecto Nitro (AWS), Bluefield (Nvidia) o la adquisición reciente de Pensando por AMD. VMW se ha incorporado a esa corriente con su proyecto Monterrey, que podría interesar a Broadcom.

Queda un aspecto por dilucidar. Aparte de hacer caja, ¿qué ha visto Michael Dell en la oferta de Broadcom? Aparentemente, la oportunidad de deshacerse de un compromiso financiero que arrastra desde 2016. Pero ha querido hacerlo sin quedar como responsable directo de achicar una compañía a la que calificaba como joya de los activos que su empresa incorporó con la compra de EMC.