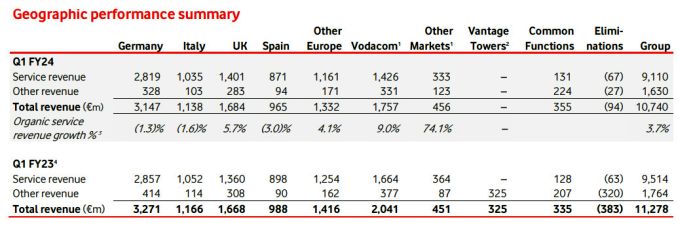

Tras sucesivas decepciones en sus principales mercados europeos, los resultados del grupo Vodafone entre abril y junio, primer trimestre de su año fiscal 2023/24, han dado un respiro a la CEO Margherita Della Valle. Los ingresos por servicios tuvieron un crecimiento orgánico del 3,7%, aupados por la buena salud de la filial Vodacom, que agrupa los mercados africanos (+ 9%) y la mejoría en Reino Unido, aunque afeados por los problemas en Alemania, que representa un 30% de la facturación del grupo, como en Italia y, sobre todo, en España, donde la mejoría ha consistido en caer solamente un 3%. Se ha iniciado así el primer año fiscal que estará enteramente bajo responsabilidad de Della Valle.

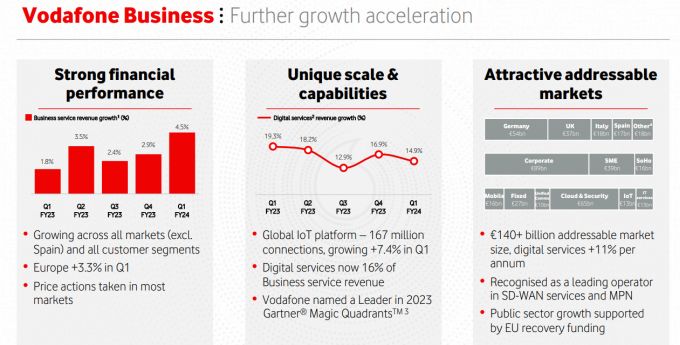

Los problemas del grupo se concentran en Europa, pero con la excepción de esos tres países, se ha restaurado (o en su caso mejorado) el crecimiento, en buena medida gracias a Vodafone Business, rama que se ocupa de los negocios con las empresas y el sector público: ha tenido un buen trimestre (4,5% más de ingresos) y un apreciable margen operativo. Della Valle ha anticipado que será su baza decisiva para cerrar el año fiscal (en marzo del 2024) con un incremento de los ingresos y del EBITDA.

Tras una digestión de estas novedades, los inversores han aplaudido a Della Valle a su manera, haciendo subir un 5% en la cotización, que en los pasados doce meses había perdido un 42% de valor. Pero en los días siguientes ha vuelto a retroceder, porque hay muchas otras preocupaciones no resueltas.

“Hemos dado un paso en la buena dirección – afirmó la CEO – aunque, con tres mercados en territorio negativo, nos queda mucha tarea por delante. Mi objetivo es que los ingresos por servicio crezcan en Europa a lo largo de este año fiscal”. Con esta promesa, Della Valle ha tenido la virtud de calmar la fronda entre accionistas que, cada uno por sus intereses opuestos, han estado a un pelo de cuestionar la integridad del grupo.

Lo anterior conduce a preguntarse qué está pasando con Vodafone España para que sea necesaria la revisión estratégica que Della Valle ha encargado a Màrio Vaz, nuevo consejero delegado de la filial – antes lo era de Vodafone Portugal – quien en los últimos días ha presentado en Londres sus primeras conclusiones.

La escueta explicación de los males que Vodafone sufre en España se puede resumir en dos curvas descendentes: fuga de clientes y un abaratamiento de precios, ambas notables en el mercado de consumo, que en un 60% se decanta por ofertas de bajo precio. Al cierre de junio, la base de clientes volvió a reducirse: 86.000 menos en contrato móvil, 65.000 menos en banda ancha fija. En estas condiciones, si ha podido atenuar en algo la caída de ingresos ha sido gracias a una corrección de tarifas en función del IPC. Pero no podía cambiar un hecho: la cuota de mercado de Vodafone España en telefonía móvil ha baja cuatro puntos porcentuales desde 2017, hasta el 14,7%. A sus competidores les ha ido sólo un poquito mejor: los ingresos minoristas de los cuatro principales suman el 79,8% del total, lo que significa que los operadores virtuales han llegado a representar un 20% del mercado sin asumir responsabilidades de inversión en infraestructura gracias a una regulación que facilita la multiplicación de opciones low cost.

Es pertinente bucear en esa transición para explicar lo que está ocurriendo en unas telecos debilitadas en toda Europa por la hipercompetencia. El modelo seguido por Vodafone hasta 2017 funcionaba razonablemente bien, con crecimientos regulares del 3% al 4%, se reafirman hoy directivos de la compañía que han vivido tiempos mejores. La consolidación interna para ganar eficiencia y sinergias – dirigía el grupo Vittotio Colao – tuvieron la virtud de enmascarar por un tiempo la amenaza inminente de una era en la que los grandes perderían la hegemonía.

No es que no la vieran venir, sino que – un mal común a casi todos los operadores europeos con redes propias – creyeron que sería una distracción pasajera. Siguieron invirtiendo en infraestructura, en espectro y en mejorar la calidad de unas redes que se transmitía inmediatamente a los operadores virtuales, borrando así las diferencias en todo lo que no fuera precio, lo que realmente importa a los consumidores. Así fue que la fórmula low cost pasó de ser minoritaria a representar el 60% de los ingresos por servicios de todo el sector. Con evidente perjuicio para el retorno de capital y su influencia en el valor de las acciones: téngase en cuenta que Vodafone Group empezó enero de 2018 con una cotización de 32,20 y ha acabado julio de 2023 a 9,62, menos de una tercera parte en cinco años.

Periódicamente, los medios se hacen eco de declaraciones en favor de una consolidación que – advierten intencionadamente los operadores – es obstaculizada por las autoridades regulatorias, pero que aquellos defienden como la única forma de ganar escala que se pueda traducir en retorno de capital. Se supone que el “número mágico” de cuatro operadores por país, postulado de Bruselas determina un umbral para que cada operador pueda afrontar una inversión anual de 800 a 1.000 millones de euros. Pero en la práctica es un mecanismo de estímulo a la proliferación de operadores virtuales que empujan los precios a la baja.

Concretamente, lo que viene a decir el plan de Margherita Della Valle es que Vodafone España necesita recuperar una escala que le permita mantener aquel nivel de inversión y obtener una rentabildad satisfactoria para los accionistas. Es significativo que el tránsito del cuestionado Nick Read a su sucesora Della Valle haya coincidido con la integración de la filial española dentro del cluster europeo, intercalando una instancia entre la dirección de la filial y la CEO. Inequívocamente, ha perdido importancia. Es lo contrario de lo que proclama el discurso oficial; se pretende insuflar agilidad a la filial devolviendo parcialmente poder de decisión; una marca común con menos sinergias centralizadas. Como regla de management suena sensata, pero la verdad es que así sería más fácil segregarlas.

No hay marcha atrás. Al nuevo CEO de Vodafone España, Màrio Vaz, le ha tocado en suerte una delicada misión. O una parte de ella. Le acompaña un reciente fichaje muy conspicuo, el de Federico Colom con el cargo de director de Estrategia y Transformación. De entrada, la tarea más urgente encomendada al dúo se enfoca replantear un modelo comercial que enderece las cuentas como paso previo a considerar las opciones estratégicas que aparezcan. Ninguna está descartada, “sea orgánica o inorgánicas”, avisa Della Valle. Los antecedentes de Colom – veterano directivo de Orange y pieza clave en la negociación de la fusión con MasMóvil – han inducido a interpretar que su papel será ocuparse más de las segundas que de las primeras.

Antes de llegar a ese punto, o a cualquier otro, Vodafone España necesita cambiar de modelo operativo, porque su primer problema es comercial. Sin recuperar y aumentar su base de clientes – es decir, su escala – será difícil que consiga crecer en ingresos. Esto atañe fundamentalmente al consumo, que representa un 70% del negocio, mientras que Vodafone Business es una fuente de rentabilidad.

En este contexto de largo recorrido, ha circulado la hipótesis según la cual el grupo Vodafone estaría dispuesta a alguna fórmula de consolidación o de desinversión en España. No es una hipótesis alocada, puesto que la propia compañía tomó la iniciativa de negociar una fusión de su filial con el cuarto operador, MasMóvil. Como se recordará, es sabido, esa negociación se rompió por un irreparable desacuerdo sobre la valoración de activos. A la postre, los fondos que controla MasMóvil tenían un plan B – una fusión con Orange pactada con una inverosímil valoración del cuarto operador – que dejó a los accionistas de Vodafone desconcertados por el colapso de una operación que el mercado daba por hecha..

Así las cosas, puede decirse que la cuestión clave se esconde en un hecho: el valor bursátil del grupo Vodafone es muy inferior al que tendría la suma de sus partes, argumento precioso para los oportunistas del desguace. En números redondos, la filial alemana valdría unos 20.000 millones, se ha rechazado una oferta de 11.000 millones por la italiana y a la española se le atribuye un valor de entre 4.000 y 5.000 millones. Estas tres filiales problemáticas sumarían, por tanto, unos 10.000 millones más que la capitalización que recibe el grupo en la bolsa de Londres.

En las últimas semanas se han recrudecido los rumores teledirigidos en torno al futuro de la filial española. Sus directivos guardan un comprensible silencio, mientras Della Valle sugiere un abanico de soluciones que no concreta y que no necesariamente equivalen a abandonar el mercado español, desembocan en una salida de España. Por cierto, en la reciente conferencia de resultados, varios analistas se interesaron en esta cuestión candente. Y cada vez que Margherita Della Valle se escapaba por la tangente, otro volvía a la carga con la pregunta.

Casi al final de la ronda, David Wright, de Bank of America Merrill Lynch, inquirió a la CEO si está esperando la aprobación por Bruselas de la fusión entre Orange y MasMóvil – que se preveía antes del 4 de septiembre, pero el plazo se ha extendido – que tendrá como consecuencia una remodelación del mercado español, como oportunidad para resolver los dilemas de Vodafone en el país. La respuesta de Della Valle fue tan elusiva como sugerente. “Depende”.