Nada más acabar el año fiscal de Vodafone, ha recrudecido el runrún que circulaba desde hace meses, propagado por ciertos accionistas “activistas”, minoritarios pero que tratan de atraer hacia su descontento a la mayoría no beligerante. Esta semana, el Financial Times se hacía eco de lo que describía como “pérdida de paciencia” con las vacilaciones del consejero delegado, Nick Read, frente a las exigencias que le ha transmitido el fondo de inversión sueco Cevian Capital. Lo que se reprocha a Read es no haber llevado a buen fin las oportunidades corporativas que se le han presentado en varios meses. Golpe de estado sería una metáfora exagerada; golpe de efecto puede quedarse corta.

El ambiente se encrespa al acercarse la presentación de resultados anuales, el 17 de mayo. Lo que se objeta a Read no es su estrategia de negocio, que tropieza con obstáculos de sobra conocidos. En febrero, al presentar las cuentas del tercer trimestre fiscal, el CEO reconoció que el ROCE (retorno sobre capital empleado) ha sido decepcionantemente bajo: 4,4%. No es difícil predecir que en estos meses los resultados no habrán mejorado.

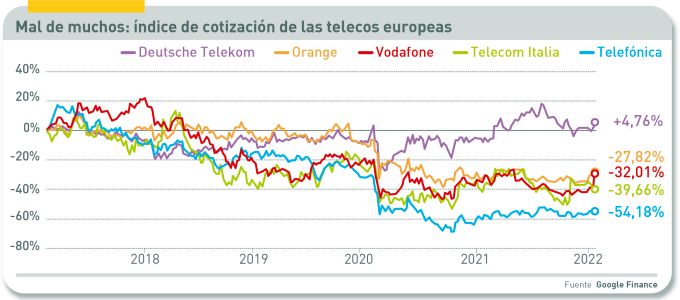

Vodafone no es una excepción, desde luego. Cuatro de los cinco mayores operadores europeos han visto evaporarse miles de millones de su valor bursátil en los últimos cinco años. Poco importa que a Vodafone le fuera mejor en la bolsa que a Telecom Italia o Telefónica, porque su rendimiento ha sido inferior al de Orange y desde luego peor que el de Deutsche Telekom, único competidor cuyo índice ha mejorado, en parte gracias a su filial estadounidense.

Los males del sector tienen mal diagnóstico y la así llamada mutualización de activos tiene patas cortas. En Europa están dadas las condiciones para la frustración de casi cualquier iniciativa de inversión en telecos.

A pesar de las buenas palabras ocasionales de la comisaria Margrethe Vestager, no hay pruebas tangibles de que la Comisión Europea haya abandonado su fijación con el número clausus de al menos cuatro operadores por país. En realidad, cuando acepta una consolidación, la condiciona a “remedios” que suelen reproducir la situación anterior: en España, la fallida fusión de Vodafone con MasMóvil difícilmente habría resuelto los problemas de la primera.

Como corolario de esta delicada situación, el único margen de maniobra que suele ocurrirse a los operadores europeos consiste en recostarse en fondos amigos para mejor defenderse de fondos hostiles.

Entretanto, el grupo que dirige Nick Read ha destinado tiempo y dinero a salvar su filial india. La salida ha sido fusionarla con un competidor, maniobra que por lo menos le permite no consolidar las pérdidas en las cuentas de la matriz. De esta turbulencia no es responsable Read sino sus predecesores desde 2007.

Sobre este quebradizo telón de fondo, en febrero el operador francés Illiad hizo una oferta de compra por la filial italiana de Vodafone: 11.000 millones de euros que Read rechazó por entender que no respondía “al mejor interés de nuestros accionistas”. En marzo, llovió sobre mojado en España: tras meses de conversaciones con los viscosos fondos que controlan MasMóvil se produjo una ruptura, al parecer debido a discrepancias en torno a la valoración de los activos en cuestión. Acechaba Orange, que llegó a un acuerdo para crear con MasMóvil una empresa conjunta cuyo valor – aún pendiente de la preceptiva due dilligence y otros ajustes – fue estimado provisionalmente en 19.000 millones de euros.

Dos oportunidades perdidas, exclaman los críticos de Read. Su mensaje es elemental, pero ha calado: el Financial Times reconstruye opiniones de accionistas a quienes sitúa entre los más grandes. Uno de ellos declara tener “serias dudas de que la compañía pueda restablecer su credibilidad con este CEO que ha dejado pasar varias oportunidades”. Otro, igualmente anónimo y en la misma onda, comenta: “si rechazas una oportunidad y otro la aprovecha, lo normal es que acabes en un rincón”. Un tercer inversor va más lejos; afirma que Read, veterano de 20 años en la compañía y promovido en 2018 tras la salida de Vittorio Colao, “no reúne las cualidades de liderazgo necesarias para ser CEO de Vodafone”.

Cuando estos inversores hablan de oportunidades, están pensando en otra que todavía no está perdida ni mucho menos: Vantage Towers, filial de Vodafone que controla sus estaciones base. Quisieran desprenderse de este activo de la misma forma en que lo hizo Telefónica el año pasado. Con idéntico propósito: reducir la deuda. El valor bursátil de Vantage es de 16.400 millones de euros y Vodafone posee el 80%: sus acciones – cotiza en Frankfurt – han subido un 20% desde la separación en marzo de 2021 y posiblemente subirán más.

Dos firmas estadounidenses de inversión especializadas en infraestructura hicieron llegar en marzo una oferta no solicitada por 16.000 millones de dólares para tomar el control de Vantage. No ha sido rechazada pero tampoco bien acogida, porque Nick Read es partidario de negociar con operadores y no con inversores oportunistas.

Las opciones favoritas del CEO son una fusión de Vantage y Totem – su homóloga propiedad de Orange – o en su defecto una sociedad con Deutsche Telekom. No hay noticia de que esto sea algo más que una intención, por lo que un cuarto accionista se sinceraba ante el FT: “si Nick no hace algo pronto con la filial de torres, sus días [en el puesto] estarán contados”.

A perro flaco todo son pulgas. La filial alemana de Vodafone ha merecido una crítica explícita de Nick Read: “nuestra estrategia en las redes fijas [negocio fundamental desde la adquisición de los activos que en Alemania poseía Liberty Global] ha estado muy lejos de las expectativas”. Para Vodafone Deutschland, el crecimiento orgánico de los ingresos por servicios ha sido del 0,5%; no es peor que el de otras filiales, pero palidece en la comparación con su competidor Deutsche Telekom (+1,4%)

Por esto, no ha sorprendido el anuncio de que el CEO de la filial germana, Hannes Ametsreiter, dejará la compañía y será reemplazado por Philippe Rogge, procedente de Microsoft. Por este antecedente del futuro CEO, se ha asociado su nombramiento con un giro de la compañía hacia el software, rasgo de cambio hacia el software, parte de una estrategia de autonomía tecnológica del grupo Vodafone. No es la primera vez que Read ha expresado su envidia por el incomparable crecimiento de que goza la industria del software.