Durante los diez años de Vittorio Colao como CEO del grupo Vodafone, ha evitado la tentación imperial de sus predecesores, Chris Gent y Arun Sarin, que llevaron la marca a cuatro de los cinco continentes. Su modelo ha sido otro: ser el más europeo de los operadores globales o el más global de los europeos, según el lado del espejo. Las dos grandes transacciones de Colao han sido la desinversión en Estados Unidos y una fusión defensiva en India para salvar su acosada filial en este país. Los 18.400 millones de euros que Vodafone pagará por activos de Liberty Global – básicamente en Alemania – confirman esa vocación por Europa, que genera el 73% de sus ingresos y el 87% de su ebitda.

En lo esencial, esta crónica estaba escrita antes de anunciarse que Vittorio Colao (Brescia, 1961) dejará su cargo en octubre, tras haber cerrado la operación largamente negociada con Liberty Global. Se irá Colao dejando en el autor de este blog un lamento íntimo por no haberle entrevistado.

La naturaleza europea del grupo es la primera premisa del análisis. La segunda, quizá discutible, es que Alemania es el mercado capital de Europa, también en las telecomunicaciones. Si esta capitalidad no se nota es por la existencia de un poderoso ´incumbente` al que ningún competidor ha llegado a amenazar realmente. Ha dicho Colao que el objetivo del acuerdo es «crear un fuerte proveedor nacional de infraestructuras digitales en el mercado alemán». Corrobora su homólogo Mike Fries, CEO de Liberty Global: «el mercado alemán estaba pidiendo a gritos un rival con suficiente escala convergente para desafiar a Deutsche Telekom».

Desde 2015, o antes, ambas partes han discutido las virtudes de una eventual fusión que – se dijo – no llegó a buen fin por diferencias de valuación o, también probable, por la convicción de que no pasaría los filtros de la regulación europea. Facilitará mucho las cosas saber que el perímetro se ha recortado a su núcleo, Alemania (Unitymedia), más tres mercados menores (Hungría, República Checa y Rumania) donde ambas ya operan. El experimento de fusionar actividades en Holanda, bajo la marca Vodafone Ziggo, ha funcionado bien, pero no era exportable a mayor escala.

Otras filiales europeas de Liberty no han entrado en el trato, siendo reseñable la exclusión de Reino Unido, que bien podría merecer una segunda ronda más adelante. El precio pactado refleja el coste de oportunidad para los dos grupos: 11,5 veces el ebitda de 2017 es un múltiplo poco usual en este sector, pero no disparatado.

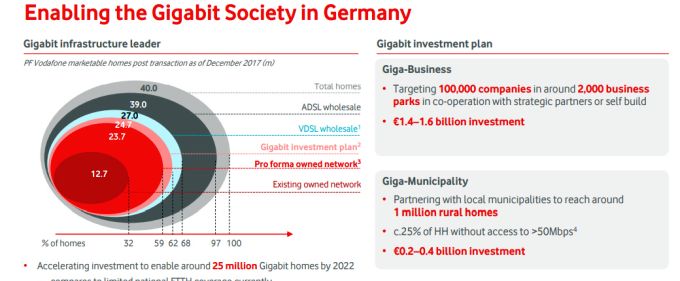

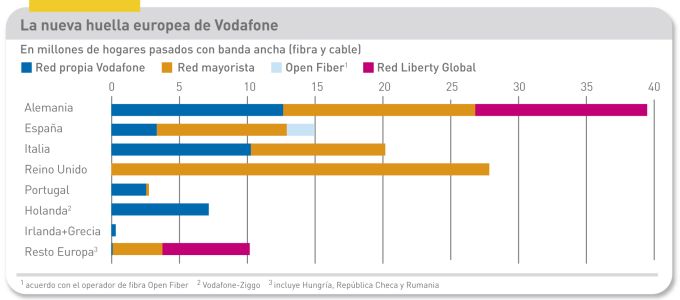

Una vez más, puede decirse que se han juntado el hambre con las ganas de comer. Vodafone necesitaba crecer en Alemania, donde no ha sido suficiente la compra previa de Kabel Deutschland. Ahora, con la adición de Liberty Global, el número de hogares pasados se acercará a 40 millones [incluidos 24 millones de la llamada red de nueva generación], que abre nuevas oportunidades para una oferta empaquetada. Por su lado, Liberty Global consigue dar carpetazo a dos problemas: su infraestructura no está preparada para la convergencia fijo móvil (FMC, en la sigla inglesa) y asiste con temor al desembarco de Netflix y quizás otro competidor en la TV de pago.

Más que el número de clientes, incluso más que la cotización, en el legado de Colao se medirá por su noción de la Gigabit Society, cuyo escaparate parece que será Alemania. Cuando se materialice la venta, Vodafone Deutschland tendrá una red fija de alta capacidad con excelente cobertura. Según sus planes, en 2022 podrá ofrecer servicios a escala de gigabit a 25 millones de hogares en Europa (el 60% en Alemania) muy por delante de la oferta que promete Deutsche Telekom para 2025.

Se entiende que Deutsche Telekom, con 13,2 millones de clientes de banda ancha fija, haya reaccionado duramente ante la nueva dimensión de Vodafone, que sube a 10 millones de clientes. Tim Höttges, CEO del ´incumbente` alemán, lleva meses polemizando con Colao y advirtiendo que el regulador deberá rechazar la operación por la misma lógica con la que obligó a Deutsche Telekom a desprenderse de sus redes regionales de cable, que en parte caerían en manos de Liberty Global.

Vittorio Colao ha replicado que no hay solapamiento geográfico entre la infraestructura de Vodafone y la de Unitymedia, que operan en distintas áreas del territorio y sirven a diferentes tipos de cliente. Se declaró asombrado de que «alguien que controla el 70% de los ingresos generados en su mercado pida protección al regulador».

No sería razonable reducir la lógica de la operación a Alemania. Lo que está en juego es qué operador dominará la era de la FMC en Europa. Es, como decía Fries, cuestión de escala. Vodafone saldrá de esta operación con al menos 54 millones de clientes y un alcance potencial de 120 millones.

Significativamente, en los últimos tiempos Colao ha moderado sus críticas a la regulación europea, pasando a sostener que Bruselas vería con nuevos ojos la aparición de campeones paneuropeos, única manera de competir en el mundo con los gigantes chinos y estadounidenses. El desenlace de la presente operación aclarará la atmósfera y, como hipótesis, podría dar pie a nuevos movimientos. Mike Fries ha dicho alto y claro que la salida de Alemania no debe interpretarse como una retirada de Europa.

En cualquier caso, los 10.000 millones de euros en cash que recibirá de Vodafone «no dormirán mucho tiempo en el banco», esta es una línea con múltiples hipótesis. Para Liberty Global, quedarse en Europa sólo puede significar quedarse en Reino Unido y para ellos tendría dos bazas: acelerar la inversión en su propia red convergente (Project Lightning) o bien tratar de comprar O2. Tras la reciente subasta de espectro, la filial de Telefónica vale mucho más, pero en Madrid niegan interés en sacrificar una posición clave en Europa a cambio de reducir la deuda.

Liberty Global tendría la posibilidad – se comenta un pacto sotto voce – de vender Virgin Media a Vodafone, que paradójicamente es débil en su país de origen. A partir de ahí, la imaginación vuela: Höttges podría vengarse de Colao [es un decir] y volver al mercado británico, del que se retiró en 2014, con una oferta por BT, hoy sumida en el caos. En todo caso, ahora mismo el cuadro ha cambiado: si se considera la FMC como un objetivo, Orange es el líder europeo pero Vodafone pasará de la cuarta a la segunda plaza [por cierto, algún día convendría analizar por qué Francia es el único mercado europeo sin competidores no franceses].

Queda por analizar la parte (sólo) aparentemente menos golosa del trato: Hungría, República Checa y Rumania, donde gana puntos para competir con DT, O2 y Orange, según los casos. Hasta ahora, la actividad de Vodafone en estos tres países se centra en la telefonía móvil – suma 15,8 millones de clientes – por lo que la adquisición de activos de Liberty Global [6,4 millones de líneas fijas, 1,8 millones de suscriptores a banda ancha y 2,9 millones de TV de pago] creará sinergias importantes. Puede decirse que alterará las estructuras de esos mercados [Rumania es, de los tres, el único con cierta competencia convergente]. Se pude suponer alguna desinversión en favor de competidores locales.

En principio, la especialización móvil hace que un operador sea vulnerable ante la guerra de tarifas y las ofertas integradas, favorecidas por unos reguladores que sólo piensan en el bolsillo de los consumidores. Vodafone tiene sobrada experiencia en la materia por lo que esta fracción del acuerdo revela su intención de dar un salto cualitativo que se alinee con la estrategia que sigue en los mercados de Europa occidental. ¿Su punto flaco? Curiosamente, Reino Unido: será la misión de Nick Read, actual CFO y sucesor designado.