28Oct

Cuando, a finales de setiembre, publiqué una crónica sobre la nueva estructura de las cuentas de Microsoft, recibí este mensaje: «da igual cómo lo midan, Microsoft es una empresa zombie». Es el tipo de comentario-que-no-merece-comentario, porque no aporta ningún pensamiento. Menos de un mes después, los resultados del primer trimestre del año fiscal 2014 retratan una compañía que camina vivazmente: 18.679 millones de dólares de ingresos (+16% interanual), 6.634 millones de beneficio operativo (+19,3%) y 5.244 millones de beneficio neto (+17,4%). No son cifras propias de un zombie. Un panorama muy distinto al del cierre del ejercicio 2013.

Ha sido el primer trimestre en el que se ha aplicado la nueva estructura de reporting, y por ello merecería un análisis que excedería con mucho el espacio de este newsletter. Me ha parecido oportuno ceñirme a dos o tres aspectos sustantivos. El primero es que el mercado empresarial sigue siendo el principal motor de la compañía, al aportar aproximadamente el 60% de sus ingresos, con todos los conceptos en alza, particularmente los que podrían etiquetarse como cloud y que, de mantener la línea, podrían duplicarse en el plazo de dos o tres años.

Se confirma que la conversión de Office de un modelo de licencia a otro de suscripción tiene un impacto negativo a corto plazo, pero no tanto como se podía temer. En cuanto a Windows, aparentemente se ha visto poco afectado por la crisis de ventas de PC: sólo ha declinado un 7% en ingresos, lo que significa que a Microsoft le están yendo mejor las cosas comparativamente que a las empresas cuyos modelos de negocio están ligados a ese mercado; desde Intel al último OEM.

En el segundo trimestre, el corriente, debería concretarse la absorción de la división móviles de Nokia, pero será pronto para que afecte las cuentas. Entretanto, Windows Phone va ganando terreno – en Europa se acerca al 10% de cuota: según el panel de Kantar la media en los cinco grandes mercados europeos es del 8,2% – y también será el período de disponibilidad de Xbox One, una apuesta delicada en la reorganización puesta en marcha por Steve Ballmer cuando ya tenía decidida su prejubilación.

Otro elemento que surge de los resultados publicados es la excepcional liquidez de la compañía (80.670 millones de dólares, 3.000 millones más en sólo tres meses), en gran parte aparcada en Europa, lo que ha facilitado la compra de Nokia.

La acción de Microsoft ha alcanzado el precio más alto de los últimos seis años. Ross McMillan, analista de Jefferies, en una nota a sus clientes, menciona tres factores que deberían hacer subir aún más la cotización: 1) la transición hacia el negocio cloud, 2) las mejoras introducidas por Intel ayudarán a elevar las ventas de Windows, 3) de un nuevo CEO puede esperarse otra política de asignación de recursos de capital, 4) si, como cree McMillan, el litigio con Google sobre patentes se decantara en favor de Microsoft, esta tendría ahí otra fuente periódica de royalties y 5) queda abierta – potencialmente – la alternativa de escindir la compañía siguiendo la línea divisoria entre una entidad orientada a las actividades cloud y otra que continuaría con el negocio de software y hardware. En su mayor parte, son conjeturas, pero ¡cuántas cosas se pueden leer en un par de tablas de resultados

Internet de las cosas: números de vértigo

Coche sin conductor, refrigeradores inteligentes, gadgets detectores de casi cualquier cosa… la fantasía es libre. Quienes se dicen condenados a pasar el día conectados no saben lo que viene. Internet de las cosas no tiene una definición única, por lo que lo mejor es volver a la original, de 1999: «un mundo en el que todo, tanto los seres humanos como los objetos inanimados que los rodean, tenga identidad digital propia, que permita a los ordenadores organizar su existencia; para esto hará falta que cada ente esté activamente conectado a través de un canal bidireccional (Kevin Ashton). El británico Ashton, inventor del RFID, sí sabía lo que vendría. Leer más

24Oct

La contraprogramación es una práctica corriente en la televisión, donde suele dar resultado, y que últimamente ha sido adoptado en el sector de las TI, en el que puede salir el tiro por la culata. Será por eso que Samsung se preocupa de alejar sus anuncios del ciclo habitual de lanzamientos de Apple. No se sabe a quién se le ocurrió primero que las convocatorias de Apple en San Francisco y de Nokia en Abu Dhabi coincidieran el 22/10, pero tampoco se sabe (todavía) quién ha ganado el reto.

Empecemos por Nokia, que actúa como si ya fuera parte de Microsoft, aunque legalmente no sea así. Los seis dispositivos que anunció el martes son probablemente los últimos que presentará antes de la absorción, y asombra contemplar cómo en dos años ha sido capaz de dar la vuelta completa a su catálogo aunque no ha sido suficiente para conservar su independencia.

Entre esas seis piezas está el Lumia 2520, un tablet Windows RT que no sé si apuntar como competidor del iPad o como competidor del Surface 2, a cuya familia probablemente se incorporará como primo hermano (tal vez algún día Microsoft nos aclarará una estrategia que le ha costado el cabreo de sus OEM). Si lo que se pretende es desafiar a la quinta generación de iPad con el Lumia 2520, independientemente de lo que se opine sobre sus cualidades, era inevitable que el impacto mediático de Apple ganaría de calle al de Nokia/Microsoft.

Apple va a su bola. Se preveía el anuncio de un iPad y un iPad Mini, pero es lo único en lo que han acertado los sospechosos habituales. La mayor parte de los rasgos que se esperaban [Touch ID, Smart Cover, etc) no se han concretado. Y el apellido del iPad rediseñado no será 5, sino Air, de lo que puede deducirse – siguiendo la convención nominativa de MacBook – que en el futuro habrá otro modelo superior, con prestaciones más ambiciosas y orientado a competir con los tablets que sólo ahora empiezan a salir con Windows 8.1.

El reproche que suele hacerse a Apple es que el iPad no es adecuado para usos profesionales, de modo que un eventual iPad Pro (o algo así) salvaría esa brecha, que hasta ahora ha sido más bien abstracta por la ausencia de Windows en el mercado de los tablets. Creo que se ha hecho mucho énfasis en la pantalla Retina y poco en el procesador A7, que junto con el aumento de memoria RAM, confieren al iPad Air (y al que venga) un perfil más potente y profesional. Pero el más importante de los anuncios del martes es, a mi juicio la gratuidad de las suites iWork e iLife, disponibles tanto para OSX como para iOS. Con esta oferta de las tres aplicaciones de iWork, Apple trataría, por un lado, de capitalizar la adopción de las tabletas en el medio corporativo, y por otro aprovecharse de la resistencia de Microsoft a ofrecer Office para el iPad. Queda mucha tela por cortar.

Lenovo y HP prolongan su empate técnico

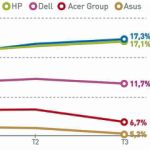

Tras haber caído en un pozo, el mercado mundial de PC habría tocado fondo. Esta fue la tesis defendida por Intel al presentar sus resultados del tercer trimestre. ¿Será cierto? Las cifras de IDC indican, objetivamente, que el descenso interanual ha sido del 7,6% y el secuencial del 9,5%, de manera que lo de tocar fondo tiene más que ver con el deseo que con la realidad. Sin embargo, la misma consultora observa que hacia el final del período, en setiembre, la aparición de nuevos productos con Windows 8.1 parece haber reanimado la demanda empresarial. Lenovo, HP, marcas con trayectoria en esa clientela han ganado cuota a sus rivales, más inclinados al consumo. Dell se ha quedado en medio. Leer más

23Oct

No estoy seguro de que ser escogido como proveedor de la CIA sea una manera de granjearse popularidad. Pero es evidente que puede ser un buen negocio, tan bueno como para que IBM y Amazon Web Services peleen con uñas y dientes por llevarse un contrato de 600 millones de dólares en cuatro años con la agencia estadounidense. La disputa se arrastra desde hace meses: en enero, la CIA adjudicó a Amazon Web Services el despliegue y gestión de su cloud privada. Lo llamativo fue que su oferta económica – 149 millones por año – era prácticamente idéntica al tope que marcaba el pliego del concurso, mientras que IBM había cotizado a la baja, por 94 millones al año. Otros candidatos iniciales, Microsoft y AT&T, no llegaron a presentar ofertas en la fase final.

Una vez comunicado el resultado, IBM lo impugnó ante la Government Accountability Office (GAO), con el argumento de que el ganador no había respetado los términos no económicos del pliego. La GAO le dio la razón en primera instancia, y ordenó revisar el procedimiento, pero AWS apeló esa decisión administrativa ante los tribunales, y un juez federal cerró el caso en su favor.

Para IBM, este concurso era una prueba de fuego en su estrategia de nubes gubernamentales, y ser desbancada por un competidor sin historia le habrá sentado como una bofetada. Ahí está la clave de su reacción: sus ejecutivos no pierden ocasión de señalar que Amazon es esencialmente una tienda online gracias a la cual subvenciona (presuntamente) el servicio cloud y que este está orientado a atender las necesidades de empresas que distribuyen contenidos, como Netflix, ciertanente voluminosos, o a alojar cargas de desarrollo para startups y aplicaciones no críticas.

En privado, han señalado que el historial de fallos en los servicios de AWS no la hace fiable. Ambas cosas son ciertas, pero AWS lleva algún tiempo desmarcándose de ese perfil de proveedor de infraestructura como servicio para entrar en el terreno – se supone que más rentable – donde destacan IBM y otros competidores, de plataforma para nubes privadas e híbridas.

En consecuencia, ganar un contrato tan delicado como debe ser el de un organismo como la CIA, es un precedente que AWS hará valer en otros concursos gubernamentales y ante las grandes corporaciones. La lista de clientes de IBM es impresionante de toda la vida, pero AWS ha ganado contratos de General Electric, Vodafone, Pfizer y la NASA, entre otros. Sería un error despreciar su capacidad competitiva. Estima Ben Schachter, analista de Macquarie, que esta rama de Amazon facturará este año 3.800 millones de dólares, que equivaldrían aproximadamente al 7% de sus ingresos totales.

No me cabe duda de que IBM se resarcirá del disgusto con otros contratos, pero este de la CIA era «emblemático» como suele decirse. La corriente del cloud computing se extiende entre los gobiernos de todo el mundo; tal vez el de Reino Unido esté más adelantado que otros, pero aún no ha llegado a España, aunque el reciente contrato de la Generalitat de Cataluña, y la designación de un primer CIO de la Administración del Estado permiten pensar que el pensamiento oficial está cambiando. Como cambia la actitud de los grandes de la industria: no sólo IBM, sino también Microsoft y HP, a las que habría que añadir las telecos, que han conformado ofertas específicas de cloud gubernamental. De modo que podemos esperar más batallitas polémicas.

Impresión 3D, hipérbole frente a realidad

En el renovado Science Museum de Londres se ha abierto una exposición que lleva por título 3D Printing the Future. La tesis inspiradora es que, en un futuro no lejano, la mayoría de los productos que se vendan habrán sido fabricados a partir de un modelo producido por una impresora 3D a partir de un plano descargado de Internet. Una frase ingeniosa resume la idea matriz: «el futuro no será transmitido por televisión; será impreso». ¿Exageración? ¿Utopía? Como todo lo que lleva el apellido 3D, esta tecnología es propensa a la hipérbole. Aunque esta vez no parece probable que con la impresión 3D vaya a pasar lo que con la televisión 3D, un fracaso comercial. Leer más

Ecosistema digital, una escalera de cristal

Érase una vez un sector al que merecía aplicarse la metáfora de una escalera de cristal: estructuralmente sólido, transparente (dentro de lo que cabe) pero también resbaladizo. Eventualmente frágil. La imagen sirve aquí para traer a la actualidad un estudio publicado el pasado mes de julio por la consultora Booz & Co, que lleva por título Builders of the Digital Ecosystem 2013, en el que se analiza la evolución de las 50 compañías más influyentes en el proceso de digitalización acelerada de la sociedad. Los analistas que firman el estudio las clasifican en cuatro grandes bloques de manera un tanto convencional, según su negocio principal: hardware, software, servicios TI y telecomunicaciones. Leer más

21Oct

El viernes 18, la acción de Google cerró a 1.011 dólares, un salto del 13% en un día del que se desprende que uno de esos títulos equivale a dos de Apple. Sin embargo, la capitalización bursátil de Apple es un 28% más alta que la de Google. Explicar el entusiasmo de los inversores por Google es más fácil que encontrar las razones por las que Apple no consigue pasar de los 500 dólares cuando la mayoría de los analistas le atribuyen un precio objetivo de 700. Pero hoy toca hablar de Google: sus cifras principales mantienen el sesgo de los trimestres anteriores: ingresos (14.890 millones; 12% de aumento), beneficio operativo (3.440 millones; 23% de aumento) y beneficio neto (2.970 millones, 36% de aumento), y es seguro que lo mantendrán en el cuarto trimestre.

La clave está en las cifras subyacentes, sobre todo la publicidad. Según eMarketer, Google ya representa el 33% del total de la recaudación publicitaria online de este año, dos puntos porcentuales más que en 2012. Y si esto no les dice mucho, presten atención a la relación entre volumen y valor: el CPC (coste por clic) sigue bajando, un 8% en el trimestre, pero el número de clics pagados lo compensa ampliamente con una subida del 26%. Al mismo tiempo, el coste de adquisición de tráfico aumenta un 24%. La carta de triunfo de Google es su impetuoso crecimiento de la publicidad en dispositivos móviles.

Sobre una muestra de 50 analistas, 35 recomiendan comprar Google y 15 retener sus acciones, ninguno aconseja vender. ¿Debemos entender que puede seguir subiendo más allá de su múltiplo actual de 23 sobre beneficio?

Un precio por acción de 1.011 dólares significa que Google se ha valorizado un 1.100% desde que salió a bolsa en 2004, y esto le permite hoy, con una capitalización de 337.000 millones, ser la tercera de la tabla de Wall Street, encabezada por Apple. Si se toma aquel año como punto de partida de una serie, Apple ha subido en bolsa un asombroso 3.300%, Amazon un 830% y Samsung un 760% ; los tres contrastan con el 117% de IBM y el 120% de Microsoft, por no hablar de Intel, HP o Cisco, que en once años no han avanzado más que un 20% nominal y tienen que atizar las brasas con dividendos y recompra de acciones.

Es la ocasión perfecta para que se escriban juicios acerca de la dicotomía entre dos clases de empresas del sector TIC, las ´incumbentes`y los nuevos ´amos del universo`. Un estudio de IQ Capital señala que los ingresos anuales de Apple, Google y Samsung arrojan un agregado de 349.000 millones, pero hacen falta esos cinco actores clásicos (Cisco, HP, IBM, Intel y Microsoft) para que, sumados, lleguen a 400.000 millones. Me disculpo por la inevitable abundancia de cifras en este newsletter.

A7 da indicios sobre el futuro de Apple

Aunque la imagen sugiera lo contrario, este texto no es un anticipo audaz sobre el iPad 5 que Apple presentará mañana, sino una crónica sobre el procesador A7, que con toda probabilidad estará dentro de ese iPad. En setiembre, cuando medio planeta estaba pendiente de un posible iPhone low cost, Apple dio un quiebro, dejó a los cotillas en blanco y presentó dos modelos: el modelo 5S y el 5C (que desde luego no es low cost). El primero lleva en las entrañas el A7. Con más de 1.000 transistores empaquetados, no es un componente que haga una gran aportación a un smartphone; más bien parece una inversión de futuro: en un año, todos los productos de la marca se habrían pasado a los 64 bits. Leer más

Sobre el autor. Copyright © 2025 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons