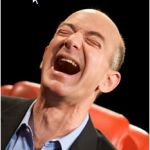

El día en que Jeff Bezos ganó 4.600 millones

Durante años, Jeff Bezos, fundador y factotum de Amazon, se las arregló para ocultar las finanzas de su división Web Services, dando pie al rumor de que las escondía para no confesar que perdía dinero, al igual que su emporio online, que crece sin ser rentable. Craso error. Al desglosar por primera vez los resultados, el jueves 23, ha revelado que la división de cloud facturó 1.570 millones de dólares en el primer trimestre, con un margen operativo del 17%. Es el 7,5% de los ingresos totales (22.720 millones) pero gana dinero: 265 millones, y ayuda a minimizar las pérdidas totales. ¿Cómo explicar que la acción de Amazon subiera un 14% en la sesión siguiente? Respuesta: confianza en Bezos. Leer más

23Abr

Difícil resistirse a la rutina de comentar otro trimestre de IBM. Porque ya va siendo rutina repetir que los ingresos de la compañía han vuelto a achicarse, por duodécimo trimestre consecutivo: en 2011, facturaba 105.000 millones de dólares, que tres años después se han recortado a 92.800 millones. Parece inevitable que vuelva a achicarse más este año. Hay una explicación inmediata y razonable. O dos. Una es la desaparición del negocio de servidores de gama baja, vendido a Lenovo: los 2.400 millones que hace un año generaba el hardware, se han reducido a 1.700 millones. Igualando las bases respectivas, la facturación de hardware habría crecido un 30%, razonó el CFO de la compañía, Martin Schroeter. Y esto, gracias a que los mainframes más que duplicaron sus ventas.

La explicación anterior no alcanza a justificar del todo que los ingresos totales de IBM bajaran en doce meses de 22.240 millones a 19.590 millones, por lo que Schroeter echó mano de otra complementaria: la fortaleza del dólar afecta a una empresa cuyas operaciones en Estados Unidos son minoritarias, y que en ciertas regiones está pasando por una desaceleración de la demanda.

Valen como explicaciones, pero más interesante resulta otro asunto suscitado en la conferencia con analistas. Descaró Schroeter que la desinversión en los servidores x86 tenga un efecto depresor sobre las ventas de software, pero sí que comprime el margen, ya que IBM ha pasado a ser contratista de Lenovo para suministrarle software y servicios relacionados con esa línea de productos. Este tipo de acuerdos son de manual para las desinversiones de IBM: lo aplicó tras vender – también a Lenovo, en 2005 – su división de PC, y una cláusula de corte similar figura en la enajenación de sus fábricas de semiconductores a GlobalFoundries, que sólo se materializará este año.

Lo que ha dado en llamarse «reinvención» de IBM es en la práctica una transición que mueve el eje de gravedad de una empresa que durante décadas giró en torno al hardware: en 2011, esta actividad representaba el 16% de la cifra de negocios, y en 2014 se ha quedado en un 11% que seguirá bajando.

Las esperanzas puestas en nuevas áreas de negocio se manifiestan lentamente en resultados, pero Virginia Rometty se ha fijado – y ha fijado a toda la compañía – que las actividades de alto valor (cloud y analytics, a las que habrá que añadir los frutos del acuerdo con Apple y una nueva división de Internet de las Cosas) lleguen a representar el 40% de los ingresos en 2018.

El beneficio neto del trimestre sufrió un 5% de retroceso, pero el beneficio operativo subió un 4%, desfase que recoge los costes de reestructurar la compañía. Los analistas están obligados a una suerte de estrabismo, consecuencia de mirar a la vez la evolución del negocio y el comportamiento de la acción. Rometty ha tenido el coraje de abandonar la poco sensata política de cortejar a los inversores comprando acciones en bolsa para sostener la cotización: cierto es que una compañía con 13.000 millones de dólares en free cash flow no puede permitirse pagar 4.000 millones de dividendos, dedicar 18.000 millones a recomprar sus propias acciones y, además, invertir lo necesario para salir del apuro.

Desde que Rometty ocupa su puesto, en enero de 2013, la acción de IBM ha perdido un 9% de su valor y la plantilla ha bajado un 12%, malas noticias, pero en el mismo tiempo ha desembolsado más de 8.000 millones para comprar 30 empresas. Según el analista Toni Sacconaghi, IBM debería invertir unos 4.000 millones anuales para que sea realidad la promesa de que las actividades ´de crecimiento` aporten 40.000 millones de dólares en 2018 (en 2014 fueron 25.000 millones raspados). Cuenta Sacconaghi que en julio pasado, la CEO de IBM convocó a los altos directivos a un retiro discreto y les puso una tarea, sólo una: describir en una frase cómo debería ser IBM dentro de diez años. «Sin vacas sagradas», les insistió.

En la economía del malware como servicio (CaaS)

¿Quién dijo que eran unos cuántos frikis? Combatir el ciberdelito hoy día requiere nuevas estrategias, apartadas de las técnicas policiales tradicionales. Lo asegura el informe The Internet Organised Crime Threat Assessment (iOCTA) 2014, de la Oficina Europea de Policía, más conocida como Europol, que analiza exhaustivamente el ascendente fenómeno de industrialización y comercialización como la gran tendencia de los delitos digitales. Un nuevo modelo de negocio que tiene nombre y hasta sigla: Crime-as-a-Service (CaaS), acorde con un tiempos en que el software [también el malicioso] se va trasmutando en servicio en el que se aplica la exitosa fórmula de pago por uso. Leer más

21Abr

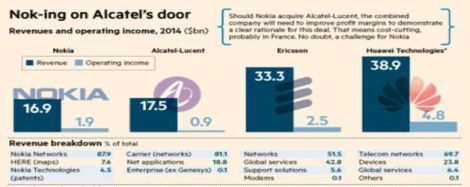

Los comentarios sobre el acuerdo por el cual Nokia pagará 15.600 millones para absorber Alcatel Lucent, han oscurecido otro asunto, este de signo contrario, relacionado con la compañía finlandesa: su declarada intención de vender su división HERE, de cartografía digital y servicios basados en localización (LBS), que se ha quedado descolgada, sin sinergias explotables con el negocio principal de infraestructura de redes. En su origen, esta división debe su existencia a la compra de Navteq, por la que Nokia pagó la astronómica cifra de 8.100 millones de dólares en 2007.

Por aquella época, el negocio de los mapas parecía tener un futuro brillante y la compra de Navteq coincidió en el tiempo con la de TeleAtlas por TomTom. Pero el futuro no llegó, o no fue tan bueno como se esperaba: aquella costosa compra vale actualmente – incluso tras haberla arropado con otras adquisiciones menores – unos 2.000 millones de euros, según estimaba Nokia a finales del año pasado. Los analistas consideran que podría venderla por el doble, dependiendo de quién sea el comprador y para qué quiera comprarla.

Los ingresos de HERE, 959 millones de euros en 2014 se deben, en un 55% (503 millones) a la venta de licencias, principalmente a la industria de automoción, unos 13 millones de licencias. Por otro lado, sus mapas son contratados por Yahoo, Microsoft y Amazon (competidores de Google), y su plataforma LBS la usan compañías como FedEx y UPS. Pero el futuro de HERE está íntimamente asociado al auge del ´coche conectado`. En su última presentación a inversores, vaticinó que los sistemas de navegación van a pasar de una penetración del 26% en los coches nuevos de este año al 36% en 2020, lo que representaría subir de 23,4 millones de sistemas ´embebidos` a 37,4 millones.

Estas hipótesis de crecimiento linear son discutidas por los partidarios de sistemas integrados en tecnologías como CarPlay (Apple) y Android Auto (Google). En la práctica, estas replican en un cuadro de mando las funciones propias de aplicaciones de un smartphone: en ambos casos, aúnan música, mensajería y reconocimiento de voz (Siri, Google Now). El hardware tiene importancia: el procesador de un smartphone es mucho más potente que el que llevan la mayoría de los navegadores de las marcas de coches, lo que influye sobre el tiempo que emplea en recalcular una ruta.

En definitiva, la cartografía y los sistemas de localización son sólo una parte, quizá menor, de la cuestión. Los fabricantes de coches no las tienen todas consigo al respecto: temen quedar cautivos de Apple o Google, pero tienen dudas acerca de la perdurabilidad de sus inversiones en sistemas propios. De momento, HERE es la opción preferida por el 80% de las marcas, gracias a que sus mapas son muy superiores a los gratuitos de proveedores como Google.

Con esta perspectiva de mercado, ¿a quién podría interesar comprar HERE? Nada más desvelarse la intención de venta, saltó un nombre: Uber, cuyas operaciones están ligadas a la información basada en sistemas de localización. Pero podría haber muchos otros candidatos interesados en ocupar ese espacio. Incluso Apple, aunque en cierto modo sería sacrificar las inversiones que tuvo que hacer a marchas forzadas para desarrollar su propio sistema de mapas tras un sonado fracaso en 2012.

Entretanto, Nokia ha invertido en la compra de dos pequeñas empresas relacionadas con la conducción asistida, pero esta empieza a parecer algo limitado al lado de los coches autónomos, una idea de Google que empieza a ser tomada en serio. No está claro si HERE ha hecho suficiente trabajo de I+D para estar a la altura de esa circunstancia. Porque un coche automático, para ser viable en el mercado, necesitaría una precisión y una fiabilidad que hoy no existen. Por esto ha llegado a mencionarse la posibilidad de que sea Google – que tiene sus propios mapas e infraestructura para producirlos – quien acabe comprando HERE aunque sólo fuera para evitar que otro la compre.

Parejas: Intel con Samsung, Samsung con Apple

Las cifras publicadas por Gartner son concluyentes: Intel y Samsung suman el 25% de las ventas globales de semiconductores. No menos relevante es este otro dato: Samsung y Apple encabezan el ranking de compradores de chips, con un 17% del total. Por supuesto, no se agota en estos tres actores el paisaje de una industria que el año pasado creció en facturación un 7,9%, con 340.000 millones de dólares. La fuerte demanda de chips para smartphones, junto a las memorias RAM y flash, lo explican (casi) todo. En este momento del año, se espera que las ventas vuelvan a subir un 5,4% en 2015, una ligera baja provisional. Pero sería un error sacar la conclusión de que será un año tranquilo. Leer más

No es filantropía, sólo negocios

Dando crédito a sus palabras, la gran misión de Mark Zuckerberg, tras haber construído Facebook, sería conectar a Internet a más millones de personas que viven sin este recurso en las zonas menos favorecidas del planeta. Su idea más mimada, Internet.org, no podría alcanzar la escala buscada sin la complicidad de los operadores, que no se fían, pero cuentan con las infraestructuras necesarias para llegar hasta quienes no usan Internet… ni Facebook. El caramelo que agita el bueno de Mark es una fórmula de interés mutuo: dar conectividad gratuita para ofrecer servicios de datos muy básicos, con la expectativa de atrapar usuarios que luego acabarán pagando por prestaciones superiores. Leer más

17Abr

Google tiene diez días para responder a la «declaración de objeciones» que le ha enviado la Comisión Europea en relación con el resurrecto caso de presunta infracción a las reglas de la competencia, iniciado en 2010, que el comisario Joaquín Almunia intentó zanjar mediante un compromiso – tres veces, en realidad – y su sucesora en el cargo, Margrethe Vestager, ha reactivado con la implícita amenaza de sanciones. Yo, modestamente, me tomaré diez días, o más, para tratar de entender el asunto y escribir una crónica con fundamento. Entretanto, como la actualidad apremia, me permitiré anticipar algunos apuntes breves, para abrir boca.

1. El origen del litigio se remonta a la denuncia de una treintena de compañías online que acusaron a Google de discriminar contra ellas al dar preferencia a su servicio Shopping en los resultados del buscador. No es un misterio que el pegamento de esas compañías es el lobby i-Comp, financiado por Microsoft, aunque esta no es directa en la batalla legal.

2. Cuando se inició el procedimiento contra Google, los ingresos de esta ascendían a 17.500 millones de dólares, cinco años después, han trepado hasta 65.000 millones. No es sólo un salto cuantitativo sino una evidencia de que el punto de vista de la CE sigue atascado en las denuncias pasadas, mientras el mercado ha dado varias vueltas [por citar un ejemplo: Facebook ha pasado de 200 a 1.400 millones de usuarios, y de perder dinero a ganarlo a espuertas].

3. Aunque han tenido mucho trabajo, los sucesivos comisarios a cargo de Competencia han tendido a buscar acuerdos con los presuntos infractores. Entre 2010 Y 2014, Joaquín Almunia cerró por las buenas el 90% de sus expedientes, pero encalló en el intento de convencer a sus colegas de Comisión de aceptar el trato. Ese fracaso habrá empañado para siempre la acción de un excelente comisario europeo.

3. Quiero decir algo sobre la insistencia de estos días en señalar el paralelo con el empeño de Microsoft durante diez años contra lo que Steve Ballmer llamaba ´persecución` de la CE [recuérdese: por empaquetar su media player como parte de Windows, seguido de otro sobre Internet Explorer]. No estará de más subrayar que acabó perdiendo la partida, pagando una multa y – digamos que por coincidencia – fue por aquellas fechas cuando empezó su decadencia.

4. Al respecto, se menciona la posibilidad de una multa que podría llegar hasta el 10% de la facturación de Google, unos 6.000 millones de dólares en números redondos. Speculatio precox, lo llamo yo: abundan los casos en los que la sanción ha sido compulsiva pero no monetaria, por abuso de posición dominante. Esas experiencias, y la sinuosa táctica negociadora que los pupilos de Eric Schmidt han seguido hasta ahora, alegarían contra una resistencia que podría ser estéril, además de costosa. Claro que, en todo caso, sus arcas podrían soportar la carga, pero esto no sería lo peor.

5. Google tiene problemas mayores que atender. Sus ingresos pierden gas: en lugar del 13%, crecerán previsiblemente un 8% este año, según un informe de Morgan Stanley. Sería, de todos modos, un buen crecimiento, pero a los accionistas empiezan a disgustarles que su dinero se emplee en ciertas inversiones que ven como una distracción. En su mercado natural, los usuarios recurren cada vez menos al motor de búsqueda generalista y cada vez más a los de información local, en los que Facebook mueve sus fichas. Esto se traduce lógicamente en descenso de influencia y, por tanto, de ingresos publicitarios.

6. Es innegable el trasfondo político del caso. No, como se quiere hacer ver, por una dicotomía ideológica entre free riders y reguladores obtusos. El problema de fondo es el temor en Bruselas a que «la infraestructura digital sea controlada por un puñado de compañías americanas que pueden llegar a dominar la vida del siglo XXI» [la frase es de Sigmar Gabriel, actual vicecanciller en el gobierno de coalición de Alemania]. Mientras esto ocurre, no ha aflorado en Europa ninguna alternativa creíble a Google en ninguno de sus campos de actuación: los auténticos rivales prosperan a pocos kilómetros de Mountain View o más lejos, en China.

7. Pasada la inevitable rabieta, y el recurso consiguiente, es posible que Google se allane a alguna fórmula que Almunia no fue capaz de encontrar. Pero, aunque así ocurriera, habida cuenta del poder que acumula, y de la variedad de servicios que presta, las fuentes potenciales de litigio no faltarán. Si se han gastado cinco años en llegar a este punto, podemos imaginar cuanto puede tardarse en dilucidar el otro frente que acaba de inaugurar la comisaria Vestager: una estrenada investigación acerca de las implicaciones del control de Google sobre Android y, por extensión, de todo su ´ecosistema´.

Por último, será anecdótico, pero me ha divertido mucho un reportaje del New York Times que explora un (verosímil) paralelismo entre Margrethe Vestager y la protagonista de la serie danesa Borgen, que tanto me ha gustado y que es definida como la réplica europea a El Ala Oeste de la Casa Blanca. Tal vez sea un efecto lateral de la candidatura de Hillaty Clinton, pero el periódico subraya el hecho de que la primera ministra de Dinamarca y su antigua ministra y hoy comisaria europea son mujeres. Hilan muy fino.

16abr

Asombrosa concisión: «Alcatel-Lucent $ALU & Nokia $NOK deal simply value destructive to Nokia shareholders» tuiteó el consultor Juha-Pekka Helminen, ex director de estrategia de Nokia. La reacción de los inversores ante la noticia de la compra de Alcatel-Lucent por Nokia ha sido negativa: la acción de la compañía finlandesa cayó brutalmente antes de que se suspendiera la cotización en la mañana de ayer al anunciarse el acuerdo por valor de 15.600 millones de euros, pagadero en acciones.

Muchos analistas han retuiteado la drástica opinión de Helminen. La idea de que concentrar en un solo polo europeo [con una dosis de lo que resta de Lucent] para contrarrestar la avasalladora competencia china, despierta escepticismo. Hay quien sostiene que los dos años estimados para alcanzar una integración eficaz – que empezaría por despidos en masa – serán una pérdida de tiempo. Más les hubiera valido – dice esta tesis – dar la batalla especializándose en los segmentos en los que cada uno tiene mejores capacidades competitivas. De ahí que durante las últimas semanas se hablara de una transacción limitada, en la que Nokia se quedaría con los activos de Alcatel-Lucent para redes celulares. Al final, la complementariedad resultó más atractiva que la especialización.

No puede decirse que fuera una sorpresa. Los rumores arreciaban en los últimos meses, y sólo faltaba que se cumpliera un requisito: que se vieran los primeros frutos del plan Shift, elaborado meticulosamente por Michel Combes, CEO de Alcatel-Lucent. Los ingresos descendieron un 3% pero los márgenes mejoraron gracias a los sistemáticos recortes de costes, y a un incremento del negocio de routers IP, el más rentable y que representa una quinta parte del total. El negocio wireless – un tercio de las ventas – dio un incremento del 4%. Estos datos, los mejores desde la fusión entre Alcatel y Lucent, fueron suficientes para que la novia estuviera vestida de manera presentable.

El origen de la operación se puede rastrear más atrás. Cuando vendió su división de móviles a Microsoft, Nokia recibió un buen dinero que, junto con la capacidad de endeudarse, empleó para reiventarse nuevamente, y para ello adquirió a Siemens su participación en la empresa común NSN. En este nuevo rol, como suministrador de equipos de red para operadores, Nokia empezó a pensar en una consolidación europea para resistir la ofensiva de sus competidores chinos, particularmente Huawei. Para Rajeev Suri, CEO de Nokia, el futuro siempre ha estado claro: pronto acabará habiendo sólo tres competidores.

Una posibilidad teórica, que alguien ha llamado la «opción nórdica», una fusión con Ericsson, resultó imposible, porque Hans Vestberg, CEO de la compañía sueca, rechazó la invitación. Y si el más rico no quiere, de poco sirve que los pobres insistan. Una vez desechada la unión del primer y el tercero del mercado, no quedaba más que unir al tercero y el cuarto, con lo que la cifra de negocios del nuevo conglomerado igualaría la de Ericsson, cuyo liderazgo está siempre amenazado por el avance de Huawei . El mercado mundial quedará configurado como una proyección de las cifras que ofrece este gráfico del Financial Times.

El precio acordado parece demostrar dos cosas: 1) la precaria estabilidad de Alcatel-Lucent, cuyo valor en bolsa era de 12.000 millones de euros antes de subir con los rumores, de modo que la prima puede considerarse inexistente, y 2) la posición dominante que en las negociaciones ha tenido Nokia, quizá motivada porque los resultados de Alcatel-Lucent en el primer trimestre hayan sido mediocres, y cuando antes se cerrara el trato, mejor. Para Combes porque puede presentar la venta como un buen desenlace de su breve gestión, y para Suri porque Nokia se elevará – en principio – a unos 40.000 millones de euros de capitalización y 26.000 millones de ingresos anuales, y lo ha logrado sin desembolso, pagando con acciones según una ecuación de 0,55 de Nokia por cada una de AlcaLu.

Un análisis sereno de la operación debería incluir el coste de la reestructuración en dos empresas que ya han vivido [más AlcaLu que Nokia] la dureza de los recortes de plantilla. La geografía de la industria va a cambiar, y puede que la actitud de los operadores también cambie. El ranking del sector se alterará, como es obvio, de modo que en teoría para finales del 2016 habrá un triple ´empate técnico`. ¿Y si tres fueran demasiados?

¿Qué ha sido de la ley de Moore?

Fue en abril de 1965, hace por tanto medio siglo, que Gordon Moore, por entonces en Fairchild y luego cofundador de Intel, publicó un artículo en la revista Electronics que postulaba que cada dos años, aproximadamente, se podría fabricar un chip que tuviera el mismo tamaño pero el doble de elementos básicos (transistores), tesis que ha dado en llamarse ley de Moore. La reducción del coste a la mitad cada dos años, su principal consecuencia, ha sido el motor del desarrollo de la industria de semiconductores y, por extensión de toda la tecnología digital desde entonces. En 1974, Robert Dennard, empleado de IBM, formuló matemáticamente el principio del escalado de los semiconductores. Leer más

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons