Pronóstico del día: las nubes traen borrasca

Los parabienes sobre el advenimiento del cloud computing tienden a exagerar las virtudes y disimular los problemas. Ensalzar las primeras es el papel del marketing, de señalar los segundos se ocupan las encuestas, que invariablemente apuntan a la seguridad como la primera causa de reticencias. Entre ambos extremos está la Cloud Security Alliance (CSA). La naturaleza compartida y el consumo bajo demanda de esta modalidad de servicios TI introduce amenazas de seguridad que pueden debilitar, cuando no eliminar, los beneficios derivados de su uso, advierte la CSA, que desde 2008 promueve las buenas prácticas en la materia entre proveedores y usuarios de lo que el mundo conoce como ´la nube`. Leer más

9May

Esta semana, a más tardar la próxima, se conocerá la decisión final de la Comisión Europea acerca de la compra de O2, filial británica de Telefónica, por su rival Three, del grupo Hutchinson. Se da por seguro el rechazo, conforme a lo recomendado por la autoridad británica de la competencia. Hutchinson parece resignado y evita alzar la voz, porque tiene otra fusión pendiente en Italia; en cuanto a Telefónica, por boca de su nuevo presidente José María Álvarez-Pallete, ha dicho que una respuesta negativa sólo respondería a consideraciones de índole política, pero no sería explicable con argumentos económicos.

Sería ingenuo esperar que la decisión no estuviera motivada por la política: la comisaria europea de Competencia, la danesa Margrethe Vestager, tendría muy difícil desairar la petición del estado miembro directamente involucrado, con más razón en una coyuntura como la actual, teñida por el referéndum de junio sobre el Brexit.

O sea que la decisión es política. Aunque no en el sentido que le han querido dar quienes han ondeado la bandera al momento de señalar que el árbitro ha permitido a ´franceses y alemanes` [alusión a los copropietarios de EE, que vendieron sin objeciones a BT] lo que se niega a ´los españoles`.

No habrá patriotismo que valga el día en que Álvarez-Pallete se ponga a la tarea de convencer a los accionistas (muchos fondos extranjeros) y a las agencias de calificación de deuda (todas extranjeras) de que Telefónica tiene un plan B: encontrar otro comprador [ya tuvo a BT, que se echó atrás], sacar O2 a bolsa [solución lenta e incierta], vender otros activos, o vaya usted a saber. El objetivo, en todos los casos, sería el mismo, rebajar la deuda de la compañía. Más que urgente, es apremiante: la acción de Telefónica cotiza a menos de la mitad de su máximo de los últimos diez años, y muy cerca de su piso mínimo.

Valga como introducción al asunto de fondo: el estado de la política europea relacionada con las telecomunicaciones. De la triada de comisarios a cargo de sendas carteras afines, la danesa Margrethe Vestager lleva la de Competencia , con más obvia repercusión mundial, como lo prueba ahora mismo el procedimiento abierto contra Google. Pero, por eso mismo, Vestager ha vaciado de contenido las carteras del estonio Andrus Ansip [ridiculizado como un robot en su propio país] y el alemán Gunther Oettinger, ambos dedicados al papel evangelizador en cuanto seminario o conferencia se organizan en Europa (y son muchos) a propósito de una entelequia que llaman mercado único digital pero a la vista está que no arranca.

Toda política de competencia conlleva una dosis de subjetivismo en la búsqueda de equilibrio entre intereses contrapuestos, y con ello corre el riesgo de alejarse de las leyes económicas subyacentes. En materia de telecomunicaciones, la doctrina del equipo de Vestager [a la que hace eco Ansip] preconiza que son deseables las consolidaciones transfronterizas e indeseables las consolidaciones a escala nacional. Es una elipsis retórica para fijar en cuatro el número mágico de operadores en cada país: más serían multitud, menos provocarían una subida de precios, es la curiosa dramaturgia por la cual la competencia no se definiría por las reglas de juego sino por el número de actores en escena.

La verdad es que si no hay propuestas de consolidación transfronteriza, no es porque los operadores no sepan idiomas: ¿cuántas veces se ha hablado de la hipotética creación de un campeón francoalemán mediante la fusión de sus ´incumbentes`? Si no ha ocurrido es por la abismal diferencia de capitalización que hace carente de interés esa operación. ¿La aprobaría Margrethe Vestager?

La política de competencia prevalece sobre la sectorial hasta tal punto que el regulador británico competente (Ofcom) se pronunció en teoría y se inhibió en la práctica, dejando que la CMA (Competitive Markets Authority) se ocupara de enviar la patata caliente a Bruselas, no sin antes decirle qué ha de hacer con ella.

¿Qué dice la carta de la CMA a Vestager? Que la única solución aceptable para aprobar la compra de O2 por Three sería la desinversión [en favor de un comprador aprobado por la CE] de suficiente infraestructura o espectro como para asegurar la viabilidad de un cuarto operador en Reino Unido. Se repite el 4 como número capaz de lograr que los consumidores usen más datos y los operadores ganen más dinero.

La verdadera métrica de la salud de esta industria – con más razón en un mercado maduro – no es el número ce competidores sino el ingreso medio por usuario, que en Europa es hoy inferior al de hace quince años: pasar de 3G a 4G y dentro de poco a 5G no habrá servido para mejorar esa ratio, pero ha supuesto una febril carrera financiera.

Las fórmulas que a lo largo de años han buscado los operadores para bajar sus costes operativos (externalización, compartición de infraestructuras, compras centralizadas, búsqueda de nuevas fuentes de ingresos) no disimulan un hecho fundamental: hasta una cuarta parte de los costes han estado relacionados con la caza y captura de clientes de sus competidores. Hay más puntos sobre los que me gustaría reflexionar en torno al caso, pero lo mejor será tenerlos en remojo.

6May

Mark Zuckerberg no pudo haber elegido mejor momento para desvelar que quiere asegurarse el control personal y vitalicio de Facebook. Los ingresos del primer trimestre han aumentado un 52%, contradiciendo una tendencia a la baja en empresas comparables [suponiendo que puedan compararse, que esta sería una buena discusión]. La propuesta que ha aprobado un comité del consejo contempla crear un tercer tipo de acción, Clase C, concebido a la medida del fundador, que mantendría su 60% de poder de voto aun cuando llegara a desprenderse de su mayoría actual.

Este cambio de modelo de gobernanza corporativa, a imagen y semejanza del introducido por Google (hoy Alphabet) para eternizar a sus fundadores, se ha justificado por la vocación filantrópica de Zuckerberg y su esposa Priscilla, quienes han decidido vender gradualmente el 99% de sus acciones de Facebook, lo que con el tiempo llevaría, en teoría, a bajar su poder de voto. Actualmente, Zuckerberg posee 4 millones de acciones de clase A (las que cotizan en bolsa) y 468 millones de clase B (el 85% de las que se reservaron él mismo y sus socios originales) que, a diciembre pasado, le otorgaban un 60,1% de los votos. El mecanismo imaginado por el comité implicaría que Zuckerberg mantendrá ese poder de voto aunque enajene sus acciones.

El sagaz columnista Robert Armstrong comentaba la noticia en el Financial Times, con un poco de mala baba (británica): «en un mundo incierto y hostil, ¿qué tendría de malo ser regidos por un dictador próspero a la par que generoso? Hoy no hay otro dictador tan próspero ni más generoso que Mark Zuckerberg […]». Armstrong añadía que «Facebook tiene tanto poder que podría ser definida como un clásico monopolio extractivo, con ingresos asegurador para muchos, muchos años. La estructura accionarial propuesta, que es en sí misma un insulto al capitalismo, no debería molestar a nadie».

O sí. Como les ocurrió en su día a Larry Page y Sergey Brin, demandados por un accionista que se sintió perjudicado por la estructura dual [y fue compensado extrajudicialmente con 522 millones] ya ha aparecido al menos un accionista de Facebook disconforme, que propone la existencia de una clase única de acciones, con el argumento de que no deberían separarse los derechos económicos de los de votar. Esta es, por cierto, la posición editorial del Financial Times, temeroso de que el ejemplo cunda.

La objeción tiene su aquél. Es común en las empresas del Silicon Valley la existencia de una doble escala de acciones, en la que suele coincidir el interés de los fundadores de startups y los inversores que les han apoyado inicialmente: se trata de amarrar la el máximo retorno tanto en caso de éxito como de fracaso. Lo más frecuente es que salgan perjudicados los ´pringados` que han aceptado trabajar a cambio de la promesa de recibir acciones. No todos los mercados ven con buenos ojos estas prácticas: la empresa china Alibaba optó por cotizar en Nueva York porque la bolsa de Hong Kong no aceptó el trato privilegiado conferido a su fundador, Jack Ma.

Los servicios jurídicos de Facebook predican que «una compañía controlada por su fundador [puede] cumplir mejor su misión y resistir las presiones cortoplacistas que pudieran debilitarla». Es obvio que ese control sin contrapeso ha facilitado que Mark Zuckerberg pudiera tomar personalmente iniciativas como las compras de WhatsApp, Instagram u Oculus, que – muy probablemente –habrían provocado una rebelión de accionistas en cualquier empresa gobernada a la manera tradicional.

Las acciones de clase C tienen que ser votada por la próxima junta de accionistas, y se puede dar por aprobada desde ya, a menos que el propio Zuckerberg tenga el gesto de no usar su 60% de voto. Los inversores han respaldado hasta ahora todas sus apuestas, y les ha ido bien: la cotización se ha triplicado en tres años.

5May

No sé si es la expresión más adecuada, pero Brian Krzanich, CEO de Intel, ha decidido cortar por lo sano. La cirugía empezó por el anuncio de un recorte de 12.000 empleos y ha continuado con el abandono de la línea Atom de procesadores para smartphones y tabletas. Dicho llanamente, Intel viene a reconocer que sus productos y desarrollos en esa línea no son competitivos.

Al cierre del año fiscal 2014 los resultados de la división que entonces se llamaba Mobile and Communications Group (MCG) arrojaban pérdidas operativas de 4.206 millones de dólares sobre unos ingresos de 202 millones. Insostenible, pero aun así la compañía en su conjunto ganaba dinero. Por algún tiempo, Krzanich autorizó una práctica conocida como contra revenue, consistente en subsidiar a ciertos fabricantes [es notorio el caso de Asus ] sus compras de chips para que Intel ganara (artificialmente) cuota de mercado. El truco permitió incluso superar su previsión de unidades despachadas, pero esto sólo engrosó las pérdidas.

Un año más tarde, esas pérdidas ya eran invisibles porque, entretanto, el MCG había sido absorbido por el Client Computing Group, cuyos beneficios (cada vez menos) enmascaraban la situación, pero no tanto como para evitar preguntas.

Disculpe el lector, pero aquí tengo que recapitular. En el origen del enredo está el antiguo empeño de Intel en sostener que su arquitectura x86 era tan válida como la ARM que domina el mercado de los procesadores de aplicaciones para smartphones [y más tarde para tabletas]. Lo sangrante del caso es que Intel tuvo en tiempos una licencia sobre la arquitectura ARM, pero la vendió en 2003 a Marvell, quedando así descolgada de la corriente principal.

Intentó arreglarlo con la compra en 2010 de una parte de Infineon, que tenía el contrato para suministrar modems 3G para el iPhone, y con ese sostén desarrolló su propio modem 4G, con la suposición [falsa, por lo que se ve] de que sería una palanca para vender procesadores de aplicaciones.

Pero el mercado evoluciona en otra dirección, la integración de piezas (modem, CPU, GPU) en un único SoC (system-on-a-chip) y el proyecto SoFIA, que ya ha dado vida a productos comerciales en la gama baja de la familia Atom, se ha quedado corto. Según el anuncio, esos productos serán «descontinuados» [de todos modos, casi no tenían clientes]. Lo más llamativo es que también queda cancelado el proyecto Broxton, que debía ser la próxima fase de esa estrategia. Sería estéril tener un modem 5G discreto cuando la mayoría de los fabricantes apuestan por la integración.

En una entrada de su blog que sentó el ambiente para la noticia, Krzanich ha explicado que en adelante Intel se centrará en tres focos: datacenter/cloud, IoT y 5G. La cancelación del proyecto Broxton deberia liberar recursos para dedicarlos a la tecnología 5G, en la que tiene más posibilidades de éxito que en los ´comoditizados` dispositivos 4G. De dar la puntilla se ha encargado MediaTek, con su anuncio de un SoC integrado 4G para móviles Android de 50 dólares, que estarán disponible este verano. La «retirada táctica» de Intel es comprensible: no sólo no podría competir con Qualcomm o Samsung sino que tampoco podría aguantar una guerra de precios mediante subsidios.

5G, escribe Krzanich, «es la tecnología clave en un mundo que se mueve hacia la conexión permanente» y la estrategia de Intel apunta a desarrollar «sistemas 5G de extremo a extremo, desde los modems a las estaciones base, en todas las formas de conectividad existentes o que aparezcan en el futuro». Como la tecnología 5G es, en cierta medida, una continuidad, las capacidades de Intel en 4G pueden ser aprovechadas con una inversión adicional.

Algunos analistas especulan con que este paso atrás puede devenir en paso adelante hacia la adopción de la arquitectura ARM, que Intel ha denostado hasta ahora. Tampoco sería coser y cantar. El liderazgo en el uso de ARM está en manos de fabricantes que diseñan sus procesadores: Apple, Samsung y Qualcomm, y basta mencionarlos para entender por qué la cuesta sería empinada para Intel. El único elemento factual es la ejecución de la nueva estrategia estará a cargo de Murthy Renduchintala, ex directivo de Qualcomm, tal vez fichado para encabezar una marcha a la que la vieja guardia era reacia.

Si así fuera, podría estar en juego algo más que el mercado de chips para dispositivos móviles. Hoy por hoy, el futuro de Intel está uncido a su Data Center Group, que aporta el 27,8% de los ingresos totales y el 56,2% del beneficio operativo. Esta es la ´línea Maginot` de la arquitectura x86. Sus rivales – los de de toda la vida más los chinos que están llegando – andan buscando una brecha, que esperan encontrar adaptando la arquitectura ARM para diseñar procesadores con los que equipar nuevos servidores para una nueva era de las TI, en la que los requisitos han cambiado.

Retail: China en punta, España a la cola

2016 es un año de inflexión para muchas de las tendencias que se han ido acumulando en el comercio electrónico durante los últimos años. Los consumidores están derribando los muros de los procesos tradicionales de compra. Esta es uno de los numerosos hallazgos (no siempre originales) del estudio Total Retail, elaborado por PwC tras encuestar a 23.000 consumidores en 25 países de cinco continentes. China es descrita como gran paladín del fenómeno, mientras el resto del mundo intenta copiar sus estrategias. España se mantiene a la zaga, con cifras sólo comparables a las de México o Sudáfrica. Una virtud que no se puede negar al estudio es la de llamar a las cosas por su nombre. Leer más

3May

Creo obligado retomar mi newsletter de la semana pasada, escrito antes de conocerse los resultados de Apple, que confirmaron los pronósticos negativos. Promemoria: los ingresos cayeron un 13% (por primera vez desde 2003); las ventas del iPhone cayeron un 16% (también por primera vez); el mercado chino (que aporta una cuarta parte de los ingresos) se redujo un 26%. Pero también ha de constar que Apple ganó 10.500 millones en 90 días, y que dio otro empujoncito a su tesorería, que ya acumula 233.000 millones de dólares. Don´t cry.

Dicho esto, al hacer recaer el 65% de los ingresos, y casi el 80% de los beneficios, en un solo producto, Tim Cook se arriesgaba a la posibilidad de que las tornas cambiasen. Y han cambiado, dejando en evidencia que el mercado de smartphones tiene, entre otros, dos problemas que parecen insalvables: 1) ha alcanzado un grado de saturación que prolonga el ciclo de sustitución de un modelo por su sucesor y 2) el precio medio (ASP) desciende, y degrada la economía de los fabricantes, tanto más si, como es el caso de Apple, eligen ser tributarios de un modelo.

En cuanto al primer factor, el mercado mundial ha tenido un crecimiento plano, y sólo una fe ciega haría confiar en el retorno de los buenos tiempos no tan lejanos. En relación con el segundo asunto, el ASP del iPhone ha bajado en tres meses de 690 a 640 dólares, como reflejo del esfuerzo por forzar ventas y recortar inventarios en tiendas. Es obvio que la bajada del precio medio va a continuar, empujada por el nuevo iPhone SE, que se vende a 399 dólares.

Varias veces se ha comentado en este blog que el smartphone era el último dispositivo que se resistía al sistemático retroceso de la electrónica de consumo. Ahora, ni eso. Seguirán vendiéndose smartphones, del mismo modo que se venden televisores, cadenas de audio, PC y tabletas, pero la consultora Ovum pronostica que los ingresos generados por la suma de todas las categorías pasarán de 846.000 millones de dólares en 2015 a apenas poco más de 1 billón en 2025; o sea, un 20% de incremento a lo largo de diez años, muy inferior al 60% de crecimiento vivido en los cinco últimos años, que en realidad estaba falseado por el boom de los smartphones.

Esta desaceleración condiciona las estrategias. En el caso de Apple, tiene dos 1) ampliar la gama de dispositivos con nuevas categorías en las que difícilmente encontrará un éxito comparable con el del iPhone, pero al menos rebajará el peso de este o 2) acentuar tan rápido como pueda el papel del software y los servicios para atenuar la erosión de márgenes que está sufriendo en sus otros productos. .

En mi post de la semana pasada decía que Apple es esencialmente una compañía de dispositivos (de un dispositivo, en realidad). Hice mal: debía haber dicho que la excelencia de Apple reside en la complementariedad entre ese hardware y el software escrito específicamente para él. Es lo que suele llamarse ´ecosistema`. Problema: perpetúa la dependencia con respecto al dispositivo, y condiciona los ingresos por software y servicios a la progresión de aquél: si se venden menos iPhones, los servicios van a facturar menos.

Es una discusión que se las trae. Personas que conocen la compañía opinan que la mentalidad de supply chain imperante ha sojuzgado a los desarrolladores de software. No me consta que sea así, pero es bien sabido que los ciclos de desarrollo del hardware y del software son distintos y sus respectivos modelos de trabajo en equipo no encajan bien.

Recuerdo que Apple fue la primera empresa en hacerse notar por un asistente virtual, Siri, que era fruto de una adquisición en 2010 y al año siguiente fue integrado en iOS. Causó mucha gracia, pero Apple dejó escapar la ventaja y otros se han adelantado a proponer servicios basados en tecnologías afines.

Un ejemplo más demostrativo puede ser el conflicto que ha estallado entre dos grupos internos de cloud engineering. En la práctica, Apple no tiene un equipo centralizado trabajando sobre su infraestructura cloud (como si lo tienen Google, Facebook, Dropbox, etc) y tecnologías comunes con componentes reutilizables que puedan ser útiles en proyectos adyacentes: cada proyecto empieza de cero y cada grupo se las arregla. Este proceder, que funciona con el hardware, es una rémora cuando se trabaja con software.

La prueba del nueve vendrá del llamado ´proyecto McQueen`, que pretende construir una infraestructura de nube privada para iCloud [y un segmento exclusivo para Apple dentro de la de Amazon] permanente dolor de cabeza durante años. Según se me había dicho, debería estar funcionando a mediados de 2017. Seis años después de que Steve Jobs, poco antes de morir, lanzara la idea de iCloud.

Las «diferencias filosóficas» (sic) entre grupos de ingeniería bloquean de hecho la posibilidad de que los servicios ganen un porcentaje significativo en la cifra de negocio de Apple. Se me ocurre que quizá la atadura de los servicios al ´ecosistema` cerrado, no baste para explicar por qué en el pasado trimestre tuvieron una secuencia negativa (-1%). Si Apple consigue en el futuro que las ventas del iPhone vuelvan a remontar, remontarán también los servicios, pero ¿cambiará la ecuación básica?

29Abri

Juguemos a suponer que el desguace y venta de activos de Yahoo acabe tal cual dicen los pronósticos, con Verizon como adjudicatario. Es la salida más probable, con la consecuencia inmediata de dilución de la marca viva más antigua de Internet mediante su fusión con AOL con la finalidad de crear un tercer polo de publicidad online, presuntamente alternativo a Google y Facebook. Antes de llegar a este punto, les propongo otra suposición: que el precio de venta sea – es el mínimo, según los pronósticos – de unos 4.000 millones de dólares. Una nadería, si la comparamos con los 44.000 millones que estuvo a punto de pagar Microsoft en 2008, antes de ser rechazada por un consejo que consideró baja la oferta.

Muchas cosas han pasado desde entonces. La capitalización bursátil actual de Yahoo, 35.000 millones de dólares, es un reflejo del valor de sus participaciones en Alibaba y en Yahoo Japan, que no están entre los activos en venta, al menos en este momento. Sus operaciones genuinas, a decir de muchos analistas, prácticamente no valen nada. De modo que una vez cerrada la venta (a Verizon o a otro candidato) Yahoo seguiría existiendo como empresa tenedora de esas participaciones, que sólo podría enajenar con un elevado coste fiscal.

Hace unos días, los resultados trimestrales han dado la exacta medida de la decadencia de Yahoo. Ingresos: 1.087 millones de dólares [-11,6%]; pérdidas operativas: 167 millones; pérdidas netas 99 millones [21 millones de beneficio a la misma altura de 2015]. Hay que añadir un matiz: la cuarta parte de los ingresos corresponden al canon recibido de Yahoo Japón, cuya propiedad comparte con el grupo Softbank. Claro está que no son cifras presentables para una empresa con 10.000 empleados y una asombrosa carencia de estrategia.

Sería injusto culpar de ello a la actual CEO, Marissa Mayer, porque el desastre comenzó hace por lo menos una década. De lo que sí es personalmente responsable es de haber imaginado soluciones fantásticas, como pagar 1.000 millones (en metálico) por Tumblr, un invento que genera 13 millones de ingresos anuales.

Aun así, dos de cada tres usuarios de Yahoo acceden a sus servicios desde dispositivos móviles. Ahí está la clave del interés de Verizon, primer operador de Estados Unidos y que, como casi cualquier otra teleco del mundo mundial, anda buscando nuevas fuentes de negocio. Con esa intención, en mayo de 2015 compró AOL, la carcasa residual de la operación más disparatada en la alocada historia de Internet, la fusión con Time Warner por valor de 164.000 millones de dólares. .

Tim Armstrong, antiguo directivo de Google y a la sazón CEO de AOL, después se segregarla de Time Warner, concibió la venta a Verizon con base en un planteamiento muy sencillo: si el operador tiene 113 millones de clientes de telefonía móvil, una masa de eventuales consumidores de publicidad, ¿por qué no montar una plataforma propia en vez de dejar que sean Google o Facebook quienes exploten el yacimiento? Una vez que se entra en esa lógica, muy coherente con el discurso de la llamada ´economía de la atención`, el siguiente paso es, casi necesariamente, abrir la boca para otro bocado. Que unas veces es sabroso y otras puede ser indigesto.

Los analistas del sector calculan que el mercado de publicidad digital en Estados Unidos suma unos 69.000 millones de dólares. Google controlaría el 39% de ese caudal y Facebokk aproximadamente el 15%, pero AOL sólo mueve el 1,8% de ese caudal. Lo que significa que la suma de AOL y Yahoo puede representar – sin contar con fugas por el camino – un 5,2% del mercado total.

No todo es cuestión de tamaño. Los dos grupos publicitarios más grandes, WPP y Publicis suelen cuestionar con severidad el duopolio de facto Google-Facebook, por lo que verían con buenos ojos la aparición de una tercera fuerza. Pero, al mismo tiempo, corren todo lo rápido que pueden para construir sus propias plataformas.

Todo lo escrito más arriba parte de suponer que la oferta de Verizon será aprobada por el consejo de Yahoo. No se puede descartar la aparición de otros postores que han pedido ver las cuentas bajo compromiso de confidencialidad. Se trataría de un par de fondos de inversión, cuyo primer paso sería recortar drásticamente la plantilla y revisar el modelo de negocio. Si la taba cayera de su lado, Microsoft se ha ofrecido a participar en alguna forma de consorcio, con el aparente fin de salvaguardar los acuerdos firmados en 2009 [aunque desde entonces Yahoo ha reanudado sus vínculos con Google]. Tampoco se excluye que en el último momento salte a la arena Softbank, que tendría dos bazas por jugar: las dos empresas son socias en Japón y, por otra parte, el grupo nipón es propietario de otro operador estadounidense, Sprint, que podría tener el mismo o parecido motivo que Verizon para querer quedarse con el menguado botín. Lo único que está claro es que Yahoo, tal como es, está condenada. Buen fin de semana.

Norberto

28Abr

Cuatro meses de sequía son muchos para la ansiedad bursátil. El viernes 22, por primera vez en 2016, una empresa tecnológica se ha atrevido a salir a cotizar en Wall Street. Lo ha hecho porque realmente no podía esperar más. Hablo de SecureWorks, subsidiaria de Dell desde 2011, que se había comprometido a sacarla al mercado como uno de los sacrificios que tendrá que hacer para financiar la compra de EMC.

Se ha cumplido con la liturgia conocida [plana mayor de la compañía poniendo la cara que hay que poner, lluvia de papelitos sobre el parqué del Nasdaq] pero, lamentablemente, sin éxito. El recelo de los inversores hacia las acciones del Silicon Valley era patente desde hace meses, y mientras otras compañías plegaron velas, Dell siguó adelante.

En teoría, al mercado debería apetecerle una empresa de seguridad: este es uno de los segmentos más dinámicos del mercado de las TI. Aunque, a decir verdad, SecureWorks tampoco era una perita en dulce: para salir a bolsa, tuvo que aflorar pérdidas de 72,4 millones, casi el doble que en 2014. En su folleto preceptivo, advertía «no estamos en condiciones de asegurar que alcanzaremos la rentabilidad a corto plazo». En fin, que tras fijar Dell una horquilla de 15,50 a 17,50 dólares, finalmente la línea de salida quedó trazada en los 14 dólares. Los bancos involucradas en la operación tuvieron que emplearse a fondo para conseguir ese precio justo al borde de cerrar la primera sesión, pero en las dos siguientes – lunes y martes de esta semana – la cotización se quedó por debajo del listón.

La OPV de SecureWorks era observada con lupa, por ser un test de cómo estaría el ambiente bursátil hacia una docena, o más, de empresas tecnológicas que esperan turno. Según Dealogic, una sequía semejante sólo se registró tres veces en los últimos 30 años: justo después del estallido de la célebre burbuja de las puntocom, luego en 2003 y a comienzos de 2009 en plena crisis financiera. «El mercado está congelado – resume un comentarista – y nadie se atreve a ser el primero en dar el paso». En el fondo, lo que temen los inversores de Wall Street es que sus colegas del Silicon Valley se hayan dejado pillar los dedos al meter dinero en empresas de rentabilidad dudosa.

Se han censado 146 ´unicornios` – empresas que en transacciones privadas alcanzan un valor supuesto de al menos 1.000 millones de dólares – 88 de ellas en Estados Unidos. No todas pretenden salir a bolsa, pero los 1.000 millones se consideran el mínimo defendible. De todas ellas, sólo una, Nutanix, ha mantenido su candidatura al Nasdaq, pero ahora se lo estaría pensando otra vez.

Una consecuencia directa es que los inversores de riesgo se retraen, y ya no es nada sencillo cerrar rondas de financiación: según un informe de CB Insights, el monto recaudado por startups ha vuelto a retroceder, por tercer trimestre consecutivo. Bill Gurley, socio de Benchmark Capital, no esconde su temor a que algunas de ellas sigan como solían, gastando los recursos de sus inversores, sin haber comprendido cabalmente que las reglas han cambiado, quizá por bastante tiempo.

No es sólo cuestión de startups. El año está siendo de gran volatilidad, incluso para empresas de Internet ya asentadas y con modelos de negocio conocido, como LinkedIn, que perdió en febrero un 41% de su valor, del que sólo ha recuperado una mínima parte. La capitalización de Twitter ha caído un 25% desde principios de año, y la de GoPro un 22%. Quienes predican sobre fintech un día sí y otro también, deberían tener en cuenta que Lending Club (presentada como un modelo de préstamos al margen de la banca) se ha dejado un 31% del valor que llegó a tener en la cresta de la moda. Por no hablar de Fitbit, cuyos accionistas se han dejado en la gatera un 41% de valor, pese al prestigio de sus wearables.

Por otro lado, el fracaso de la OPV de SecureWorks no tendrá impacto sobre las finanzas de Dell: los 120 millones que esperaba recaudar, en poco hubieran aliviado la colosal deuda que sigue negociando para pagar la compra de EMC. En todo caso, Michael Dell puede decir que ha demostrado su voluntad de desinvertir en lo que sea preciso para recortar las redundancias de activos entre las dos empresas.

Servidores: la normalidad es sólo aparente

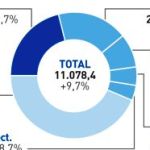

Globalmente, 2015 ha sido un buen año para los fabricantes de servidores, con crecimientos del 9,9% en ingresos y del 9,7% en unidades, según las cifras recogidas por Gartner. El adverbio se usa aquí para relativizar, por dos razones: 1) el impulso del crecimiento viene primorialmente de una clientela formada por Facebook, Google, Microsoft y otros, que equipan sus centros de datos para prestar servicios cloud y 2) los primeros beneficiarios han sido ese colectivo etiquetado como ODM (original design manufacturers), taiwaneses o chinos, que fabrican servidores para esa misma clientela o como contratistas de las marcas que dan la cara en el mercado, pero no fabrican. Leer más

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons