1Agos

En tres meses, el mercado español de PC se ha achicado en 107.000 unidades, en doce meses el descenso ha sido del 12,1%. Se miren como se miren, los datos publicados por IDC no dan margen al optimismo: sólo dos de las ocho marcas principales arrojan saldo negativo, pero HP se afianza en la cabeza de la tabla porque Lenovo, aspirante a sucederle, ha caído al tercer puesto,… y así continúa la crónica de un trimestre olvidable. Ah, por cierto, el mercado español ha sido el peor de Europa Occidental (-0,8%), donde sólo crece Alemania (+8,9%). No es difícil rastrear las causas: exceso de inventario, parón de la demanda, incertidumbre, confusión ante la actualización gratuita de Windows 10.

Las 715.951 unidades despachadas representan otro escalón en el descenso sistemático de la demanda de española de PC. Siempre queda la posibilidad de animarse viendo la botella medio llena: por ejemplo, HP se declara satisfecha de haber ganado tres puntos de cuota de mercado porque sólo ha retrocedido un 2,6%; Asus puede presumir de un crecimiento espectacular, mientras Lenovo se felicita por haber salvado los muebles en junio tras un pésimo comienzo del trimestre [no sin cargar la culpa sobre un retailer que yo me sé]. Acer, abonada desde hace tiempo al tobogán, dice haber superado sus problemas crónicos de inventario, mientras Apple se refugia en la excusa de la estacionalidad. A cada uno lo suyo, vayamos por partes.

No hay diferencias sustanciales en el comportamiento de la demanda comercial y de consumo. Ambas declinan (-13,1% y –11,7%), lo que permite a la segunda mantener su primacía con 391.908 unidades. Lo que IDC llama comercial abarca, en realidad, tres subsegmentos dispares: las empresas, el sector público y la educación. Las primeras siguen retrasando proyectos de implantación, que atribuyen a la incertidumbre política; en el segundo, la ejecución del presupuesto de compras de 2016 está prácticamente congelada por la misma razón. De este contexto enrarecido emerge ganadora HP, con cuatro de cada diez PC despachados, pese a una bajada de 3.000 unidades. Sencillamente, Lenovo (-16,3%) y Dell (-22,2%) se hundieron pero de todos modos se hubieran quedado lejos. Sólo Asus y Fujitsu han cerrado el trimestre en positivo, aunque en el primer caso podría atribuirse a un comentado pacto con Intel que le habría facilitado ser agresiva en precios, con una plataforma que esencialmente es la misma para pymes que para consumidores.

La demanda de consumo merece comentarse con algún detenimiento. El factor determinante habría sido el ajuste de inventarios de algunas marcas, en una estacionalidad baja. Tras un primer trimestre en el que asaltó por primera vez el tope de la tabla, Lenovo ha caído al tercer puesto, quedando a diez puntos de distancia del líder. Que esta vez no ha sido HP pese a su módica recuperación, sino Asus, sorprendentemente en cabeza con 99.242 unidades (+63,6%), una situación inusual que podría explicarse por la razón apuntada en el párrafo anterior. No ha sido la única anomalía: otra es la observación de que Apple, tras otra caída porcentual, sigue conservando una cuota digna del 8,6%, aunque presumiblemente estaría segunda en un hipotético ranking de valor.

En otras ocasiones he comentado las diferencias entre el concepto de sell-in (despachos) medido por IDC, y el de sell-out (ventas finalistas) que son materia de estudio por GfK. Pues bien, según esta segunda variable, tras un año de crecimiento, el trimestre habría sido ligeramente positivo [abril +7,6%, mayo -0,6%, junio +3,8%]. Un contraste que el tercer trimestre, menos relevante, no resolverá; será preciso esperar a la estación back-to-school para que – cruzar los dedos – la demanda se estabilice.

El desglose de los datos de IDC por categorías confirma que cuatro de cada cinco PC despachados fueron portátiles: prácticamente el doble que de sobremesa. En ambas categorías, HP se adjudica la primera plaza: un distante 40% en desktop y un cómodo 28,4% en portátiles. En esta última se ponen en evidencia los problemas coyunturales de Lenovo, que cierra el trimestre en cuarta posición. En su informe, GfK pone de relieve que los nuevos formatos siguen ganando terreno lentamente, pero el 88,8% de los portátiles vendidos son modelos convencionales. En esto debe haber influído el disparatado sacrificio de márgenes de los últimos meses.

Un rasgo del mercado español es que no puede esperarse nada trascendente del tercer trimestre (el actual), aunque las fuentes consultadas me dicen que podría ser mejor que el segundo. Ya se verá, pero lo que es seguro es que a partir de mediados de septiembre las marcas se la jugarán; supuestamente, Lenovo lanzaría una ofensiva en todos los frentes y HP se defenderá con uñas y dientes; la incógnita es si Asus podrá mantener la estrategia, aunque su ritmo de crecimiento no parece repetible. La desaparición de facto de Toshiba ya está asimilada.

Habrá que ver qué catálogo preparan las primeras marcas. De momento, la renovación de modelos de todas las marcas está frenada por dos circunstancias concurrentes. Una es la distorsión creada por la actualización gratuita de Windows 10, que no ha sido un incentivo para que las empresas se apresuraran a modernizar su parque de hardware; a partir de octubre, Microsoft no permitirá despachar máquinas con doble sistema operativo, lo que traerá consigo el eclipse de Windows 7. Por otro lado, en auxilio de Windows 10 llegará justo a tiempo la arquitectura Kaby Lake, de Intel, adelantada para aprovechar las cualidades del nuevo sistema operativo. Un saludo desde mi refugio veraniego (descanso relativo, como se puede ver) .

29Jul

No se puede pedir más concisión: «En el entorno actual, para acelerar la ejecución de su estrategia, la compañía, el consejo de administración ha decidido que es el momento de que un nuevo líder dirija la próxima fase del desarrollo de Ericsson». En estas 36 palabras estereotipadas, a Leif Johansson, chairman de Ericsson, Lei Johansson, se le ha escapado una dosis de hipocresía. Porque ha sido el consejo el que ha avalado la estrategia que ha ejecutado Hans Vestberg, destituído el lunes como CEO de la compañía sueca, puesto que ocupaba desde hace siete años y medio.

El relevo de Vestberg era un clamor en la prensa sueca desde hace meses, propulsado por grupos de accionistas que han visto caer una cuarta parte el valor de sus títulos desde enero. Johansson y el resto de los consejeros han cedido finalmente a las presiones, sin explicitar más ideas que otra ronda de reducción de costes ya propuesta por el CEO saliente. Tienen ahora por delante la búsqueda de un sucesor.

Vestberg ha caído porque no supo encontrar la fórmula de adaptación a un mercado en severo declive. O sólo encontró una, proceder a sucesivos recortes de plantilla, a la vez que buscaba nuevos negocios. Todo ha sido insuficiente. Las tendencias negativas se han intensificado – explicaba el todavía CEO en su última conferencia con analistas – con especial virulencia en los países que atraviesan una situación macroeconómica difícil, más un desorden cambiario que reduce su capacidad de invertir en infraestructura. De hecho, en diez de las once regiones en que está organizada, Ericsson ha visto retroceder sus ventas; sólo el sudeste asiático, donde se están reemplazando las redes 2G y 3G por 4G, arroja resultados positivos.

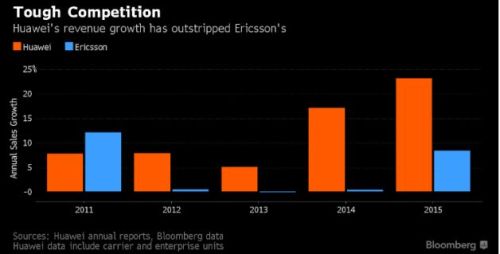

Pocos días antes de perder el puesto, Vestager anunciaba una bajada del del 11% en sus ventas y del 22% en su resultados operativo del segundo trimestre. Para más escarnio, el mismo día en que se anunciaba su destitución, Huawei informaba de un aumento del 40% en sus ventas de la primera mitad del año. Nokia, el otro competidor, en una situación muy diferente tras la fusión con Alcatel Lucent, presentará los suyos la semana próxima.

A efectos de comparación, no sé si valdrá como excusa la posición que tiene Huawei en China, donde la infraestructura de telecomunicaciones tiene recorrido. El gráfico siguiente ilustra el contraste. En el caso de Huawei excluye los ingresos obtenidos en sus ventas a empresas y a los consumidores, que no son comparables.

Con un cierto reduccionismo, el gran problema de Ericsson se podría resumir en que la infraestructura LTE-4G ha alcanzado un volumen de despliegue [más de 500 redes en 166 países, según el último informe de GSMA] madurez que reduce la demanda por parte de los operadores. Por su lado, la próxima generación 5G se encuentra todavía en fase de estandarización y pruebas piloto, que obligan a invertir pero no generará negocio hasta dentro de unos años.

Durante algún tiempo, directivos de Ericsson expresaban en privado su expectativa de que las complicaciones de la absorción de Alcatel Lucent tendrían a Nokia demasiado ocupada, y así se abrirían oportunidades de arrebatarle contratos. Si así ha sido, que no lo sé, no han llegado a tiempo para salvar la cabeza de Vestberg.

Cortásela ha sido la parte fácil del dilema al que se enfrentaba la compañía. Su sucesor tendrá que encajar el plan de negocio y su cartera de productos con el verdadero ciclo de inversión de los operadores, que ha dado varias vueltas en estos años. Supondría, por ejemplo, preguntarse por su capacidad en infraestructuras IP – cuya debilidad precipitó la búsqueda de un sorprendente acuerdo con Cisco – y en la virtualización, que parece ser el nuevo grito de batalla de los operadores (y de competidores con los que Ericsson no solía encontrarse).

A juzgar por el comunicado del consejo, este ratifica la orientación de abrir la compañía a otras fuentes de ingresos: 5G, IoT, cloud. Pues claro que sí: el CTO de Ericsson, Ulf Ewaldson, suele explicar muy pedagógicamente que la 5G será más un asunto de máquinas que de dispositivos móviles. Vale: entonces, una tarea del futuro CEO debería consistir en anticipar qué papel van a jugar los operadores, clientes de Ericsson, en los servicios a prestar sobre las nuevas infraestructuras. Porque es muy probable que interfieran otros competidores, con menos carga en la mochila, venidos de otros barrios.

En función de esto, habrá que redefinir su estrategia. IoT será sobre todo un mercado de servicios, con un fuerte componente de data analytics y, por tanto, mucha consultoría [se dice que Vestberg andaba a la caza de alguna compañía especializada]. Hay en ello un riesgo de que mucho del dinero que los clientes van a invertir en ese campo, no beneficien a Ericsson sino a empresas de TI, rivales sobrevenidos para ella.

Hace menos de dos años, Vestberg me hablaba con entusiasmo de la oportunidad que debía representar para Ericsson el auge de los servicios cloud, nuevo campo de interés para los operadores. Desde entonces, no se han visto rastros de tal negocio en las cuentas de la compañía. Más aún, hay razones para dudar de la capacidad de muchos operadores para ser prestatarios eficientes y rentables de esos servicios, tan ajenos a su experiencia.

La diversificación emprendida por Vestager ha tenido un punto importante en la adquisición de la división broadcast de Technicolor y la plataforma Mediaroom a Microsoft. Lo menos que puede decirse es que no ha alterado los problemas del negocio central de la compañía.

La única pista circulante sobre quién pudiera suceder a Hans Vestberg como CEO se cita el nombre de Anders Runevad, que ocupa el mismo puesto en la compañía energética Vestas desde 2013. Desde 1985, Runevad trabajó en Ericsson, y su última posición fue la presidencia de la región europea. Por cierto, ¿qué será de Vestberg ahora? De momento, en su condición de presidente del comité olímpico sueco, estará la semana que viene en la inauguración de los JJOO de Río. No está mal cuando te despiden.

27Jul

Como se esperaba, los accionistas de EMC han aprobado por una abrumadora mayoría del 98% la oferta de absorción presentada por Dell y sus aliados financieros el pasado octubre. Aún queda un pequeño obstáculo por salvar, la aprobación del regulador chino, con lo que la operación podrá cerrarse dentro del límite del 31 de octubre. No hace falta decir que es de extrema complejidad y la adquisición más cara en la historia del sector – superada sólo por los 32.000 millones que HP pagó por Compaq en 2001 – pero los 67.000 millones de dólares iniciales se han comprimido en unos 5.000 millones como consecuencia de la evolución de la cotización de VMware, en la que EMC tiene el 80%.

El artefacto financiero montado por Michael Dell a través de su holding familiar Denali es una obra de orfebrería, una combinación de acciones, cash y 49.000 millones de deuda. Dos fondos se han sumado a la aventura: SilverLake, que ya respaldó en su día la ´privatización` de Dell, y Temasek, de Singapur. Para cubrir su parte de la jugada, Dell ha tenido que renunciar a empresas que había comprado en años anteriores y que le costó integrar.

Los accionistas de EMC recibirán 24,05 dólares por acción más 0,111 por cada acción de VMware según una ecuación vinculada a la evolución de esta en bolsa. Ocurre que desde la presentación de la oferta, la acción de VMware ha caído, y esto motiva un ajuste del desembolso final: en octubre de 2015, cotizaba a 82,09 dólares, y la semana pasada – tras subir un 9% empujada por sus buenos resultados trimestrales – cerraba a 68 dólares. Puede subir todavía, porque VMware cumplirá la promesa de comprar 1.200 millones de sus propias acciones.

La junta extraordinaria de EMC fue precedida por la presentación de los resultados del segundo trimestre; por esta razón se omitió la habitual conferencia con analistas. Los ingresos, 6.017 millones, se han mantenido planos en la comparación interanual, aunque superiores a los del primer trimestre. Hace dos años, eran de 5.900 millones por trimestre, lo que atestigua que el estancamiento ha llegado a ser crónico. El beneficio neto ha sido de 581 millones, que se comparan favorablemente con los antecedentes, gracias a una intensa reducción de costes operativos y, cómo no, a las ganancias aportadas por VMware.

Aunque no hubo call con analistas, Joe Tucci, patriarca de EMC que dejará la compañía, ha destacado tres puntos relevantes del trimestre: 1) más del 100% de aumento en sus ingresos por venta de equipos all-flash, 2) tres dígitos de crecimiento de la filial Virtustream, su apuesta cloud y 3) un 40% más de ventas en el segmento de infraestructura convergente.

Aun así, EMC tiene por delante una delicada transición. No sólo por la integración de líneas de producto redundantes con los de Dell, sino por el infaltable recorte de plantilla y el baile de directivos. Un detalle tranquilizador es que David Goulden, actual número dos de EMC, encabezará la división de almacenamiento de la empresa conjunta, que se rebautizará como Dell Technologies. La suma de las dos organizaciones daría, teóricamente, más del 28% del mercado mundial de almacenamiento, que IDC estima en 37.000 millones de dólares.

Con ese perfil, y tras desprenderse de su división de software, la futura Dell Technologies será, esencialmente, una empresa de hardware, que debería acelerar su conversión a la figura de proveedor de infraestructura cloud en competencia directa con Hewlett-Packard Enterprise (HPE).

Por lo dicho más arriba, el foco de atención estaba puesto en VMware. Sus ingresos trimestrales han sorprendido: 1.693 millones de dólares de ingresos (11,3% de aumento) y 265 millones de beneficio neto (+54%). Se confirma así la tantas veces citada frase de Michael Dell, para quien VMware es «la joya de la corona» de EMC y, por consiguiente, la primera razón de su oferta de compra.

Durante mucho tiempo ha circulado la conjetura de una segregación de VMware, ahora tan absurda para Dell como lo fue antes para Tucci. Una absorción completa podría tener lógica dentro de un tiempo, pero ese 20% adicional tendría un coste hoy por hoy inviable. Lo que menos le conviene a Michael Dell es crear en el nuevo perímetro de su imperio más fricción que la inevitable.

Pat Gelsinger, CEO de VMware, ratificó que las operaciones no sufrirán ninguna perturbación durante el tiempo que a EMC y Dell les lleve consumar el matrimonio. Reiteró el pronóstico de que la absorción de su accionista de control acelerará los ingresos en un millar de millones adicionales cada año. Mientras llega el momento, la previsión para este año fiscal 2016 es de 7.000 millones de dólares de ingresos (+4,5%).

La «joya de la corona» tiene muchas cartas que jugar, y los resultados del segundo trimestre han sido reveladores. En primer lugar, se observa que las ventas de licencias – básicamente de vSphere – han crecido sólo el 1%, (644 millones), con lo que se certifica que la virtualización ya representa menos del 50% de los ingresos totales, mientras las iniciativas recientes, etiquetadas como software-defined data center, han cruzado el ecuador. En particular, puede decirse de NSX y VSAN, que Gelsinger calificó como «rock stars» del trimestre.

De NSX dijo Gelsinger que en seis meses ha pasado de 1.200 a 1.700 clientes, mientras que VSAN ya tiene 5.000, de los que 1.500 se han incorporado en 2016. «Estamos cabalgando una ola de adopción por parte de empresas que no suelen ser de las primeras en seguir la novedad; es un buen síntoma», advirtió. En otras compañías del sector, los nuevos productos tienden a canibalizar negocios anteriores; no parece que sea el caso de VMware, que está llevando bien la decadencia de su oferta tradicional.

Para el mes próximo, cuando se celebre la conferencia VMworld en Las Vegas [la edición europea volverá a Barcelona a mediados de octubre], Gelsinger prometió un salto cualitativo, una iniciativa para asaltar el emergente mercado de multicloud: «ofreceremos conectividad y seguridad sin parangón, con visibilidad a través de múltiples recursos TI con independencia de que se apoyen o no en la infraestructura de VMware».

Otra noticia reciente de VMware tiene que ver con la constatación de que su futuro está ligado al open source, tras disfrutar durante tantos años de su tecnología ´propietaria`. A ese efecto, ha reclutado a Dirk Hohndel con el cargo de Chief Open Source Officer. Es un fichaje interesante: durante 15 años, Hohndel ha trabajado en Intel como responsable de proyectos Linux y tecnologías open source. VMware no puede permitirse ignorar la sombra de amenaza que los contenedores como Docker y otros proyectan sobre su base instalada.

Precio es lo que pagas, valor es lo que compras

El titular es una máxima que se atribuye a Warren Buffett, celebrado como un oráculo por quienes se dedican al azaroso oficio de invertir. No consta que Mayasoshi Son, fundador de Softbank, se guiara por el llamado ´Buffett way` cuando accedió a pagar 24.300 millones de libras por ARM Holdings, cuya facturación en 2015 fue de 1.150 millones que generaron 340 millones de beneficio neto. Con estas proporciones, el retorno de la inversión se antoja lejano, por lo que la reacción inmediata de los analistas ha sido, en resumen, que «a menos que Son sepa algo que ignoramos», el precio es muy superior al valor que pretende comprar. En consecuencia, la acción de ARM subió y la de Softbank bajó. Leer más

22Jul

En una entrevista reciente, Nikesh Arora, quien durante dos años disfrutó del estatus de sucesor declarado de Mayasoshi Son, fundador y principal accionista de Softbank, dejó caer una intencionada descripción de quien lo contrató para, finalmente, decidir que ya no lo necesitaba: «es un hombre – dijo Arora – de entusiasmos desbordantes; trabajar a su lado te impulsa con frecuencia a moderar esa tendencia natural en él».

24.000 millones de libras, 32.000 millones de dólares, 3,2 billones de yenes o 29.000 millones de euros. Cuéntenlo como quieran, la compra de la empresa británica ARM por la japonesa Softbank es una operación de enormes proporciones. Desde luego, más que su mayor adquisición hasta la fecha, el 80% del operador estadounidense Sprint, por el que Softbank pagó 21.000 millones hace cuatro años. Habría otras formas de medir su magnitud: el precio pactado no sólo equivale a una prima del 43% sobre la cotización de ARM el viernes pasado, sino que multiplica por 70 su beneficio antes de impuestos en 2015.

A los inversores de la bolsa de Tokio, que se enteraron de la noticia en lunes festivo, no les ha hecho gracia la maniobra de Mayasoshi Son. Probablemente esperaban que las plusvalías obtenidas gracias a las desinversiones recientes se aparcarían para respaldar la postergada fusión de Sprint con T-Mobile, filial de Deutsche Telekom en Estados Unidos. Los accionistas de Sofbank llevan años esperando que Sprint llegue a ser rentable, y tienden a pensar que es una cuestión de escala.

El episodio invita a una sucinta valoración del capitalismo japonés. En un tejido empresarial dominado por directivos que han hecho toda su carrera en la misma empresa, y que prácticamente no poseen acciones de esta, Mayasoshi Son viene a ser un tipo peculiar: controla el 19,2% de Softbank, lo que le permite hacer y deshacer a espaldas de los accionistas, que no tienen otro modo de quejarse que provocar una bajada de la cotización. Es lo que han hecho esta semana: las acciones cayeron inmediatamente un 10%, pero como advertía Arora, el entusiasmo de Son no aflojará.

A pesar de los 18.000 millones de dólares ingresados últimamente por la venta de su participación en Alibaba y de dos compañías de videojuegos traspasadas a la china Tencent, la deuda de Softbank supera los 100.000 millones de dólares; para pagar en efectivo las 17 libras por cada acción de ARM, ha firmado un crédito puente con el banco Mitsui. Lo que viene a confirmar que las finanzas de Softbank no estarían como para acometer otro intento de fusionar Sprint con T-Moble [esto, suponiendo que la próxima administración en Washington autorice esta vez la unión del tercero y el cuarto operador móvil]. O quizá sí, porque también podría obtener una buena cantidad si cediera Yahoo Japan, ahora que Yahoo está en venta, y siempre que a quien venza en la puja le interese fusionarlas.

La compra de ARM representa un viraje estratégico audaz, por lo que ha despertado escepticismo como primera reacción. No hay redundancia entre las dos empresas, y sería muy difícil rastrear sinergias: Softbank no es un competidor ni tampoco un cliente de la empresa británica; sus actividades se focalizan en otros eslabones de la cadena de valor. Pese a lo que puede sugerir su nombre – resabio de los años 80, cuando fue el primer distribuidor de Microsoft en Japón – Softbank es un holding cuyo eje son los servicios al usuario final, y precisamente por esto sorprende que decida comprar una empresa de semiconductores.

Pero no una empresa de semiconductores como otras: los procesadores fabricados con base en sus licencias equipan el 95% de los smartphones que se venden en el mundo; desde este punto de vista, puede decirse que la boutique tecnológica con sede en las afueras de Cambridge no tiene competencia, sólo un enemigo acérrimo: Intel.

Son se ha comprometido a mantener la independencia de ARM, que dejará de cotizar en bolsa para consolidar el balance de Softbank. Supuestamente, la estrategia que parece tener en mente – cada vez que habla, menciona Internet de las Cosas e Inteligencia Artificial – sería más fácil de ejecutar al margen de presiones bursátiles, pero al mismo tiempo se le haría arduo inyectar recursos de Softbank a espaldas de los accionistas.

Otro compromiso público promete «al menos duplicar» el personal de ARM en Reino Unido. Dadas las circunstancias, parece más un gesto político. Theresa May, que acaba de estrenarse como primera ministra, había declarado que se opondría a que capitales extranjeros aprovechen la incertidumbre creada por el Brexit y la debilidad de la libra para tomar por asalto empresas británicas; muy pronto ha tenido May que dar 48 horas después la bienvenida a Softbank como una muestra de confianza en la economía británica.

Ni una cosa ni la otra: ARM sólo recauda el 1% de sus ingresos en el país donde se domicilia, y sólo el 3% en Europa; sus negocios los hace esencialmente en Asia y, menos, en Estados Unidos. Esto explica que en los días siguientes al referendo fuera la única del índice FTE100 cuya cotización subió. Para Softbank, la debilidad de la libra ha abaratado el coste en yenes, un 30% menos de lo que hubiera debido pagar hace un año. Por otro lado, ARM es una empresa saneada, prácticamente sin deudas, lo que a la postre daría a Softbank un mejor perfil patrimonial.

Adoptando un lenguaje de «visionario» más propio de los multimillonarios de California que de un empresario nipón, Mayasoshi Son ha dejado entrever que no compra ARM por lo que ésta hace hoy sino por lo que puede representar mañana en la economía digital, cuya característica será la conectividad de todo lo que se mueve.

Algo así como la mitad de los ingresos de ARM proceden de la venta de licencias por su tecnología de procesadores para smartphones, pero sus resultados recientes confirman que ese modelo de negocio ha entrado en una fase de saturación. Sus accionistas, acomodados a la bonanza de muchos años, quizá se resistirán a financiar las inversiones que exigirá la siguiente fase.

La peculiar neutralidad de ARM en el mercado se semiconductores haría inimaginable que uno de sus clientes – Samsung, por ejemplo – presentara una oferta que socavaría el fundamento de su modelo de negocio. Tampoco sería viable una fantasiosa oferta de Intel. La de Softbank ha sido una bendición para Simon Segars, CEO de ARM, con propensión a recomendar la venta; en la silla de enfrente, Mayasoshi Son venía dispuesto a pagar 32.000 millones de dólares por una empresa que en 2015 facturó 1.469 millones. Todo ha ocurrido muy rápido, en menos de dos semanas.

Hasta aquí, he tratado de dar una visión de la operación desde la óptica de Softbank. Dejo para el próximo martes – el lunes será festivo en España – la crónica sobre lo que implica para ARM y para el resto de la industria. Que no es poco.

El mercado de PC, víctima de la distorsión

Con alivio se puede decir que la demanda mundial de PC ha frenado su caída: los 62,4 millones de unidades despachadas durante el segundo trimestre, según IDC, representan un descenso del 4,5%, un dato sin duda mejor que el pronóstico de -7,4% de la misma consultora. La mejora global no habría sido posible sin la contribución del mercado estadounidense, que cerró el período con un 4,9% de incremento. Pero, en una visión de conjunto, para llegar a estos resultados la industria y el canal de distribución han soportado desde enero un ajuste de inventarios que es una de las varias distorsiones que condicionan la mirada estadística pero dan pie a la esperanza sobre la segunda mitad de 2016. Leer más

19Jul

Con tantas noticias que digerir, lo de menos sería que se nos pasara una: el reconocimiento por Microsoft de que Windows 10 no podrá cumplir el objetivo de alcanzar los 1.000 millones de usuarios en 2018. A decir verdad, esa promesa era innecesaria, un fútil ejercicio de marketing que no influiría para nada en el ánimo de los usuarios, a los que la estadística les trae sin cuidado. Con buen criterio, no se ha dicho cuándo se alcanzaría esa meta, a menos que algo tenga que añadir Satya Nadella en la presentación de los resultados trimestrales, hoy mismo.

Aunque el aparato de propaganda de Microsoft pregona que Windows 10 es el sistema operativo que más rápidamente ha sido adoptado por los usuarios, una simple lectura de las cifras de IDC relativiza la afirmación. Desde julio de 2015, cuando se empezó a comercializar Windows 10, se han vendido 265 millones de PC en todo el mundo, y si se descuentan los casi 20 millones de Mac, los restantes 245 millones estarían equipados con Windows (no todos necesariamente W10). Echando cuentas, significaría que sólo 104 millones de usuarios no se han sentido motivados para actualizar gratuitamente su versión anterior de Windows.

Otra fuente, el sitio netmarketshare.com ha calculado que hasta junio de 2016 Windows 7 estaba instalado en el 49% del parque global de PC, es decir unos 735 millones de unidades. Dicho de otro modo, la conformidad con Windows 7 actuaría como freno para la renovación del sistema operativo, a la vez que la industria reprocha a Microsoft que la promoción gratuita de Windows 10 frena la renovación del hardware. A menos que decida anticipar la muerte de Windows 7, podría reproducirse lo ocurrido con Window XP. Perdonen la inmodestia, pero si yo fuera analista, en la conferencia de esta tarde pediría a Nadella alguna precisión sobre la hoja de ruta de Windows.

El verdadero problema no es buscar una cifra mágica de parque instalado que reemplace la de 1.000 millones. El verdadero problema es que el uso de Windows está sufriendo una mutación. Lenta, pero visible. Citando otra vez a netmarketshare.com: la cuota de mercado de todas las variantes de Windows era del 95% en enero de 2009 – el primer año de vida de W7 – y en enero de 2016 había bajado al 91%. Una diferencia del 0,57% en siete años no es preocupante. Más aún: podría corregirse al alza si, finalmente, Microsoft cumple la promesa de convergencia con la que lanzó Windows 10: un ´único` sistema operativo para desktop, portátiles, convertibles, tabletas y smartphones. Del concepto Continuum nada se ha sabido desde entonces, con excepción del ´tres en uno` mostrado por HP en febrero y que estos días sale a la venta en España.

Miientras Terry Myerson hacía aquellas promesas [véase la entrevista con este blog] la presencia de Windows en el mercado de smartphones seguía por los suelos, y al final Microsoft optó por la eliminación drástica de todos los Lumia. Lo que significa que Windows ha quedado marginado de la dirección que lleva el mercado. En 2009 [el iPhone llevaba dos años vendiéndose], había en manos de los usuarios del mundo unos 2.000 millones de dispositivos de todas las categorías, la mitad equipados con Windows. Siete años después, el número de dispositivos Windows es el mismo, pero el total ha pasado a ser de 3.000 millones.

Nunca he compartido la prédica sobre la muerte del PC, pero las cifras anteriores me llevan a concluir que Microsoft necesita urgentemente un modo de reinsertarse en el mercado de los smartphones. Al parecer, la mejor idea que ha tenido el equipo de Myerson es sacar al mercado un Surface Phone, que sería un smartphone premium, supuestamente rompedor, diseñado por Microsoft y emparentado con la tableta convertible Surface Pro.

En contra de este plan jugaría el cada vez menor crecimiento de la demanda de smartphones. A favor, la gran mejora de los procesadores, que preanuncia un nuevo ciclo en la categoría. Si este es realmente el plan, resulta difícil entender por qué, tras decretar el colapso de los Lumia, Microsoft avisa de que el Surface Phone no saldrá al mercado hasta la primera mitad del año próximo. No falta quien aventura una explicación: se trataría de esperar a que Intel – que recientemente discontinuó los procesadores Atom para móviles – vuelva a las andadas con nuevos chips fabricados con tecnología de 10 nanómetros. Suena bien como hipótesis: al fin y al cabo una reedición de la alianza Wintel tendría sentido en un mercado que ambos socios han perdido.

18Jul

Este viernes, al recoger el diario del día, la noticia de portada en la edición de papel era la «irresistible» (sic) adicción a Pokémon Go. A esa horas, ya había leído en la edición digital del mismo diario la primera crónica del tremendo atentado de Niza. Un contraste brutal entre la cruda realidad, que no necesita lente de aumento para ser terrible, y la falsa realidad – llamada aumentada o virtual – otra superchería de la era de Internet.

Claro que no pretendo poner en el mismo plano el infantilismo de los buscadores de ´pokeparadas` con la insensata locura del terrorista. Entre otras cosas, aquéllos se aburrirán pronto y pasarán a otra tontería, pero el terrorismo nos perseguirá por mucho tiempo. Sociólogos y psicólogos andan interpretando la adicción ¿irresistible? a las criaturas virtuales; en lo que es mi terreno, me van a permitir unos apuntes más coherentes con la naturaleza económica de este newsletter.

No sé yo cuántos millones de individuos se han precipitado a descargar Pokémon Go, un juego integrado en el mundo real, basado en unos personajes creados en 1995 y luego caídos en el olvido. Ha sido una auténtica avalancha de usuarios sobre las tiendas de apps para móviles iOS y Android, una locura colectiva que a los escépticos nos recuerda la vida efímera de SecondLife, cuyo anzuelo picaron celebridades varias, o la estrella fugaz de Farmville, aquel juego que hizo pensar al fundador de Zynga que podría escapar de la tutela inicial de Facebook.

Puede decirse, a esta altura del partido, que la tecnología de realidad aumentada [que inserta objetos virtuales en el entorno real del usuario] le ha metido un gol a la realidad virtual [que traslada visualmente al usuario a un mundo creado artificialmente], moda desatada por Facebook el pasado febrero con la complicidad de Samsung.

A priori, encuentro dos posibles explicaciones: a) la AR sólo requiere descargar una aplicación gratuita a un dispositivo móvil que el usuario ya lleva encima; la VR, en cambio, necesita un hardware específico para la inmersión subjetiva del usuario, y b) la AR es particularmente propicia para una experiencia lúdica directa; la VR requiere el desarrollo de contenidos ad hoc que – según los neurólogos, sólo son soportables unos minutos. Resumo: la AR puede ser divertida, mientras la VR tiende a ser alucinógena. Fútiles aunque al parecer «irresistibles».

En mi opinión, una y otra llevan infaliblemente al hartazgo. Lo que no impide que puedan reproducirse. Entretanto, y esto es lo que importa, permiten a la industria alimentar la ilusión de que ha dado con una «cuarta ola» de crecimiento del mercado, que combinaría las virtudes de las tres anteriores (PC, Internet, smartphones). Desde este punto de vista, AR/VR estarían en el arranque de esa supuesta cuarta ola del ciclo de adopción.

En la práctica, esta moda añadirá funciones superfluas a un dispositivo ya sobrecargado como el smartphone [salvando las distancias, lo mismo pasó con la 3D en la televisión] sin añadirle valor intrínseco. Analistas de los que me fío (aunque no mucho) han calculado que el mercado AR/VR alcanzaría su punto de inflexión en 2018, para decaer rápidamente después; ninguno se atreve a dar cifras, lo que ya es síntoma de frívola provisionalidad.

En todo caso, tomemos nota de que la fiebre es alta por el momento. En los últimos doce meses se contabilizan inversiones de capital por unos 2.000 millones de dólares en proyectos de AR/VR. Este monto no incluye los desembolsos de Facebook (Oculus Rift), Microsoft (HoloLens) y HTC (Vive), pero sí los millones que Google ha dedicado a Magic Leap, startup especializada en el desarrollo de contenidos virtuales, y a Niantic, que está tras el boom de Pokémon Go.

El papel de Google es interesante, porque de sus entrañas nació Niantic, la empresa que se ha aliado con Nintendo para este lanzamiento sensacional. La startup fue creada por John Henkes, miembro del equipo original de Google Earth, pero empezó a volar por su cuenta en octubre de 2015 con el consentimiento y el apoyo financiero del holding Alphabet.

Según la página web de Niantic, Ingress – su primer producto – llegó a registrar 14 millones de descargas: «nuestro sistema utiliza técnicas de búsqueda geoespacial en tiempo real y de indexación para procesar 200 millones de acciones por día, que permiten al usuario interactuar con objetos reales y virtuales en el mundo físico». Con estas premisas, la combinación de GPS y cloud va a estimular la insana costumbre de mantener activada permanentemente la función que permite localizar el paradero del usuario, lo que podría facilitar nuevas fórmulas de publicidad de proximidad. O eso dicen los gurús de andar por casa.

La tecnología de Niantic ha facilitado la explosión de Pokémon Go, y ha servido de rampa para que Nintendo volviera desde la irrelevancia en la que había caído, superada por Sony y Microsoft en el mercado de videojuegos. En pocos días desde el lanzamiento, sus acciones han dado un salto espectacular, pese a que nadie es capaz de describir qué modelo de negocio persigue ni cómo se reparte el dinero con la startup de Henkes.

Lo que sí se sabe, porque salta a la vista, es que la fiebre de la AR no sería posible sin la elasticidad que permite Google Cloud Platform. No sin sufrir perturbaciones, según informa Datacenter Dynamics. La sobrecarga de la nube de Google y los cortes de conexión han estado entre los motivos por los que Niantic ha tenido que contener el alcance geográfico de su experimento. Curiosamente, Werner Vogels, CTO de Amazon Web Services, ha publicado un tuit en el que invita a «nuestros queridos amigos de Niantic» a ponerse en contacto con él si AWS pudiera ser de ayuda para ampliar su capacidad. Visiblemente, Vogels no olvida que Google le robó este año el contrato para alojar Snapchat.

La invitación seguramente caerá en saco roto, porque Pokémon Go tiene otra dependencia de la infraestructura de Google para recoger los datos de los usuarios: las cuentas de estos, su localización y sus movimientos. Si, como se predica, este fenómeno llegara a convertirse en una fuente de publicidad, el beneficiario no sería otro que Alphabet.

Me queda por tratar otro asunto. Pokémon Go también puede verse como un test de cómo una aplicación pequeña puede comprometer el rendimiento de la infraestructura que la soporta. Siempre atento a la jugada, el amigo Mario me ha hecho llegar un análisis de Procera Networks [desconocida para mí, empresa especializada en soluciones para la congestión de las redes de datos]. Se refiere al tráfico que estas criaturas virtuales han generado en la red de «un operador europeo de tamaño medio» al que no identifica: en sólo tres horas, el 7% de sus 2 millones de usuarios. Lo llamativo es que las sesiones han usado una fracción muy pequeña del ancho de banda si se las compara con Facebook o Spotify, pero el alto número de usuarios simultàneos ha provocado un «descenso dramático del rendimiento de su red».

El ancho de banda – explican los autores del análisis – es sólo uno de los parámetros a considerar: una pequeña pieza de software, como es el caso, puede generar un gran número de sesiones que activan otros parámetros vitales: señalización, carga, análisis y seguridad perturbadoras para el equilibrio de la red. Un argumento que, no sin fundamento, podría añadirse a los términos en los que ahora mismo está planteada la discusión recurrente sobre la neutralidad de las redes.

Creo haber entendido que fenómenos como Pokémon Go – y los que vendrán tras él – obligan a sobredimensionar las infraestructuras de los operadores, mientras los ingresos que su uso intensivo podría generar (si es que los genera, que está por verse) no redundarán en los resultados de esos operadores. Este asunto lo dejaré para otro día.

13Jul

Kevin Turner, último vestigio de la era Ballmer en la cúspide de Microsoft, deja la compañía; el anuncio se ha hecho 48 horas antes del comienzo en Toronto de la Worldwide Partner Conference (WWPC) evento que cada año era su momento estelar. Notoriamente, Turner no ha sido precisamente popular dentro de Microsoft: como prueba, el aluvión de mensajes (anónimos, casi todos) de alborozo en los chats que dan testimonio del ambiente que se respira en el campus de Redmond.

Llegó a Microsoft en 2005, procedente de Walmart – posiblemente la empresa estadounidense con peor reputación en relaciones laborales – donde hizo carrera hasta dirigir el departamento de sistemas. Casi de inmediato, Importó de Walmart el sistema de scoring que aplicó concienzudamente para mantener a la tropa de Microsoft en permanente estado de revista.

En su nuevo empleo, fue investido como chief operating officer, ejecutor de la estrategia de ventas diseñada por Ballmer, que cinco años antes había sido promovido a CEO. Aunque este sobrellevaba una imagen pública mejorable, era reverenciado internamente; por su lado, Turner asumió con naturalidad el papel de malo de la película, y se encargó de imponer disciplina. A la postre, como máximo responsable del negocio, ha sido el artífice de los resultados durante estos años.

Su responsabilidad, que inicialmente abarcaba las ventas y el marketing, se extendió a la relación con los partners, las funciones de soporte y la política de licencias de productos. Durante 11 años fue de hecho el número dos de la compañía, pero cuando a mediados de 2014 Ballmer anunció su retirada, el consejo no lo consideró como una alternativa real. El elegido resultó ser Satya Nadella, que pese a las diferencias de carácter lo mantuvo en el puesto otro año y medio.

KT, como se le conocía internamente, era un ejecutivo de la vieja escuela, con dificultades para entender que el negocio de Microsoft debía transformarse para sobrevivir. Al alimón con Ballmer defendió a capa y espada, contra toda evidencia, que Windows Vista era el mejor sistema operativo en la historia de la compañía. Repetía su guión una y otra vez cuando le tocaba salir a escena: 1) machacar a los competidores, 2) motivar a los vendedores y 3) alinear a los partners; estaba genuinamente convencido de que con estos componentes aseguraría la pervivencia de un modelo de negocio siempre atado a los ciclos de actualización del software, el gran invento de la casa.

De modo que Linux y open source eran para él heterónimos de Belcebú, con el que no había que transigir. Por supuesto, no fue un creyente del cloud, la devoción de Nadella. La gran obsesión de KT fue Google: se recuerda que en la WWPC de 2014 creyó encender los ánimos de la audiencia con este grito de combate: «no vamos a permitir que esos tíos coman de nuestro plato».

Nadella, sólo tres años más joven, representa otra visión del mundo y de cómo funcionan las empresas. Es tan competitivo como el que más, pero ha sabido reconciliarse con los adversarios a los que Turner no podía menos que aborrecer. Cuidando de no romper la vajilla de la casa Gates, Nadella se ha distanciado de la línea Ballmer/Turner.

Siempre hay motivos para temer que Microsoft anuncie próximamente otro recorte de plantilla, pero esto no tendría que ver con el anuncio de esta semana. La caída de Turner, esperada, ha sido en solitario.

El puesto de COO desaparece con la salida de Kevin Turner, y sus responsabilidades serán repartidas entre cinco altos directivos, entre los que a priori no parece posible establecer un orden de prelación, si no fuera porque Jean-Philippe Courtois – antiguo responsable de Microsoft Europa – será vicepresidente a cargo de las ventas globales y con esos galones se incorpora al comité ejecutivo.

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons