Aún con la resaca de la multitudinaria (y festiva) conferencia Dreamforce de octubre en San Francisco, dos anuncios sucesivos han sobresaltado internamente a Salesforce. El primero, la inesperada dimisión de Bret Taylor, quien desde noviembre de 2021 compartía con el fundador, Marc Benioff, la condición de CEO de la compañía. Días después comunicaba su marcha Stewart Butterfield, célebre por haber convencido a Benioff de que su empresa Slack merecía el extraordinario precio de 27.700 millones de dólares. Las primeras reacciones apuntaban a una suerte de maleficio o a los problemas de Benioff para retener directivos a quienes previamente ha hecho multimillonarios.

Taylor permanecerá en la compañía hasta finales de enero, para cerrar el año fiscal, pero participó de una conferencia con analistas que envolvió los resultados del tercer trimestre en un empalagoso sentimentalismo: estaba muy contento en su puesto, explicó, pero se muere de ganas de volver a sus raíces de emprendedor; Benioff le prometió que las puertas de Salesforce seguirán abiertas para él.

La cotización de la compañía cayó inmediatamente más de un 10% y cuatro días después, cuando Butterfield dio la puntilla, descendería otro 7,4%. Desde entonces, la acción se ha recuperado algo, pero ayer cotizaba al 61% de su precio de hace doce meses.

Naturalmente, habrá otras fugas de directivos; uno que se irá sin hacer ruido será Gavin Patterson, fichado por Benioff como jefe de estrategia pero que no llegó a congeniar con Taylor.

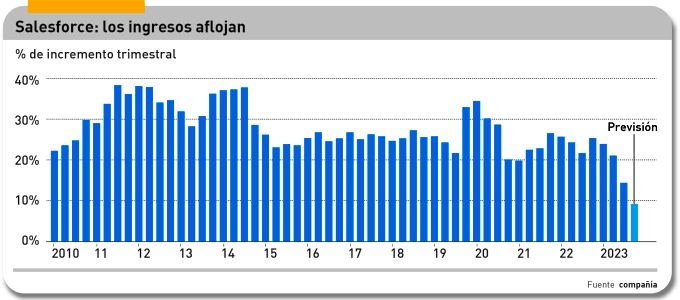

Los resultados del tercer trimestre merecen ser calificados de extraños, por el aumento del 14% en los ingresos totales: 7.840 millones de dólares. Casi cualquier otra empresa firmaría con gusto ese porcentaje, pero para Salesforce – acostumbrada a crecer por encima del 20% y hasta del 35% en 2020 – esta es una desaceleración inquietante para los inversores.

¿Qué tendencias reflejan los resultados publicados? Las tres nubes en que se clasifica la oferta de Salesforce (Sales Cloud, Service Cloud y Marketing and Commerce) crecieron un 12%. Tableau, especialista en visuaización de datos que Benioff describiera como “la mejor y más exitosa adquisición en toda la industria de software”, ha crecido el 8%, una frustración que ha precipitado la salida del CEO Mark Nelson y del CTO, Steven Tann.

Según el COO, Brian Millhan, las soluciones de Salesforce que más están sufriendo la coyuntura son las de Marketing Cloud porque los clientes han pisado el freno tras el gasto expansivo provocado por la pandemia. Como compensación, ve una demanda ascendente en las soluciones verticales: siete de las trece que pueblan su oferta han visto aumentar su ratio ARR (Annual Recurring Revenue) en más de un 50%.

Hay cierta confusión acerca de los ingresos generados por Slack, que la compañía no desglosa. Según la CFO, Amy Weaver, “es un negocio que ha crecido un 46% y con una tasa de retención de porcentajes insólitos”. Los informes de analistas lo ven más negro. Ahí puede estar el origen de desacuerdos en la cúpula de compañía que no se han explicitado.

El software de colaboración tuvo un gran protagonismo en los meses de pandemia y teletrabajo y la adquisición de Slack pudo parecer una buena idea, pero el rumboso precio acordado – 29 veces sus ingresos futuros –va a lastrar durante bastante tiempo las cuentas de Salesforce.

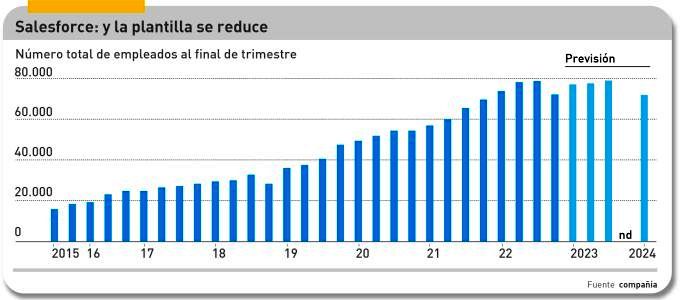

Marc Benioff solía presumir de tener su personal “libro de jugadas” para resolver situaciones de crisis. Nadie conoce el contenido del manual, si es que existe, pero la primera medida que ha tomado el CEO es clásica: enviar un mail a todo el personal en el que anticipa que Salesforce prescindirá “en las próximas semanas” de un 10% de su plantilla.

Algo así era previsible. Estrictamente no es tan tremendo, habida cuenta del ritmo de contratación de los últimos años. Llevada en volandas por sus adquisiciones y la necesidad de responder a la pandemia, la plantilla de Salesforce creció un 32% entre octubre de 2021 y octubre de 2022, situándose al final del tercer trimestre en 73.500 empleados. Los despidos serán algo más de 7.000.

La iniciativa tiene el inconfundible sello del fondo de cobertura Starboard, que, en 2022 adquirió un paquete de acciones e inmediatamente, pregonó su mensaje: “no podemos compartir la política de Salesforce en relación con sus márgenes operativos”. En boca de Jeffrey Smith, el temido fundador de Starboard, la comparación con Microsoft y Oracle, habrá sentado mal a Benioff: estos dos adversarios manejan márgenes muy superiores de beneficio operativo. Es muy probable que la opinión de Smith haya pesado más que el manual de crisis del CEO: al fin y al cabo, este sólo controla el 2,3% de la compañía que fundara en 1999.

Echando cuentas, el total de gastos operativos en los nueve meses del año fiscal 2022 ha sumado 16.000 millones que, comparados con igual período de 2021, aumentaron un 19,4% mientras el capítulo del coste de ingresos lo hacía un 26% [en ambos casos, muy por encima del 14% de crecimiento de la facturación].

Por segunda vez, Marc Benioff ha tenido que renunciar a la intención de apoyarse en un co-CEO [Keith Block le duró año y medio, hasta febrero de 2020]. Vigilado por un inversor conocido por su activismo, avizora un año fiscal 2024 que no será un camino de rosas.