Bancos encadenados, en buena compañía

Hubo dudas al principio: algún entusiasta había propagado la idea de que blockchain podría ser un mecanismo ´libertario` para cortocircuitar el papel de los bancos en la economía. Los bancos han llegado a la conclusión opuesta: sólo ellos pueden sacar buen partido a la tecnología de registros compartidos DLT (distributed ledgers). Para empezar, DLT suena mejor que blockchain. Guardando prudente distancia con las criptomonedas, los bandos de todo el mundo están adoptando esa tecnología subyacente, que puede darles un plus de eficiencia, a condición de ser ellos quienes estén al mando, en vez de aventureros digitales o advenedizos financieros. Se han decantado por la creación de consorcios. Leer más

La industria los prefiere premium

Computex ha vuelto por sus fueros este año como ´la` feria de referencia que marca la tendencia en componentes para ordenadores, en un momento crucial de este mercado. Se observa una inclinación de los fabricantes de PC hacia la gama premium: equipos de sobremesa cuya potencia elevará sus prestaciones. Apenas ha habido novedades en los segmentos medio y bajo, pese a ser muy demandados por los consumidores. El esfuerzo industrial – y por consiguiente el de marketing – está visiblemente condicionado, más que nunca, por la rentabilidad sin concesiones. La batalla por ganar cuota de mercado ya no es relevante: importa más el margen de beneficio. Otra lección aprendida. Leer más

Un evangelista del «comercio contextual»

Harper Reed fundó su segunda startup, Modest, al poco de la reelección en 2012 de Barack Obama, de cuya campaña había sido CTO (chief technology officer). Reconoce entre risas que su objetivo no era precisamente modesto: «definir y encauzar el futuro del comercio electrónico». Dos años después, su empresa fue adquirida por Braintree, subsidiaria de PayPal que se ocupa de la plataforma que ayuda a los minoristas a vender sus productos a través de páginas web propias y de las redes sociales, lo que en la práctica busca contrarrestar la omnipotencia de Amazon. En el organigrama actual de PayPal, Harper Reed ocupa un puesto heterodoxo: emprendedor residente. Leer más

5Jun

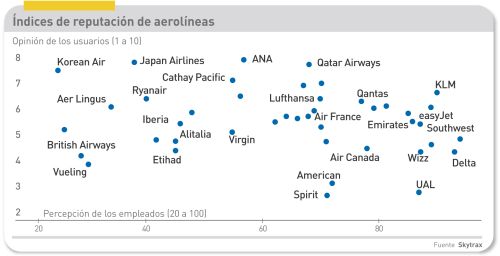

Poco a poco y parcialmente, se van desvelando detalles de las causas del monumental colapso de los sistemas informáticos de British Airways. El sábado, siete días después de los hechos, se conoció oficiosamente una explicación atribuída a Bill Francis, IT Head de International Airlines Group (IAG), holding que es propietario de las aerolíneas British Airways, Iberia y Vueling] En el documento [filtrado a la prensa, pero no publicado por IAG, Francis confirma la versión inicial: «un problema de suministro eléctrico a uno de nuestros centros de datos en Reino Unido, provocó una pérdida absoluta de potencia, superando las capacidades de los sistemas de backup y de sus baterías. Esto, a su vez, impidió que funcionaran los planes de contingencia que en una emergencia controlan la migración a otras instalaciones […] Después de varios minutos de caída, el suministro se reanudó de manera incontrolada, sobrecarga excepcional que causó daños físicos a una parte de nuestra infraestuctura de TI y exacerbó el problema».

Es una explicación insatisfactoria para quienes saben de back-up y disaster recovery. Todos los sistemas están expuestos de tanto en tanto a caídas severas, pero la inteligencia de las organizaciones consiste en tener planes para restaurar el servicio en un punto establecido de back-up. Una teoría a propósito del caos de BA sugiere que al reanudarse el suministro, los sistemas no estaban debidamente sincronizados.

Decenas de millones de mensajes transitan por las redes de BA cada día, a través de unos 200 sistemas específicos para cada elemento operativo. La empresa israelí Continuity Software – su nombre me evita explicar a qué se dedica – ha comentado que los sistemas de TI de las compañías aéreas «son tan complejos que lo normal es desplegar numerosas capas de protección que duplican cada componente y cada servidor […]». Lo extraño en este caso es que todas las capas se derrumbaran simultáneamente.

La industria del transporte aéreo es, posiblemente precedida sólo por la financiera, la que más invierte en TI. Al parecer, British Airways no ha sido tacaña en sus inversiones, y concretamente hace tres años reemplazó todos sus sistemas UPS para suministrar una alta capacidad de respuesta a emergencias eléctricas. Al mismo tiempo, parece haber querido forzar su ROI por la vía del ahorro de costes, una concepción estrecha de la «transformación digital» que, por lo visto, ha sido fatal.

Al menos, el texto de Francis sirve para desmentir el argumento sindical según el cual el origen del desastre estaría en la eliminación de varios cientos de puestos de trabajo en los dos datacenter adyacentes a Heathrow para contratar sus tareas al contratista indio Tata Consulting. Desmiente a medias, porque en noviembre pasado Francis presumió en una conferencia sectorial de haber rebajado sustancialmente los costes operativos del departamento a su cargo.

Si Francis ha creído en algún momento que con esta explicaciòn calmaría la controversia, ha caído en el mismo error que Alex Cruz, CEO de British Airways. El problema tiene muchas dimensiones, y una de ellas – como tienen bien estudiado los especialistas en comunicación de crisis – es el pésimo manejo de la situación por Cruz. Engañado por sus lecturas acerca del poder de persuasión de las redes sociales, Cruz diseminó en estas unos vídeos [que inmediatamente fueron tomados a chufla] de disculpa, a la vez que internamente instruía al personal de tierra a abstenerse de todo comentario ´en vivo´ con los angustiados pasajeros. En cambio, BA habilitó una línea telefónica premium [tarifa: 62 peniques por minuto ] que sólo conseguía encender los ánimos.

El «daño reputacional» (sic) está consumado y llevará años e inversiones repararlo, afirma la consultora Euromonitor. Ha pasado en pocos años de publicitarse como la «world´s favourite airline» a degradar su marca y la confianza de su personal.

Damian Brewer, analista de RSC Capital Markets, ha escrito un informe demoledor dirigido a sus clientes. Califica de «altamente cuestionable» que se trate de un episodio excepcional, y concluye que los gestores de la aerlínea no han prestado atención a dos precedentes recientes: el cambio mal planificado de sistemas que paralizó durante días la flota de Delta Airlines, y la crisis veraniega de Vueling – también filial de IAG – ambos del año pasado.

La mención de Vueling es sangrante, porque apunta directamente a las credenciales de Alex Cruz como artífice previo de una expansión de la aerolínea española de bajo coste que, acoplada a los severos recortes de costes, le llevaron a ser fichado como CEO de BA. Vueling ha pasado de ser la favorita de la familia IAG por sus altos márgenes en 2014, a tener uno de los más bajos del sector, para recuperar el terreno perdido.

Cuentan los admiradores de Cruz en la prensa española asalmonada, que este antiguo consultor de Accenture contratado en su día para dirigir ClickAir, que luego fusionó con Vueling, es un «apasionado» de los negocios low cost . Trasladado a Londres, se puso a la tarea de aplicar en BA las maneras de Michael O´Leary, fundador de Ryanair. No calculó bien que Ryanair nació con un perfil low cost mientras que la clientela de British Aiways echa en falta otros tiempos. La escala es distinto y el concepto muy diferente. Por cierto, O´Leary le ha devuelto el cumplido con esta etiqueta en Twitter: #ShouldHaveFlownRyannair.

El dinero que BA pudo ahorrar en un año, será devorado con creces por los costes de compensación a los pasajeros y reconstrucción de sistemas: un análisis del broker Cantor Fitzgerald los estima, por lo bajo, en 100 millones de libras. Aunque el controvertido directivo dice no ver motivos para dimitir, es vox populi que Willie Walsh, el abrasivo es piloto irlandés que ha construído IAG, no ha tenido el menor gesto de complicidad. Ya llegará el momento de despedirle.

Samsung presume de seguridad en sus móviles

Decir que la seguridad es un factor vital para las empresas es una verdad de Perogrullo. Como lo es sostener que los dispositivos móviles son fundamentales para la productividad empresarial. Pero el binomio seguridad-movilidad no casa bien. Según un estudio presentado por Samsung en coincidencia no deliberada con el caso WannaCry, el 95% de las empresas españolas encuestadas proporciona un smartphone o una tableta a sus empleados para uso profesional, y el 55% considera que la seguridad en el uso de esos dispositivos es un reto crítico para la propia empresa. Por otro lado, el 68% de los empleados desea compartir datos del negocio con clientes y/o proveedores a través de esos dispositivos. Leer más

Atención aseguradoras, ¡que viene el lobo!

No hay por qué no desvelar la conclusión, perfectamente previsible: las aseguradoras que quieran competir con éxito en el nuevo entorno digital deben mirarse en el espejo, transformar sus capacidades internas y aprender de los nuevos competidores que asoman con el marchamo insurtech. Se trata de alinear estructuras, procesos, mecanismos de gestión, talento y herramientas de trabajo a una nueva realidad basada en la innovación y el trabajo colaborativo. Todo esto sin perder ni un ápice de la estabilidad del negocio actual. Pocas veces se habrá visto un acopio tan adjetivado de los tópicos sobre la llamada transformación digital, en este caso, aplicados imperativamente al sector asegurador. Leer más

31May

Me han preguntado por qué este blog, centrado en el sector de las TI, dedica con frecuencia espacio a escribir de coches conectados y/ autónomos. La respuesta está cantada: la cantidad de silicio y de líneas de código que incorpora un coche actual sería suficiente motivo, si no concurriera el hecho de que muchas de las empresas sobre las que habitualmente escribo están implicadas directamente en esas tecnologías.

Pero es que, además, el mismo día en que me hacían la pregunta, se publicaba una noticia muy oportuna: la destitución de Mark Fields, quien ha sido CEO de Ford los tres últimos años. Sus malos resultados bastarían para explicar su caída en desgracia, pero la noticia nos trae otro elemento: su puesto será ocupado por Jim Hacket, quien a diferencia de Fields no es un veterano de Ford pero venía ocupándose de una división creada a su hechura, Smart Mobility.

Es curioso, porque Fields se ha prodigado públicamente propugnando el programa dirigido por Hackett, pero a la hora de la verdad su labor ha sido juzgada por los parámetros más convencionales, a saber: la cuenta de resultados y la cotización, ambas en descenso constante. Estos son los problemas de Ford: 1) no vende suficientes coches – los de toda la vida, se entiende – como para mantener el lustre de la marca y dar a sus accionistas los beneficios que esperan, y 2) no ha acelerado lo suficiente su inmersión en las nuevas tendencias del mercado. Por lo que se ve, Hackett tendrá ahora que ocuparse a la vez de las dos cosas.

Ford comparte con su viejo rival General Motors una inquietud común: viniendo de una industria clásica [y en el caso de GM de una quiebra y un rescate] están muy lejos del Olimpo actual del capitalismo, dominado por las empresas tecnológicas. Recientemente han sido superadas en valor bursátil por Tesla.

La comparación entre Ford y General Motors es pertinente porque lleva rezago con respecto a la segunda en la adopción de las tres tecnologías ´disruptivas` que amenazan la supervivencia de los grandes de Detroit: el coche eléctrico, la conducción autónoma y los futuros servicios de transporte. Tesla, Alphabet y Uber son los competidores en los que tienen que pensar.

Toda la industria de automoción está embarcada, con mayor o menor audacia, en esa corriente. Mientras tanto, el Bolt, coche eléctrico de GM, lleva tiempo en el mercado; el de Ford no espera hasta dentro de un par de años. Por otro lado, este año GM planea testear una flota de coches autónomos, mientras su rival sólo promete un coche sin pedales y volante… en 2021.

Las dos han dado pasos en esa dirección: GM comprando la empresa Cruise Automation, y Ford optando por la compañía de inteligencia artificial Argo. Se puede colegir que la promoción de Hackett implicará un flujo de inversiones en nuevas tecnologías, pero deberá andarse con tacto – y con el respaldo de Bill Ford, actual cabeza de la dinastía – para convencer a unos accionistas ´tradicionalistas` recelosos de las aventuras.

Tal como están las cosas, una de las decisiones que deberá tomar Hackett es con qué empresa tecnológica aliarse para desarrollar su concepción de la smart mobility. La industria de automoción, en todos sus segmentos, observa con inquietud cómo las de la electrónica y el software le van arrebatando una cuota creciente del valor que contienen sus productos. Esta es la tercera razón por la que este blog se ocupa de ellos: ambas partes tienen que encontrar otro modelo de relación. La cooperación entre la industria de automoción y los gigantes del Silicon Valley marcará los próximos años.

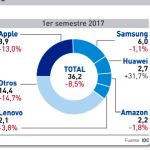

Tabletas, ni fu ni fa

Cuando Apple lanzó su primera tableta iPad, en abril de 2010, se alzó una ola de entusiasmo. Se esperaba una repetición del fenómeno del iPhone, tres años antes. El PC podía darse por muerto, escribieron voluntariosos propagandistas, olvidando que no basta ser nuevo para triunfar. Las tabletas tuvieron su pico de ventas en 2014; desde entonces, el mercado mundial lleva diez trimestres consecutivos de caída. Incluído el primero de 2017, en el que volvió a caer otro 8,5%. Pero quizá sea más preocupante para la industria el hecho de que las tabletas que mejor se venden son de bajo precio. Mientras las de gama alta no aguantan el embiste de los nuevos formatos de PC portátiles. Leer más

Procesador inteligente y frugal… de Google

Últimamente, el sintagma Inteligencia Artificial aparece hasta en la sopa (en la de letras como IA). Esta disciplina, que solía ser territorio exclusivo de una pocas universidades, está siendo invadida por un puñado de multinacionales. En primera fila, Google. Su conferencia I/O, pobre en novedades, dio relevancia a un mensaje explícito: de ahora en adelante todos sus productos y servicios – desde el buscador a la nube, desde Android a Gmail, sin olvidar la optimización publicitaria – tendrá un componente de IA como denominador común. Entendiendo por IA varias combinaciones de machine learning, reconocimiento de imágenes, lenguaje natural y otras proezas de la ciencia de la computación. Leer más

Sobre el autor. Copyright © 2025 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons