Meltdown/Spectre, pesadilla de Año Nuevo (y 2)

La presentación inaugural del CES, a cargo este año de Brian Krzanich, CEO de Intel, na sido un show audiovisual impactante incluso para los estándares de Las Vegas; sólo faltó que apareciera un holograma de Frank Sinatra. El discurso de Krzanich duró dos horas, que dedicó a cuestiones más o menos futuristas: coches autónomos, drones, realidad virtual, computación cuántica y neuromórfica, exploración de la cuarta dimensión, … pero liquidó en dos minutos el asunto candente, Meltdown y Spectre. Confirmó que en los próximos días habrá actualizaciones para el 90% de los procesadores de los últimos cinco años. Dicho lo cual, cambió educadamente de tema: «hoy estamos aquí para hablar de innovación». Leer más

10Ene

Se ha frustrado, aparentemente por «presiones políticas», el esperado anuncio formal entre AT&T y Huawei del acuerdo por el cual el segundo operador de telefonía móvil de Estados Unidos iba a incorporar a su catálogo de smartphones el Mate 10, que en Europa se vende con éxito desde hace meses. Para la compañía china, habría sido el espaldarazo que necesita para ser una marca verdaderamente global: al cierre del tercer trimestre, su cuota de mercado mundial alcanzó el 11,3%, sólo siete décimas por detrás de Apple. Los analistas están convencidos de que en el último cuarto del año se ha aupado al segundo puesto, todavía lejos de Samsung.

No se ha ofrecido – ni se ofrecerá – una explicación oficial de la renuncia de AT&T a un acuerdo que parecía cerrado hasta el punto de que debía consumarse oficialmente esta semana en el CES de Las Vegas. Sin embargo, hay motivos suficientes para atribuirlo a la interferencia política: la actual administración hace gala de su hostilidad a la importación de mercancías chinas. Hay un antecedente: desde 2012 los equipos de red de Huawei, que se venden sin trabas en el resto del mundo, están vetados en Estados Unidos por decisión de un comité del Congreso de 2012; esta prohibición no afecta a sus productos de consumo.

Por otro lado, AT&T tiene sus propios dolores de cabeza: la administración Trump ha rechazado su acuerdo para comprar Time Warner, aparentemente con la intención de provocar la caída de la cadena CNN, cuya línea editorial es muy crítica con los exabruptos del presidente. La compañía ha recurrido ante la justicia, pero bien podría haber considerado que es mejor no crearse otro problema.

Según la prensa estadounidense, las negociaciones han durado un año; para ganarse la confianza del operador, Huawei hizo todo lo necesario para adaptar el Mate 10 Pro a la normativa estadounidense. Este modelo llegó a estar homologado formalmente por el operador. Asimismo, el director de la división móvil de Huawei, Richard Yu, prometió invertir más de 100 millones de dólares en marketing para resaltar la imagen de su marca en un mercado donde es casi por completo desconocida. Una concienzuda investigación de mercado, que pretendía identificar los hábitos del consumidor americano, había preparado el terreno para un lanzamiento que estaba previsto en febrero con una campaña en TV.

Estados Unidos ha pasado en 2017 a ser el tercer mercado mundial de smartphones, precedido por China e India, pero es el primero en la franja de más de 500 dólares. Esta es la apuesta de Huawei: para afianzar su perfil, ha dejado en manos de sus compatriotas los segmentos bajo y medio del mercado, concentrándose en la gama alta, que además de dar lustre a la marca proporciona márgenes superiores. El Mate 10 Pro, en principio apalabrado con AT&T, lleva cámara dual desarrollada por Leica y es en este momento el único smartphone disponible que puede presumir de llevar un procesador capaz de procesar internamente machine learning con funciones de traducción y reconocimiento de imagen.

El P20 [sucesor del P10] que supuestamente llevará tres cámaras, además de otros rasgos sorprendentes, quizás podría anunciarse en el Mobile World Congress de febrero o, más probablemente, evitar el choque con el Galaxy S9, de Samsung, y reservar un lanzamiento estelar en Europa a finales de marzo. Quizá para entonces AT&T esté preparada para subirse al tren, lo que también depende de cómo hayan ido las ventas del iPhone X, el modelo más caro del momento.

La cancelación del acuerdo no deja de ser un serio problema para Richard Yu, que confiaba en AT&T para remontar los márgenes de beneficio de su división, declinantes en 2016 en razón de las fuertes inversiones en I+D. Yu ha dicho en varias entrevistas que el papel del mercado estadounidense es vital para dar alcance a Samsung y Apple en el segmento más rentable. El esfuerzo para ascender en la cadena de valor es evidente: según informes de Canalys, los modelos ´de bandera` representan el 34% de los despachos de Huawei, cinco veces más que en 2012. Durante este quinquenio, su cuota en el segmento de más valor ha pasado del 0,1% al 8%, permitiendo elevar el precio medio de 183 a 321 dólares.

Las partes no han dado por muertas las conversaciones, pero es poco probable que AT&T de un paso al frente mientras tenga abierto un contencioso con el gobierno. Mientras tanto, Huawei seguirá vendiendo en Estados Unidos a través de su canal online el modelo P10 – y los de su segunda marca, Honor, dejando que el comprador contrate la línea con un operador.

¿Queda la alternativa de negociar con otro operador? En teoría, sí. Pero los antecedentes no ayudan. Años atrás, Huawei acabó en malos términos con T-Mobile, tercer operador del mercado estadounidense. Podría, tal vez, intentarlo con el líder, Verizon, pero la red de este tiene todavía un gran remanente de la tecnología CDMA, que no es propicia a la estrategia de la compañía china. Lo que no se puede negar es que esta tiene una paciencia infinita.

Meltdown/Spectre, pesadilla de Año Nuevo (1)

El mundo entero se ha hecho a la idea, con mayor o menor consciencia, del riesgo de ser víctima de ataques informáticos facilitados por errores de escritura de código. Entre malware y software hay un vínculo claro. Pero ¿y si un ataque tuviera como origen el hardware? Para muchos especialistas en ciberseguridad, la peor pesadilla sería un fallo estructural en la parte más sensible del hardware, los procesadores. El software se puede parchear o borrar; si el fallo radica en cómo trabaja internamente el procesador, tal vez no habría otra solución definitiva que diseñar una nueva arquitectura, con la consiguiente sustitución de la base instalada. Acaba de saberse, en la primera semana de enero. Leer más

9Ene

Feliz año. Se va uno de vacaciones pensando que al retorno podrá recurrir a un repaso suave de noticias con las que recuperar gradualmente el ritmo de publicación. Esa era mi intención, hasta que explotó una información insoslayable, que toca de lleno el siempre abierto y siempre sensible asunto de la ciberseguridad.

En la agenda de Brian Krzanich, CEO de Intel, están marcadas en enero cuatro apariciones públicas, la primera hoy mismo en el marco del CES. En todas ellas, se le escuchará y juzgará por las explicaciones que dé sobre la situación de la compañía tras la incontrolada revelación de dos graves vulnerabilidades en sus procesadores. Como poco, le van a hacer estas tres preguntas: 1) ¿estaba preparada Intel para proteger su base instalada de los fallos de seguridad que acaban de conocerse?, 2) ¿qué pasará con los lanzamientos previstos de nuevos procesadores y, en consecuencia, qué impacto espera sobre los ingresos de 2018?, y 3) ¿cómo explica el haber vendido 39 millones en acciones cuando ya conocía la existencia de esos fallos y su previsible efecto sobre la cotización?

De Meltdown y Spectre me ocupo en dos crónicas sucesivas, la primera de ellas hoy mismo. Aquí me limitaré a comentar la torpe reacción inicial de Intel al constatar que el secreto había escapado de jaula. Con el primer comunicado, un banal ejercicio de relaciones públicas, se intentaba disimular el problema pretextando, entre otras cosas, que lo sufre toda la industria.

Aunque fuera cierto, que no lo es, es evidente que Intel es el primer perjudicado, debido a su cuota dominante de mercado y porque todos sus procesadores lanzados desde 2011 llevan en sus entrañas estas dos vulnerabilidades. A la vista de las críticas, Intel rectificó y difundió un paper de alto contenido técnico. Todo hay que decirlo: por torpe que fuera al principio, contrasta con la deliberada vaguedad de AMD, que parece convencida de que cuanto más se hable (mal) de Intel, mejores oportunidades tendrá en su larga rivalidad.

Como se explica en la crónica de hoy, Intel ha decidido que los parches para Meltdown y Spectre se distribuyan dentro de las actualizaciones de sistemas operativos, lo que otorga un papel esencial a Microsoft. Es una vía lógica, pero tal vez no sea suficiente para restaurar la confianza de los usuarios, que tendrán un motivo para tomarse con calma la inversión en hardware que pudiera contener el mismo fallo supuestamente resuelto.

El próximo día 25, al presentar los resultados de 2017, Krzanich será asaltado con preguntas sobre los chips que estaban en el programa de este año. Se espera el anuncio de una nueva ´hoja de ruta` destinada a corregir el problema y enderezar el rumbo de la demanda. Bienvenida sea la transparencia.

Intel lleva cicatrices de otras situaciones de crisis, y tiene recursos – y clientes leales – suficientes para salir de esta. Pero, más allá de los fantasmas de la seguridad, la compañía tiene otro frente abierto: tras un período de irrelevancia, AMD se ha apuntado el año pasado sendos éxitos con sus nuevas familias Ryzen y EPYC, que compiten mano a mano con las equivalentes de Intel.

Algunos analistas – entusiasmados con las especificaciones de EPYC – se creen autorizados a pronosticar que AMD arrebatará cuota de mercado a Intel en los chips para servidores. Desde luego, puede ocurrir, en el contexto de una contracción general de ese mercado, que durará al menos un par de trimestres. Desde el punto de vista de AMD, toda porcentaje de cuota podría representar cientos de millones de dólares en ingresos este año, además de una inyección de respeto entre clientes e inversores.

¿Año de nieves, año de bienes? Ojalá,

22dic

Adelanto una conclusión posible, por si no les apetece llegar al final del texto: el gobierno francés no discursea con agendas digitales inverosímiles sino que diseña y aplica políticas que propician la existencia de ´campeones nacionales` con capacidad para competir en la escena global de la economía digital

Paso ahora a los detalles de cómo y por qué el grupo de electrónica y aeroespacial Thales llegó a cerrar la compra de Gemalto, por la que desembolsará 4.800 millones de euros, una prima del 57% sobre la cotización al 8 de diciembre. Una oferta previa del grupo Atos por 500 millones menos, ha quedado fuera de carrera. Thales, participada en un 26% por el Estado francés, es una pieza clave de la industria militar del país (otra, Dassault, es propietaria de un 25%), y su PDG (président-directeur général) Patrice Caine persigue afanosamente la diversificación hacia dominios civiles, que lo ha llevado a invertir más de 1.000 millones en la adquisición de empresas especializadas en conectividad. ciberseguridad, análisis de datos e inteligencia artificial.

La incorporación de Gemalto – conocida principalmente por su liderazgo mundial en las tarjetas SIM, chips NFC y sistemas de cifrado – brinda a Thales la oportunidad de agrupar todos sus activos digitales en una nueva unidad de negocio autónoma, que llevará la marca de Gemalto y será dirigida por el actual presidente de esta, Philippe Vallée. Se pretende que esta unidad de negocio, por su volumen de facturación, sea uno de los tres grandes proveedores de soluciones de ciberseguridad, con especial énfasis en biometría.

Se da la circunstancia de que Gemalto, jurídicamente una compañía holandesa, tiene también entre sus accionistas a un ente público francés que posee el 8% del capital. Según Le Monde, sería inconcebible que una operación de esta naturaleza se cerrase «sin el consentimiento del Eliseo [jefatura del Estado], Matignon [sede del primer ministro] y Bercy [ministerio de Economía]».

Thierry Breton, PDG de Atos, ha cometido un error al vender la piel del oso antes de verificar que lo había capturado. Intentó ´puentear` a Vallée, dio a publicidad la oferta de compra un viernes y, convencido como estaba de contar con la bendición gubernamental, emplazó al consejo de Gemalto a aceptarla en cuatro días. Breton no sabía, o lo sabía pero no le importó, que Gemalto y Thales llevaban meses negociando, con lo que su entrada en escena sólo consiguió precipitar un acuerdo.

Oficiosamente, el argumento para justificar la posición del gobierno es que Thales representa una opción más coherencia para la constitución de un potente grupo francés especializado en ciberseguridad, mientras que Atos no deja de ser principalmente una empresa de servicios informáticos. El razonamiento tiene una derivada incómoda: las credenciales militares de Thales han puesto en alerta a las autoridades estadounidenses por si hubiera lugar a objetar la transacción [lo que no ocurriría de ser Atos el comprador].

El error de Breton tendría otra explicación posible: Vallée sería reacio a la oferta de Atos, de modo que el primero trató de explotar sus contactos políticos (fue ministro de Economía entre 2005 y 2007). Ha ganado su reputación empresarial gracias a éxito de integración de tres adquisiciones – Siemens Information Systems, Bull y la rama de servicios ITO de Xerox – que explican la fortaleza actual de Atos. Esto, a su vez, pudo transmitir la idea de que una vez cerrada la compra, desmantelaría la estructura de Gemalto y tal vez externalizaría alguna de sus actividades.

El grupo Thales se estructura en cinco mercados verticales de electrónica (aeronáutica, espacio, transporte terrestre, defensa y seguridad). La adición de Gemalto será un refuerzo para esta última, sin excluir las sinergias que pudiera encontrar con las otras cuatro. La combinación sumará más de 28.000 ingenieros y 3.000 investigadores. Taxativamente, ha garantizado la estabilidad de la plantilla de Gemalto – amenazada de recortes – hasta finales de 2019.

Las sinergias económicas no están tan claras como las tecnológicas, pero Caine estima que pueden alcanzar los 3.000 millones de euros en ingresos anuales. Gemalto, por su lado, estaba necesitada de un rescate: por sus propios medios no conseguiría romper un período de ingresos planos (2.100 millones en nueve meses este año) y rentabilidad decreciente, situación que hacía problemático destinar recursos a I+D para desarrollar nuevas áreas de negocio.

21Dic

Los resultados trimestrales de Oracle me dan la oportunidad de reparar una omisión. En octubre, atrapado por otros asuntos, no llegué a comentar el cierre de su año fiscal 2017 ni los anuncios de OpenWorld. Los mismos analistas que se extasiaban en octubre con la progresión del negocio cloud de Oracle, ahora se toman a la tremensa el hecho de que pasen de crecer un 51% en el primer trimestre a ´sólo` un 44% en el segundo.

Es cierto que la ralentización del crecimiento desmiente la sobreactuación de Larry Ellison y sus lugartenientes en cada presentación de resultados. La cifra de ingresos de Oracle en el segundo trimestre fue de 9.620 millones, un 6% de crecimiento que es un punto inferior al de un año antes. Lo más significativo – y no es la primera vez que lo escribo aquí – es que la cifra de negocios es la misma de hace tres años, pese a que entretanto Oracle ha seguido comprando empresas que contribuyen a sus ingresos. Por lo tanto, tiene un problema de crecimiento orgánico.

Hay que poner el foco en el negocio cloud porque de él depende el futuro de la compañía. Veamos: en el trimestre septiembre-noviembre aportó 1.500 millones de dólares, de los que 1.100 millones corresponden a las aplicaciones como servicio. Al mismo tiempo, los ingresos por licencias on premise crecían un 3% hasta 6.300 millones. Hechas las cuentas, el cloud representa el 16% de los ingresos y el negocio tradicional un 65%.

La decepción de los críticos obedece a que la propia compañía prevé para el tercer trimestre: un rango del 2/4% de crecimiento, en el que subyace un 21/25% en los ingresos generados por la nube. Tras una secuencia de 51 y 44% sabe a poco, de eso no hay duda. Históricamente, podría verse como una fluctuación razonable, si no fuera porque la otra consecuencia es una caída sistemática de los márgenes, no sólo los de la nube de Oracle sino los de todas las nubes existentes. Nadie en sus cabales esperaría otra cosa.

Se trata de un asunto recurrente, familiar a los lectores de este blog. Oracle necesita un círculo virtuoso: reconvertir su negocio de toda la vida al modelo cloud y hacerlo a un ritmo no disruptivo: que el entrante compense la caída del saliente. La táctica de ventas conocida como BYOL (bring your own license) puede ayudar atrayendo ingresos frescos, pero es un equilibrio delicado. Para que así ocurra, piensan no pocos analistas, Ellison & Co tendrán que repetir la jugada que ha hecho tantas veces: ya que los ingresos orgánicos han crecido un 6% seis años, reforzarse con una adquisición que aporte ingresos inorgánicos, preferentemente en la nube.

Ahora bien, que una parte del crecimiento sea aportada por el negocio tradicional no tiene por qué ser malo: la venta de licencias había declinado y ahora crece ligeramente. Sería exagerado hablar de una ´canibalización` inversa, pero es un signo de fidelidad de la clientela.

Quienes piensan que Ellison está obsesionado con Amazon Web Services porque factura tres veces más que la nube de Oracle, no van lo bastante lejos. Precisamente en ese contexto hay que apuntar la principal novedad de OpenWorld, la Base de Datos Autónoma (OADB) con la que Oracle promete mejor rendimiento y costes operativos más bajos que los de Amazon Web Services. Un segundo salto hacia la nube de su base de datos después del tímido intento de 2015.

Ahí está la clave, tal como yo lo veo. Ellison convoca a sus tropas a defender las murallas contra la ´invasión bárbara` que ataca por dos frentes: 1) AWS ofrece en condiciones favorables su propia base de datos Redshift a los clientes de Oracle que decidan migrar cargas a su infraestructura cloud, y 2) más pronto que tarde, AWS llevará su ambición a competir en las aplicaciones como servicio.

Retomo un comentario del mes de marzo: «la estrategia de Oracle es probablemente la única solución para combatir cualquier tentación de sus clientes de pasarse a la nube de algún competidor».El competidor que Ellison tiene designado como enemigo tiene nombre propio. Durante la conferencia del jueves 14, el fundador de Oracle habló poco pero dijo algo contundente. Cortó de raíz una pregunta que iba dirigida a Mark Hurd para ilustrar así a los analistas: «[…] OADB se ajusta y actualiza sin intervención humana; en caso de detectarse una vulnerabilidad, se desconecta automáticamente […] las bases de datos de AWS son incapaces de hacer lo mismo». Y remató así la faena: «lo repetiré para que se me entienda. Quien mueva una carga desde Redshift a OADB, verá reducida su factura en un 80%, y no estoy hablando de TCO sino de facturas, la suya contra la nuestra. Dicho de otro modo, a un cliente de Oracle le costará cinco veces más pasarse a Amazon». No conozco mejor evidencia de cuál será la batalla fundamental de Oracle en 2018.

Empresas seducidas por machine learning

Ya dejó escrito Alan Turing que «si queremos que las máquinas sean infalibles, entonces no serán inteligentes». En nombre de la Inteligencia Artificial (IA) se escriben titulares ingeniosos, con el consiguiente riesgo de convertir una disciplina científica en un argumento de marketing. Una de sus muchas ramas, la que se conoce como machine learning ocupa la primera plaza en el ranking de tecnologías emergentes de Gartner, lo que es en sí mismo un indicador de que habría madurado lo suficiente para despertar el interés de las empresas. El alcance de este interés es lo que ha pretendido medir un exhaustivo estudio elaborado por Oxford Economics por encargo de Service Now y distribuído recientemente. Leer más

Masayoshi Son, de aquí a la eternidad

Tal vez no reúna virtudes suficientes para ser el personaje del año, pero Masayoshi Son, alma mater del grupo japonés Softbank ha hecho méritos. Dirige con diestro mesianismo un conglomerado de empresas tecnológicas en las que inyecta millones como quien riega un jardín. Su última idea ha sido impulsar un fondo de inversión dotado de 93.000 millones de dólares, junto con Arabia Saudí y otros socios, sólo una pata del plan que Son dice haber delineado para los próximos 300 años. No consta que crea en la inmortalidad, pero es un evidente síntoma de grandilocuencia en alguien que en los medios recibe el mote de «el Bill Gates japonés». La comparación no es justa con ninguno de los dos. Leer más

11Dic

40% de aumento en cuatro horas. Una cotización multiplicada por 17 en once meses. Sólo los ingenuos o los especuladores niegan que el bitcoin es una burbuja. Los primeros, por una cuestión de fe: creen en la intrínseca capacidad ´disruptiva` de las criptomonedas; los segundos, por avaricia: es una oportunidad de beneficio que ningún otro activo puede igualar. El pasado viernes, el bitcoin cruzó la barrera de las 17.000 unidades por dólar (según Coinbase) habiendo iniciado el año a 968 dólares. A saber qué pasará esta semana y las siguientes y las subsiguientes.

Con esas cifras, el bitcoin ha ido mucho más lejos que cualquier burbuja del pasado. Sin ir más lejos, la de las puntocom, nuestra contemporánea. En su momento culminante, año 2000, el índice Nasdaq marcaba una ratio precio/beneficio de 175; la pasada semana, la media comparable de los mercadillos virtuales en los que cotiza el bitcoin, era de 708. Puede decirse que, si la única referencia fuera su valoración, el boom del bitcoin seria cuatro veces más explosivo que aquellos años locos de Internet.

En realidad, el precio del bitcoin es anecdótico, una fuente inagotable de titulares, un tema de sobremesa. De las burbujas – entendidas como valoración excesiva e insostenible de activos – lo importante no es tanto el precio cuanto el hecho de que expresan una ruptura de oferta. La de las puntocom fue el resultado de que a mediados de los 90 había relativamente pocas acciones cotizadas de empresas de Internet, muy pocas para el frenético deseo de los inversores de subirse al tren de Internet.

Entre 1998 y 2000 se produjo la salida precipitada a bolsa de empresas inmaduras y enmascaramiento oportunista de otras no vinculadas con Internet. Unos ganaron dinero y otros se arruinaron. Volverá a ocurrir, pero ¿cuándo?

Como buenos creyentes, los apologistas del bitcoin replican que la escasez programada impedirá que ocurra, porque el algoritmo fundacional impide poner en circulación más de 21 millones de unidades [por cierto, ya supera los 16 millones]. La inflación del precio no les preocupa porque, incluso a su cotización actual, la «masa monetaria» (sic) sería de unos 350.000 millones de dólares, mientras que la capitalización bursátil de Apple se acerca a los 900.000 millones y la de todas las acciones que cotizan en EEUU supera los 20 billones. Siguiendo este razonamiento, el estallido de la nueva burbuja sería, comparativamente, una pedorreta.

El argumento finge ignorar que el bitcoin ha engendrado imitadores, entre ellos Ethereum, con reputación de alternativa ´seria` al original. La web Coinmarketcap contabilizaba la semana pasada 1.337 monedas virtuales que se negocian en 7.224 «mercados». ¿A alguien le parece racional?

El precio del bitcoin – como el de cualquiera de sus alternativas virtuales – no responde a una lógica económica convencional. En cierto modo, refleja fuerzas sociales que hemos visto en acontecimientos de los últimos años. Como las políticas populistas, canaliza la pérdida de confianza en las instituciones y en la autoridad intelectual de los expertos: la crisis financiera ha desacreditado al sistema bancario y a los economistas del serrallo. En este caldo graso flotan las hipótesis de «uberización» o «amazonización» de las finanzas, dos tópicos de la jerga techie.

Resulta necesario disociar la ´bitcoinmania` de su fundamento conceptual, la tecnología blockchain. Es concebible que, así como los cheques son residuales, el plástico ha desplazado al dinero en efectivo y la banca online a las colas en la oficina bancaria, el futuro nos depara más transacciones basadas en registros descentralizados. Lo improbable es que las monedas virtuales desalojen a las monedas fiduciarias. Como medio de pago, son inferiores, excepto para quienes buscan opacidad; consecuentemente, no amenazan la existencia de las que tienen el respaldo de bancos centrales y, en última instancia, de los estados.

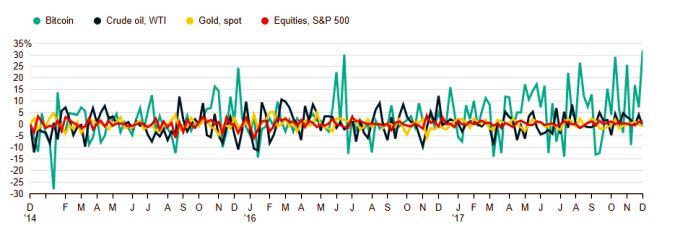

Si juzgamos al bitcoin como activo de inversión, su principal característica es la volatilidad (ver gráfico). No se gana atesorando código sino movíéndolo a corto; así se comportan los especuladores e ingresan comisiones los intermediarios.

Mientras la moda siga ascendente, nadie perderá su dinero; incluso habrá quienes se arrepientan de haber vendido. Pero tanto partidarios como detractores de las criptomonedas son conscientes de que la situación no es sostenible. A quienes invierten en activos virtuales, no les interesan los dividendos ni el cash flow ni preguntan por el business plan. Simplemente suponen que antes del temido naufragio alguien estará dispuesto a pagar lo que un bitcoin no vale intrínsecamente.

En la práctica, no es necesario reconocerle legitimidad como «dinero» para que los bancos saquen beneficio arbitrando en transacciones con una moneda que sólo existe como un apunte contable encriptado. Esto explica por qué JP Morgan, cuyo chairman Jamie Dimon promete despedir a cualquier empleado que trafique con bitcoins, participa como socio en la creación de un mercado de futuros.

En efecto, empiezan a proliferar las entidades dedicadas a la negociación sobre posiciones futuras en bitcoin (GDAX, CME, etc) calcadas de las que existen para materias primas que, estas sí, existen físicamente. No hay precedentes que ayuden a calcular el riesgo; los bancos discrepan entre sumarse a la corriente o esperar a que el fenómeno se asiente..

Habría mucho más que decir. Lo que este comentario quiere sugerir es que, lejos de ser una muestra de vigor – como cree mi amigo Rodolfo – la aparición de instrumentos financieros derivados multiplicará el riesgo de quedar pillado en un esquema piramidal.

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons