Inusualmente, Oracle tuvo que adelantar tres días la presentación de sus resultados, para evitar que su cotización se contaminara por los rumores según los cuales el VP de ventas para Norteamérica, un tal Keith Block, ha salido por piernas porque en el litigio con HP se ha desvelado un mail en el que arremetía contra el número dos de Oracle, Mark Hurd, criticaba el hardware heredado de Sun y se quejaba de la competencia entre los nuevos servicios cloud y el negocio tradicional de aplicaciones. Imperturbable, Hurd abortó así cualquier pregunta sobre el asunto: “tenemos los mejores productos, una cartera repleta y el equipo necesario para nuestro crecimiento orgánico”.

La iniciativa dio frutos: la acción de Oracle subió en los días siguientes, gracias a la calidad de los resultados. De paso, al acumular las funciones de Block con las de Joanne Olsen, VP de servicios cloud en Estados Unidos, Mark Hurd ha evitado que el movimiento de fichas fuera interpretado como un conflicto entre dos líneas de negocio.

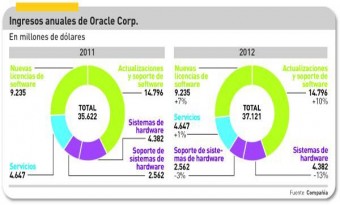

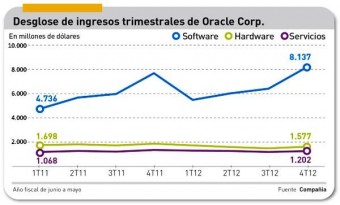

Si se mira la evolución de los ingresos, el cuarto trimestre del año fiscal 2012 se cerró en mayo con un modesto 1,3% de incremento [10.920 millones de dólares], pero el saldo final del ejercicio ha sido un 4% de aumento [37.121 millones]. El beneficio operativo ha mejorado un 14% y el beneficio neto un 17%, dos parámetros que avalan la aseveración de Hurd: al cierre del año fiscal, el beneficio neto equivale al 27% de los ingresos, tres puntos más que hace un año.

Los analistas se han fijado en otros detalles: los ingresos por nuevas licencias de software han aumentado un 7%, mientras las ventas de hardware han caído un 13%. Según Safra Catz, copresidenta de la compañía, “el crecimiento de las nuevas licencias fue del 9% en dólares constantes, después de haber crecido, de forma espectacular, un 19% en 2011. Nuestro negocio de software superó al de IBM el año pasado y actualmente crece a más del doble que el de IBM en los cinco últimos años”.

Más ardua sería para ambos explicar la situación del negocio de hardware. Oracle ha acuñado una categoría ad hoc que llama ´engineered systems`, para agrupar las tres líneas de la familia Exa (Exadata, Exalogic y Exalytics), distinguiéndolas del resto de hardware, procedente de Sun. Gracias a este procedimiento, Catz pudo afirmar: “nuestro negocio de engineered systems ya está por encima de los 1.000 millones de dólares anuales, que no deja de ser una cifra sorprendente”. Pero las cuentas de Oracle no hacen tal desglose, por lo que el colega Chris Mellor se ha tomado la molestia de hacer números, hasta llegar a la conclusión de que la rama heredada de Sun ha provocado un descenso en los ingresos de hardware de Oracle unos 1.400 millones de dólares entre 2011 y 2012, mientras los sistemas Exa compensaban parcialmente el descenso.

Sin reproducir aquí el razonamiento de Mellor, basta con decir que el negocio que él llama “residual” [desagregando la boyante familia Exa] habría descendido de 6.444 millones de dólares en el año fiscal 2011 a 5.052 millones en el 2012. Si así fuera, la caída del 21,6% podría explicar el empeño en distinguir entre dos categorías y al mismo tiempo escamotear las cuentas: extrapolando sus propias cifras, Mellor concluye que los ´engineered systems` producirían en 2014 más ingresos que los productos de Sun (a los que añade los equipos de almacenamiento Axiom, de la empresa Pillar, que Oracle compró el año pasado a su propietario, a la sazón el mismísimo Larry Ellison).

Por ser quien es, Ellison puede ser más explícito que sus lugartenientes: en el cuarto trimestre, Oracle ha estado a punto de facturar casi tantos sistemas Exa como en todo el año fiscal 2011: 274 millones de dólares frente a 300 millones, dijo. Tanto Exadata como Exalogic han tenido crecimientos espectaculares, gracias a operaciones cerradas con PayPal, Telefónica, Deutsche Bank, Facebook y “el mayor cliente de SAP en el sector europeo del petróleo”. Añadió este detalle: Exalogic crece más rápido que Exadata, y Exalytics – lanzado hace dos trimestres para competir con la plataforma analítica HANA, de SAP – crece más rápido que Exalogic.

¿Significa que la familia Exa será un día la mayor parte del negocio de hardware de Oracle?, preguntó un analista. Literalmente, esta fue la respuesta de Ellison: “esperamos que duplique sus ventas este año […] y cerrar 2012 con aproximadamente los mismos números que los de IBM en su familia Power; por tanto, creemos estar cerca de ser el proveedor número uno de sistemas de gama alta”.

Como la curiosidad no cesaba, Ellison zanjó el capítulo con esta frase: “en materia de hardware, hace un año teníamos un gran negocio commodity que se hacía más pequeño, y un pequeño negocio Exa que se hacía más grande; lo que hemos conseguido es duplicar nuestro negocio Exa ampliando la base del negocio de hardware […] como ustedes pueden ver, es una historia clásica de Oracle: crecimiento y expansión del margen”.

Pese al interés mostrado por los analistas en el hardware, es un hecho que el software representa el 70% de la cifra de negocio de Oracle. No hay, según dijeron Hurd y Catz, factores específicos o singulares que expliquen la aceleración de la venta de nuevas licencias, “y esta tendencia incluye todas las regiones, entre ellas Europa, a pesar de la situación económica que todos conocemos”. A lo que Ellison apostillaría luego: “por primera vez, hemos vendido 4.000 millones de dólares de nuevas licencias en un trimestre”.

Sólo unos días antes de presentar resultados, la compañía anunciaba la disponibilidad de su Oracle Cloud, que Ellison había presentado durante el OpenWorld de octubre. Circunstancia que induce a preguntar por el efecto que pudiera tener la novedad sobre el negocio tradicional. Según Ellison, que hace sólo dos años negaba el invento de la nube, Oracle Cloud sería ni más ni menos que el nuevo nombre de las aplicaciones SaaS, y esta suma le permite afirmar que Oracle es ahora mismo el proveedor número dos de aplicaciones en la nube, dando a entender que el número uno es Salesforce, cuña del mismo palo.

La principal diferencia entre Oracle Cloud y la competencia, según Ellison, es que la primera ofrece “habilidad para mover cosas adelante y atrás” entre la nube y las plataformas on-premise […] todo lo que se puede hacer on-premise con nuestro software, también se puede hacer con Oracle Cloud”. De esta definición se desprende, sumariamente, una doble estrategia: 1) mantener dentro del rebaño a los clientes de Oracle que pudieran haber sido tentados por alguna solución cloud, y 2) cazar nuevos clientes que anden a la búsqueda de alguna solución en la nube. Nada que no fuera previsible.