El filón que los medios de comunicación creen haber descubierto con oportunos suplementos sobre la inteligencia artificial, sostiene la tensión de los inversores con la cotización de Nvidia como referente. Se ha creado así una sensación de burbuja resistente a las advertencias. Muy subjetivas. Es inevitable evocar el pinchazo de aquella burbuja que alcanzó su máximo en marzo de 2000 dejando un tendal de damnificados. Pese a las apariencias y a iertos rasgos en común, la coyuntura actual no es equiparable a la exuberancia de las puntocom ni tiene por qué repetirse. Así opinan quienes vivieron aquella experiencia traumática hace un cuarto de siglo, pero el runrún no deja de circular.

Integrar en una misma frase la sigla IA y el sustantivo burbuja obliga a incluir un nombre propio: Nvidia, A fin de cuentas y salvo ligeros altibajos, el valor en bolsa de la compañía no deja de dispararse y ya es la tercera del ranking bursátil, aupada por unos resultados impensables hace sólo dos años. Sólo Microsoft y Apple valen más que ella.

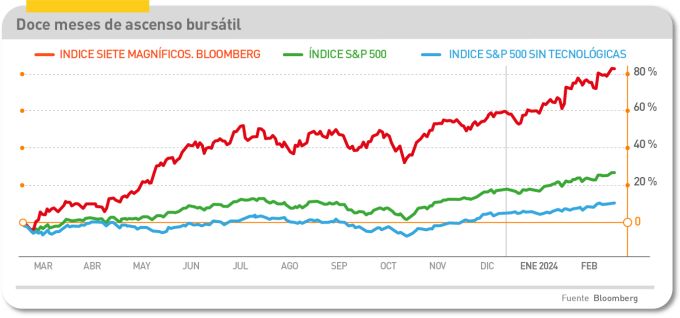

Quien trate de identificar el pistoletazo de salida de la supuesta burbuja de la IA, lo encontrará en el lanzamiento de ChatGPT en noviembre de 2022, que muy pronto alcanzó los 100 millones de usuarios. Seis meses después, el primer trimestre del año fiscal de Nvidia tocó lo que entonces pareció el techo, pero no fue así: desde la primera sesión de 2023, las acciones que directa o indirectamente pueden asociarse con la IA han repuntado: si el índice Nasdaq cerró 2023 un 43% más alto, este grupo de acciones subió un 86%. Y en los dos primeros meses de 2024, la tendencia prosiguió, aunque atenuada.

Apunta el columnista John Authers que las acciones de las tecnológicas estadounidenses están sobrevaloradas y muy concentradas. Por primera vez, más de un tercio del índice S&P 500 es la suma de diez cotizadas.

Los Siete Magníficos, como ha sido bautizado al grupo de compañías tecnológicas formado por Apple, Amazon, Alphabet, Meta, Microsoft, Nvidia y Tesla, suman estos días una capitalización bursátil nunca vista. Acaparan riqueza, influencia y poder, lo que sugiere que es cuestión de tiempo que las autoridades traten de pararles los pies.

Entra en lo posible – argumenta Authers – que el mercado capitalista trate de autorregularse con la aparición de innovaciones y de competidores que restablezcan un cierto equilibrio. Algo así sucedió en el pasado con mercados como los semiconductores: la antes omnipotente Intel vale hoy 300.000 millones de dólares menos que a principios del XXI. Hubo un momento en el que la decana de los chips disfrutaba de una capitalización de medio billón más que Nvidia, pero las tornas han cambiado: esta semana valía 2,1 billones menos.

Según Authers, al menos media docena de rivales están trabajando en el desarrollo de una alternativa a Nvidia: Tesla, siempre al quite, se ha puesto a la tarea de construir un superordenador con procesadores de diseño propio. Quizás estos competidores no alcancen los niveles de rendimiento e innovación, pero serán más asequibles y recortarían los márgenes de Nvidia.

De hecho, en el horizonte asoma alguna señal. Al cierre de su año fiscal 2024, Nvidia no sólo creció un 126% con ingresos de 61.000 millones de dólares, sino que disparó sus beneficios un 581%, pasando en un año de 4.300 millones a 29.700 millones de dólares. ¿Cuáles son sus previsiones para el próximo trimestre? Desacelerará, reconoce Jensen Huang, factótum de la empresa californiana.

Quienes defienden que hay una burbuja y que en algún momento pinchará, esgrimen similitudes con la era de las puntocom. De hecho, a pesar de haber tocado cotas altas, los tipos de interés favorecen la especulación y desajustan los mercados de capitales.

Ahora bien, las diferencias son notables, mucho más que las similitudes. Una fundamental es que las empresas que están capitalizando la IA no han salido a bolsa o bien ya cotizaban. En los años locos, muchas saltaron al parqué sin haber generado beneficios: la mayor parte de los más de 70 valores que aparecieron entonces no tardaron en desaparecer.

Es discutible que se esté repitiendo una burbuja, pero en todo caso, antes de que estallase tendrían que notarse otras señales, como un tropel de empresas saliendo a bolsa sin haber ganado dinero y tras haber endeudado a inversores poco avisados. Ambas circunstancias se dieron en la crisis de las puntocom: entre 1996 y 2000, salieron a cotizar un par de miles de empresas. pero el Nasdaq tardaría dos años en tocar fondo: en 2002, el índice estaba un 75% más bajo que su máximo de 2000.

En aquellos años, Cisco era lo más parecido al papel que ahora desempeña Nvidia en la supuesta burbuja de la IA. Y el problema no surgió porque Cisco estuviera metida en una ronda alocada, sino porque hacia negocios con quienes sí lo estaban. Cuando esos negocios colapsaron, los beneficios de Cisco bajaron a la mitad y los inversores perdieron confianza: a 80 dólares por acción, había llegado a ser la más valiosa del mundo, pero se desplomó un 80%, su negocio sigue prosperando: en 1999 facturaba 12.180 millones y un cuarto de siglo después sus previsiones apuntan a unos 52.000 millones de dólares.

Mutatis mutandi, lo mismo podría ocurrir con Nvidia dentro de unos años, por qué no. Es innegable que en torno a la IA generativa se está montando un ecosistema de negocios, pero es justo señalar que no todos los que participan del fenómeno viven exclusiva ni principalmente del negocio que este genera: empresas de consultoría, software, servicios cloud y fabricantes de hardware están aprovechando el tirón, pero no han desarrollado una dependencia malsana.

Algunas estimaciones – no autenticadas – mencionan que por cada dólar que se paga por un chip Nvidia H100 podrían gastarse entre 10 y 12 dólares adicionales en software, servicios e infraestructura. Suena razonable la previsión según la cual la IA está presente de algún modo en el 8% a 10% de los presupuestos TI de este año, frente a menos del 1% en 2023: se está pasando de entornos de prueba a soluciones en producción y, si bien se mira, pues resulta que Nvidia y otras de cometido afín tienen como clientes a compañías mucho más solventes y fiables que aquellas con las que trabajaba Cisco en su momento de gloria.

Las compañías que más están tirando del carro no son unas recién llegadas, sino que su epítome son las Siete Magnificas. Las startups que están incubando al calorcito de la IA no cotizan en bolsa ni parece que tenga intención: de hecho, lo más probable, vista su cuantiosa necesidad de financiación, es que acaben absorbidas por otras ]más grandes [si Microsoft no compró OpenAi fue por temor al rechazo regulatorio, no por falta de interés] aunque es notorio que han aflorado nuevos canales financieros. Quizá lo más sensato sería que, en lugar de burbuja fuera más acertado ver en ello un proceso de digestión.

[informe de David Bollero]