Como agua de mayo llega de Bruselas la autorización incondicional – el adjetivo importa – de la adquisición de Splunk por Cisco, pactada en 28.000 millones de dólares. El consentimiento europeo deja entrever que en los próximos días se conocerá la luz verde del regulador estadounidense y podrá cerrarse la operación. La noticia devolverá la tranquilidad (y con ella la cotización) a los accionistas de Cisco: facturar un 6% menos en el segundo trimestre del año fiscal y anunciar el despido del 5% de la plantilla, no es plato de gusto y que los ingresos hayan vuelto a cifras de 2019, trae mal fario. La integración de Splunk cambiará significativamente las proporciones en las cuentas.

Chuck Robbins

A decir verdad, los directivos de Cisco no esperaban que el trimestre fuera bueno, pero ha sido peor de lo imaginado. Contaban con poder anticipar un buen comportamiento en el tercero, pero por ahora se limitan a corregir la horquilla dejándola en 12.100 a 12.300 millones. Por consiguiente, han tenido que rebajar los objetivos anuales a la banda entre 51.500 y 52.500 millones de dólares, en contraste con unas previsiones iniciales de 53.800 a 55.000 millones de dólares. De lo que se puede colegir que el resultado anual – a finales de julio – podría bajar algo así como un 10%.

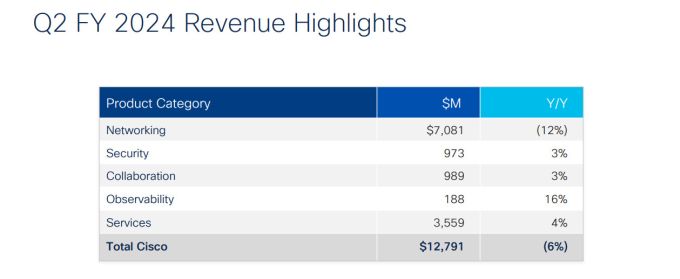

No obstante, Robbins abrió la sesión con los analistas con esta frase tópica: “hemos conseguido cerrar un segundo trimestre sólido, con ingresos crecientes en la franja alta de nuestro guidance”. Tocaría a Scott Herren, el CFO de la compañía, desplegar las cifras. Las ventas de productos de red, de lejos el segmento más importante en los resultados, han sufrido una caída del 12%. Las categorías de Seguridad y Colaboración – con menos volumen pero estratégicamente más importantes – han crecido un 3% cada una. He ahí la importancia de Splunk en el paisaje.

Cisco earnings insert 1

Cisco sigue siendo muy dependiente de su línea de negocio histórica, el networking, que sufre una contracción de hasta un 40% en ciertas categorías de producto en el gasto de los proveedores de servicio. Muy mimado en los últimos tiempos, el segmento de observabilidad ha dado un salto del 16% aunque con 188 millones de facturación, insuficiente para salvar el trimestre de la compañía.

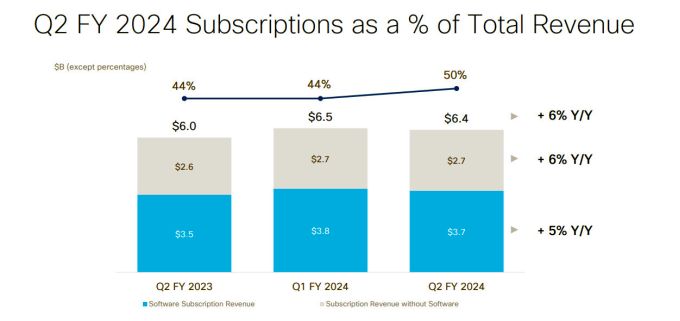

Herren quiso resaltar una nota positiva, la buena marcha hacia el modelo de suscripción de software, estrategia de largo recorrido. Tanto, que el 88% de los ingresos por venta de software han adoptado esa fórmula y su crecimiento ha sido sólo normalito, un 5%. Los ingresos totales por suscripciones aumentaron un 6% hasta los 6.400 millones, por lo que representan exactamente la mitad del total, seis puntos porcentuales más que hace un año. En cuanto a los ingresos recurrentes (ARR) también subieron un 6%.

En este contexto, la compañía ha anunciado el despido de algo más de 4.200 empleados, que permitirá ahorrar salarios, pero le costará unos 800 millones de dólares mientras Robbins sigue cambiando el rumbo. Ha llamado la atención la coincidencia entre los despidos y la salida de la compañía de María Martínez, hasta ahora directora de operaciones (COO) y que el 15 de mayo dejará las filas de Cisco entre elogios de Robbins. Fue el CEO quien la fichó personalmente en 2018, procedente de Salesforce (antes había sido VP corporativa de Microsoft). El puesto de la directiva portorriqueña ha sido eliminado del organigrama y una de sus responsabilidades, Customer Experience, pasará a depender directamente del CEO.

La segunda frase pronunciada por Robbins fue para señalar que durante el trimestre se les devolvieron 2.800 millones de dólares, divididos entre dividendos y recompra de acciones. En lo que va de año, con una u otra fórmula, los accionistas han sido recompensados con 5.700 millones. Mucho premio parece, pero así se sostiene la cotización en las empresas modernas.

No es la primera vez que Robbins reestructura la compañía https://norbertogallego.com/cisco-1-la-venda-antes-que-la-herida/2022/07/21/. ¿Qué ha sucedido esta vez para que la compañía rebaje sus previsiones a mitad del ejercicio? Durante la conferencia con analistas, el CFO puso en primer plano el alto grado de incertidumbre que presenta el momento macroeconómico. Y coincidió con directivos de otras compañías en señalar que no sólo se están dilatando los procesos de decisión de los clientes, sino que, una vez adquirido un producto, se toman con pachorra su puesta en producción.

La mejora en la calidad de los pedidos con respecto a la observada en el primer trimestre no es un consuelo, considerando que se redujeron un 12%. La digestión del inventario – un tema insistente entre los analistas – está siendo un problema generalizado en esta industria. Según dijo Robbins, los proveedores de cloud pueden tardar más de veinte semanas desde que reciben el producto y lo conectan. Esta ralentización de los ciclos de venta impacta de lleno en los resultados de Cisco, como a cualquiera en su lugar.

A estas circunstancias se suma el hecho de que uno de los mercados más provechosos para Cisco, el de los operadores de telecomunicación y cable, se está apretando los cinturones, con lo que la demanda del segmento se ha precipitado. Decididamente, 2024 no será un año fácil para las telecos y, por extensión, no lo será para Cisco. Claro que, si le preguntan por 2025, el tono de Robbins cambia: dice confiar en que la mejora se producirá hacia el final del presente año fiscal, ya en verano. Con esta hipótesis – confirmada por Herren – se han ajustado los gastos e inversiones.

Cuando tenga las autorizaciones preceptivas, Cisco podrá integrar Splunk en sus filas y se verá reforzada en las áreas de seguridad y observabilidad con el auxilio de la IA, una aportación notable de la empresa adquirida. Dicho sea de paso, los accionistas de Splunk tienen el mismo afán por recortar costes, de lo que da prueba el despido del 4% de la plantilla en Norteamérica.

Splunk acaba de anunciar los resultados de su cuarto trimestre, con un buen crecimiento, 19%, hasta 1.486 millones de dólares de los que 503 millones se han originado en la nube. Su ARR total aumentó un 15%. En el año fiscal, la facturación aumentó el 15%, superando los 4.200 millones de dólares, de los que 1.837 millones llegaron del negocio cloud (+26%).

Basta releer estas cifras para entender por qué Robbins sostiene que Cisco continúa en su senda hacia el modelo de suscripción de software: los ingresos recurrentes (ARR) son hoy el maná del sector TI y en esta tendencia encaja Splunk, la compra más cara en la historia de la compañía. Con su incorporación, Robbins confía en sumar unos 4.000 millones de dólares en ingresos diferidos, con los que – presumió – Cisco se convertiría en “una de las compañías de software más grandes del mundo”.

En el campo de la inteligencia artificial, la apuesta de Cisco es seguir enriqueciendo la asociación con Nvidia https://norbertogallego.com/nvidia-ve-mas-alla-del-billon-de-dolares/2023/06/05/ , única gran corporación que realmente está sacando oro de este yacimiento. Cisco no acumula muchas credenciales en IA, pero cree tener algo que decir, tanto en hardware como en software de red, para admitir cargas de trabajo de IA avanzada. La solución acordada con Nvidia allanará el camino a aquellas organizaciones que implementen los clústeres de esta a través de la infraestructura Ethernet de Cisco.

A las previsibles preguntas sobre las relaciones con los hiperescalares, Chuck Robbins respondió que vislumbra una gran oportunidad de negocio en los despliegues para cargas de trabajo de IA, pero admitió que la compañía está en todavía en una fase temprana. Algo que no sucede, en cambio, con la ciberseguridad, en la que la IA tiene presencia creciente.

Queda medio año fiscal por delante para Cisco y nadie piensa que será fácil. Pero el cierre de la compra de Splunk puede resultar balsámico.

[informe de Mario Kotler, desde San Francisco]