Cisco quiere convertirse en una de las mayores compañías de software del mundo. Si esta crónica fuera un tuit, aparentemente estaría todo dicho y a otra cosa. Pero las cuatro horas y media que duró el Investor Day del mes pasado merecen mucho más que esa miseria de caracteres. Era la primera vez desde 2017: han tenido que pasar seis años para que Chuck Robbins renovara la rendición de cuentas ante su audiencia más suspicaz. La plana mayor de la compañía fue desfilando ante la cámara dejando un mensaje: Cisco, aquel líder histórico de las redes, ha cambiado de piel y su principal cometido de aquí a 2025 será el software, con el que aspira a capitalizar el viento de cola que traen las nubes.

Como era previsible, Robbins, CEO de Cisco desde mayo del 2015, tiró del hilo desde el Investor Day de 2017 para afirmar con mínima gestualidad que la compañía (con él a la cabeza, claro) ha superado largamente las previsiones de entonces. La meta de que el software llegaría a suponer el 30% de la facturación total se ha alcanzado, algo nada baladí que hasta podría parecer porcentualmente poco, a la vista del ritmo de crecimiento que llevan las suscripciones.

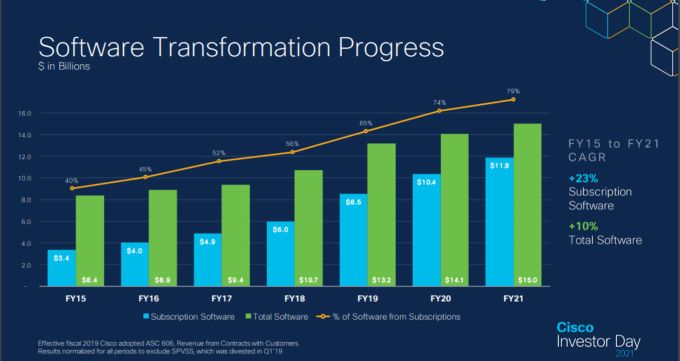

Cuando Robbins sustituyó en el cargo al legendario John Chambers, los ingresos generados por el software mediante suscripción ascendían a 3.400 millones de dólares que en siete años se han disparado hasta los 12.000 millones. Obviamente, es consecuencia de una política sistemática de adquisiciones, pero lo que importa recordar es que se trata de una estrategia de cambio del modelo de negocio. El año pasado representaba un 74% de los ingresos por software y actualmente es el 81%. Y esto no guarda relación alguna con las ventas de hardware, según una respuesta del tramo final.

Más aún, ese modelo está funcionando mejor de lo que esperaba, subrayó Robbins, puesto que en 2017 las previsiones apuntaban a que en 2020 alcanzara un 66%. Lo que ha significado que la suma de software más servicios ya es el 53% de los 49.800 millones facturados en el año fiscal cerrado en julio.

A pesar de estos guarismos, Wall Street mantiene una cierta frialdad: desde el inicio de 2021, la acción de Cisco ha subido “sólo” un 19,4%. Quizá se deba a que los inversores institucionales siguen aferrados a una imagen desactualizada de la compañía, o puede que esperasen un crecimiento menos discreto a corto plazo. Al cierre del 31 de julio, este ha sido del 1%, que ha sabido a poco. En este punto, Scott Herren, CFO desde hace once meses, prometió un rango de crecimiento entre un 5% y un 7% para los cuatro años (fiscales) próximos, los analistas confiaban en que el 2022 se cerrase con un 6%, para subir al 9% en 2025. Prudencia obligada, pues.

En esta frustración (muy relativa) y dado que la conversión al software es necesariamente gradual, algo tendrá que ver la severa escasez mundial de semiconductores, que está lastrando el tradicional negocio de hardware de la compañía. Fue el propio Robbins quien calificó de “frustrante” la imposibilidad de entregar a los clientes los productos que están demandando.

En la práctica, esta situación puede actuar como acelerante del propósito del CEO. Los ingresos por software aún no llegan a una tercera parte de la facturación total, pero Robbins se dice convencido de que en 2025 van a representar la mitad, momento en que los routers y los switches que tantas alegrías dieron a Chambers, dejarán de ser la columna vertebral de Cisco.

Tal vez sea por eso mismo que los servidores UCS apenas fueron citados durante el Investor Day y ni siquiera aparecen en el grupo de cabeza del ranking de IDC, que les estima una cuota global del 3,7%. Esto ha dado pie a rumores – ya se sabe: el que no corre, vuela – según los cuales los UCS tendrían los meses contados; sólo que no es sencillo colocárselos a un competidor.

Robbins quiso presumir de equipo y lo consiguió. Desde la partida hace año y medio de quien aparecía como su mano derecha y estratega, David Goeckeler [ahora CEO de Western Digital] el CEO ha reconfigurado la organización que no necesariamente coincide con el mapa de las líneas de producto. En ese organigrama destaca la aparición pública de Liz Centoni, quien tras 21 años en la compañía ha sido elevada al cargo de Chief Strategy Officer, que acumula con la dirección general de Aplicaciones. Ella fue la encargada de presentar la estrategia de cara a 2025.

El mensaje de Centoni fue explícito. Insistió a en esa manía reciente de presentar una estimación del TAM (Total Addressable Market) o mercado total potencial, como si fuera una oportunidad plausible de alcanzar y que justifica el esfuerzo de competir. Quien acepte su verosimilitud, ha de saber que Cisco compite por un TAM que en 2025 rondaría los 900.000 millones de dólares.

El desglose imaginado de esta cifra colosal sería este: 260.000 millones en sus mercados actuales [que implica multiplicar por cinco la facturación de Cisco el último año], 140.000 millones en los mercados de expansión y otros 500.000 millones generados por el futuro del trabajo y la automatización.

Centoni presentó otras cifras, que se reflejan en el gráfico siguiente y dentro de la misma a hipótesis del TAM, indica dónde piensa la compañía que va a conducir la transición desde sus líneas de negocio actuales. Obsérvese que a estas se les vaticina un crecimiento del 5% anual y a los nuevos mercados expansivos el 18%.

Desde su llegada al primer puesto ejecutivo, Robbins ha conseguido ir puliendo las explicables resistencias dentro de la compañía hacia las redes definidas por software y acercarla a la corriente multicloud pero con un planteamiento propio. Este trabajo de fondo ha dado sus frutos, como muestra la previsión de hacer crecer el negocio de suscripciones a un ritmo del 23% hasta 2025, lo que significaría llevar los ingresos de esta línea de negocio más allá de los 20.000 millones de dólares. Tanto o más, por cierto, que otros actores del mercado arraigados en el software.

Es una auténtica disrupción, posiblemente la más dura de las transiciones en la industria de las TI: del hardware al software a la vez que convertir este en un flujo de ingresos recurrentes. En un pasado cercano, resultaba fácil mover el cursor en el catálogo de Cisco a través de tres grandes bloques: plataformas de infraestructura, aplicaciones y seguridad. Disponer de una cartera de software amplia, en la que se incluye la colaboración y la seguridad, facilita la transición, mientras que reconvertir el hardware a la búsqueda de ingresos recurrentes es más complicado.

Una de las razones por las que Cisco luce unos márgenes operativos de calidad es su historia de adquisiciones, que han abierto el abanico. Era una constante en tiempos de Chambers, pero desde que Robbins es el jefe, han sido más de 40. Entre las relevantes para esta orientación al software y la nube, App Dynamics, Intersight y ThousandEyes, que en conjunto conforman una plataforma de inteligencia. A ellas – en el capítulo de “observabildad”, que ahora se lleva mucho – acaba de añadir la adquisición de la israelí Epsagon.

El modelo de suscripción merece una breve reflexión, ya que es la tendencia que siguen, con más o menos vigor, otros grandes suministradores de TI. Es bien sabido que HPE va ganando por ahora esa carrera en la que introduce Aruba, un elemento de competencia directa con Cisco. También Dell, aunque en su portfolio prima el hardware.

Centoni, como delineante de esa estrategia, concibe así el escenario: “es un mundo de múltiples nubes y trabajo híbrido, centrado en las aplicaciones […] todos los productos de nuestra cartera, si es posible, se administran desde la nube, se entregan en la nube y se ofrecen como servicio”.

Es un obligado cambio de discurso. Robbins recordó en su intervención de apertura que hace cuatro o cinco años, la nube era percibida por Cisco como una acechanza; desde entonces – añadió – la nube ha pasado a ser “un impulsor de nuestro negocio y nuestra transformación”. El CEO se dijo convencido de llevar la buena dirección y de haberse rodeado del equipo adecuado.