Por primera vez en años hay unanimidad entre los analistas acerca de los resultados económicos de IBM: los del primer trimestre parecen indicar que la compañía está en el buen camino. Por tanto, han mejorado su opinión acerca de Arvind Krishna, CEO de la compañía desde abril de 2020. Elogian su decidida apuesta por la nube híbrida y la inteligencia artificial y el acierto de escindir Kyndryl en noviembre, que le aporta una dosis de crecimiento a través del contrato de distribución entre ambas entidades. Krishna se declara optimista, toda vez que la demanda de TI, que califica como fuente de ventaja competitiva para las empresas, no parará de crecer pese a la incertidumbre generalizada.

Un ejemplo es Erik Woodring, de Morgan Stanley, firma que en el pasado fue muy reticente a la estrategia seguirá por Virginia Rometty. Ve con buenos ojos el hecho de que más de la mitad de los ingresos de IBM proceden de fuentes recurrentes, al tiempo que el remanente que siguen aportando el hardware y los sistemas operativos no supera el 20% del total. Esto, desde su punto de vista, limita la vulnerabilidad de IBM ante una posible contracción de los presupuestos de TI – que Krishna no contempla, pero podría ocurrir en el nuevo contexto mundial – si se produjera. Ante una sugerencia en ese sentido, Krishna respondió citando el fuerte incremento de clientes.

No fue la única mención a la coyuntura económica en la presentación de resultados. Preguntado por una eventual recesión en Estados Unidos, Krishna predijo que las ventas de tecnología soportarían cualquier impacto en la escala previsible: “creemos que la demanda se mantendrá cuatro o cinco puntos por encima de la tendencia del PIB”.

En cuanto al efecto del cese de actividad de la compañía en el mercado ruso, Krishna lo cuantificó en unos 300 millones de dólares de ingresos que dejarán de percibirse este año, lo que lógicamente también reducirá el beneficio.

La facturación ha crecido el 11% hasta 14.197 millones de dólares en el trimestre acabado en marzo, pero el beneficio neto ha caído un 23% hasta 733 millones. No es algo que deba preocupar, en opinión del vicepresidente y CFO James Kavanaugh: “en la actualidad somos una compañía de crecimiento rápido y rentable, con una mezcla satisfactoria de negocios de alto valor, unos ingresos recurrentes significativos y una sólida generación de caja”. Añadió que no se esperan problemas con la cadena de suministros.

Dos grandes áreas de negocio, que representan tres de cada cuatro dólares de ingresos, han tenido un comportamiento muy positivo: +12,3% las ventas de software (5.800 millones) y 13,3% las de consultoría (4.800 millones). Ha sufrido un descenso la de infraestructuras: -2,3% (3.200 millones). El CEO atribuyó este descenso a la dinámica del ciclo de producto. Mientras las infraestructuras distribuidas crecieron un 8% espoleadas por la demanda de cargas de trabajo de SAP S/4HANA en sistemas Power10 de gama alta, cayeron un 18% en los mainframes de la serie zSystems. Esto era previsible porque el z15 lleva once trimestres en el mercado y el z16 estará disponible a finales del segundo trimestre, lo que naturalmente ha postergado las decisiones de gasto. Diseñado para el desarrollo nativo de la nube e incluyendo nuevas prestaciones de seguridad y un acelerador de IA integrado en el chip, el z16 ayudará a reducir el fraude en las transacciones en tiempo real. Su nuevo ciclo se estima en tres años.

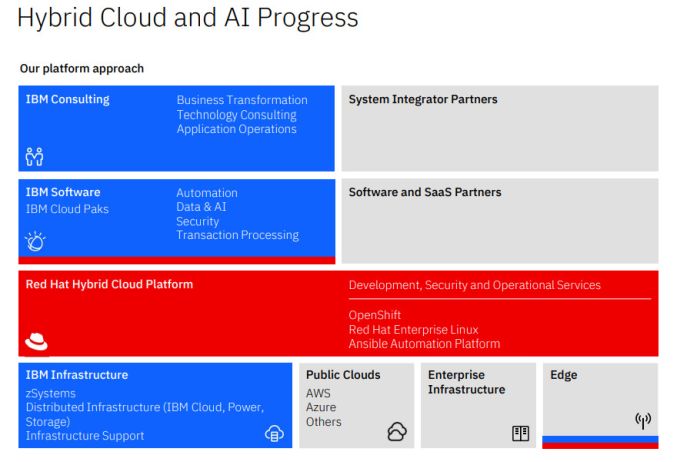

El buen comienzo de 2022 – dijo Krishna – es “una señal de que nuestro enfoque, nuestras inversiones y nuestras decisiones están dando frutos”. Los ingresos de la categoría Hybrid Platform & Solutions crecieron un 10%. La nube híbrida creció un 10% llegando a los 4.100 millones de dólares con la incorporación de 200 clientes nuevos (ya son 4.000, según Krishna). Es evidente el peso de Red Hat en estos resultados: aunque no se desglosa la cifra, se dijo que su crecimiento fue del 18% con respecto a igual período de 2021.

Las cifras ofrecidas por Kavanaugh son deliberadamente imprecisas acerca de Red Hat, pero se puede estimar que esta entidad por la que IBM pagó 34.000 millones hace tres años y medio, representa hoy – después del spinoff de Kyndryl – una décima parte de los ingresos de su propietaria.Los clientes de IBM han encontrado en la asimilación de Red Hat una plataforma de código abierto sobre la que innovar y beneficiarse de su flexibilidad, sin menoscabo de la seguridad, fue el mensaje transmitido a los analistas.

Ahora que la palabra plataforma está en todas las bocas, viene al caso decir que IBM – después de vender su división de servidores X a Lenovo – mantiene tres diferentes a la par: sus tradicionales sistemas Z y la familia Power, más la aportada por Red Hat cuyo efecto paradójico ha sido facilitar la modernización de las anteriores. Con una rica combinación de software, los clientes pueden conjugar nubes públicas, nubes privadas y entornos on-premise.

Paralelamente, el primer trimestre ha dejado como novedad una alianza de IBM con Nvidia en torno a las aplicaciones impulsadas por la IA ((AIOps) en el datacenter, el edge y las nubes públicas. Estrechamente ligado a esto, lo que se ha dado en llamar ´hiperautomatización` ha contribuido con un aumento del 5%. Krishna, inspirador de esta estrategia, insistió en subrayar el potencial que representa la automatización, en la que IBM se está volcando con soluciones como la lanzada recientemente para automatizar la gestión de las licencias de software.

En líneas generales, se puede decir que los ingresos originados por las ofertas de datos e IA – software cognitivo – que venían algo tocados del año pasado, han crecido un 4%. Se trata de un área prometedora, pero en la cual el CEO quiere andar con pies de plomo para no caer en entusiasmos pasados. Este viaje – vino a decir – sólo se ha recorrido en una décima parte, por lo que Kishna confía ir aprendiendo y mejorando a lo largo de la década. No podían faltar menciones al área de computación cuántica, en la que ya se ha implementado el primer procesador de 127 qubits.

Reforzando su visión estratégica, no descuida la política de adquisiciones y durante el trimestre cerró las de Envizi, Sentaca y Neudesic,esta última para incorporar capacidades hyperescalares y dar respuesta a la creciente demanda hibrida multicloud. En total, la compañía destinó 700 millones a adquisiciones durante este período.

Por su parte, los ingresos en el capítulo de seguridad crecieron un 8% con un buen comportamiento de Cloud Pack. Este es otro segmento al que el CEO asigna mucha importancia, por considerar que “es el gran tema de la década y el mayor de los problemas a los que todos nos vamos a enfrentar”. La complejidad a la hora de abordar la cibereguridad en todas sus variantes (cifrado de datos, defensa en capas, controles de acceso,…) conduce a que sea otra palanca de crecimiento para la compañía, que se ha reforzado a finales del año pasado adquiriendo una compañía especializada en EDR (detección y respuesta de puntos finales) de extraño nombre: ReaQta.

No podían faltar menciones a la larga lista de alianzas de IBM Consulting, que suponen unos 2.000 millones de dólares, con socios del calibre de Salesforce, Adobe y significativamente con Amazon Web Services y Azure (Microsoft). Acaba de suscribir con la alemana SAP la expansión de su acuerdo anterior que la convierte en socio premium de Rise with SAP. En el caso de Adobe Experience Platform, ha potenciado la alianza en la aplicación de IA a los datos meteorológicos [IBM es propietaria desde 2016 de The Weather Company].

Los efectos derivados de la todavía fresca escisión de Kyndryl merecen lectura aparte. La compañía, independizada pero unida a IBM por un sólido vinculo comercial, ha contribuido al crecimiento del segmento Software (15%) con ocho puntos porcentuales en ventas incrementales.

Kavanaugh, muy coordinado con Krishna en las respuestas a los periodistas, presumió de que la compañía está en el camino de obtener crecimientos de ingresos a medio camino entre uno y dos dígitos para mantener un elevado flujo de caja, estimado en 35.000 millones de dólares entre 2022 y 2024. Tras desembolsar 1.500 millones en dividendos, la posición de efectivo a finales de marzo rondaba los 10.800 millones, con una deuda total de 54.000 millones.

Al margen de los resultados, se comunicó un dividendo trimestral de 1,65 por acción, que representa un 0,61% de incremento. Puede que a muchos accionistas les sepa a poco, pero la modestia de la cifra parece indicar que Krishna será menos rumboso que sus dos predecesores. Ciertamente, Krishna puede apoyarse en la mejoría de las cuentas durante dos trimestres consecutivos – secuencia inusual en la última década – para seducir a los inversores con una estrategia creíble. Siempre y cuando acierte en su pronóstico de que la demanda de TI se moverá entre cuatro y cinco puntos por encima del PIB.

Dicho esto, hay que hacer constar que cuando presentó los resultados, el CEO sólo conocía el crecimiento del 6,9% en el cuarto trimestre de 2021, pero aún no se había publicado la sorprendente caída del 1,4% en el primero de 2022. Con esta salvedad, el colofón de Krishna se justifica: “somos una empresa diferente, hemos cambiado de trayectoria y, aunque nos queda mucho por hacer, estamos empezando a recoger los frutos del esfuerzo”.