Windows, que solía ser la segunda vaca lechera en el establo de Microsoft, ha perdido estatus, relegada a la tercera fila en el último trimestre de 2011, ecuador de su año fiscal. La explicación es en apariencia simple: un bajón global en la venta de PC, provocado por la infausta escasez de discos duros, la incertidumbre económica y la fuga de consumidores hacia las tabletas. O todavía más simple: el ciclo de ascenso del sistema operativo ha durado desde septiembre de 2009, con el lanzamiento de la versión 7 [de la que se han instalado 525 millones de copias] y su declive es natural ahora que se acerca Windows 8. Por esta y otras razones, 2012 va a ser un año de transición para Microsoft.

No hace falta mucho ingenio para predecir que la división Windows & Windows Live volverá a escalar, cuando Windows 8 salga al mercado – se dice extraoficialmente que a finales del verano o comienzos del otoño – sin efecto expansivo en el resto del ejercicio. Admite Peter Klein, el director financiero de Microsoft: “esperamos que los ingresos seguirán la misma dinámica de los trimestres recientes: el crecimiento del PC en los mercados emergentes superará al de los desarrollados y la demanda empresarial superará la de consumo”. Klein da por cierto que la escasez de discos duros, provocada por las inundaciones en Tailandia continuará hasta marzo o abril.

La distinción entre los mercados emergentes y los avanzados tiene su miga. Según las previsiones publicadas por Gartner, los primeros son yacimientos de crecimiento, mientras los segundos declinan. La disociación es preocupante para Microsoft, porque es precisamente en los emergentes donde Windows sufre las consecuencias de la piratería. La consultora prevé una caída del 1% en las ventas globales de PC, y Microsoft aventura que se mantendrá la tendencia, lo que significaría un descenso entre el 2% y el 4%. A mediados de abril se sabrá.

También importa, y mucho, la diferencia de comportamiento entre empresas y consumidores. En las primeras – dijo Peter Klein – el “ciclo de refresco” continúa al ritmo de un 2%. En el segmento de consumo, el bajón es del 6%, empujado por los netbooks, hace un año representaban el 8% del mercado de PC, ahora no pasan del 2%; si se excluyera esta categoría, el consumo habría crecido un 2%. Preguntado acerca de la perspectiva de los ultrabooks, Klein fue cauto: la próxima generación, con los nuevos procesadores de Intel, tardará unos meses en llegar a las tiendas, y aun entonces puede que los consumidores se pregunten si no vale más esperar a Windows 8.

En una visión general, los ingresos de Microsoft entre octubre y diciembre treparon hasta 20.885 millones de dólares (4,6% más que un año antes), y tanto el beneficio operativo como el neto bajaron un 2% y menos del 1%, respectivamente. Ha sido un trimestre récord, pero con fuerte aroma a estancamiento. También en esto se nota la transición. La pérdida de ritmo de Windows supone que otras divisiones tienen que tirar de los resultados.

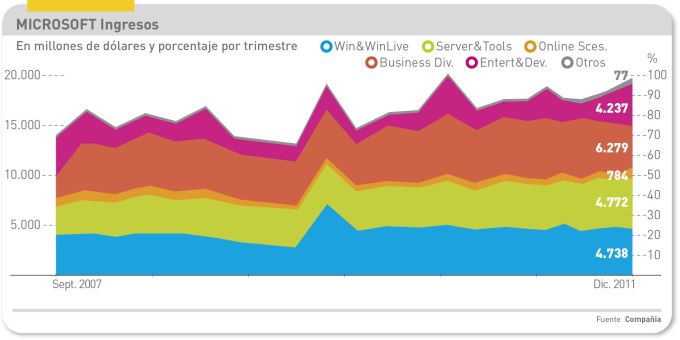

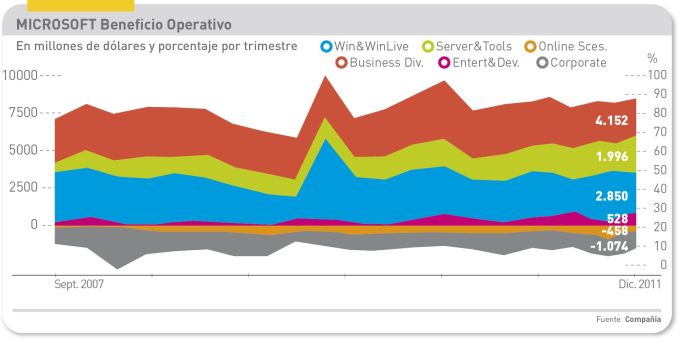

Según se aprecia en los gráficos de esta página, el 76% de los ingresos de Microsoft son generados por sus tres actividades “tradicionales”, simplificando: Office, Servers & Tools y Windows, en este orden, cuya contribución al beneficio operativo es muy superior, del 112%. La división Entertainment & Devices, necesariamente estacional, suma mucho en la facturación pero con una pobre aportación al beneficio.

En cuanto a la división Online Services, históricamente la cenicienta del ritual trimestral, las cifras confirman que despega perezosamente y recorta sus pérdidas en “sólo” 458 millones, pero lo cierto es que desde 2006 ha devorado unos 8.000 millones de dólares. Pero Microsoft no puede renunciar a ella sin condenarse a desaparecer de una escena que dominan poderosos rivales.

La llamada Business Division es la perla de los resultados trimestrales. Con 6.279 millones de ingresos, obtuvo 4.152 millones de beneficio operativo. Gracias a Office 2010 [“seis trimestres después de su lanzamiento, excede nuestras expectativas”, presumió Klein] pero también a otros productos – SharePoint, Exchange, Linc y Dynamics (ERP y CRM) – con crecimientos de dos dígitos. La segunda fuente de ingresos ha pasado a ser la división Servers & Tools (4.772 millones de dólares), cuyos pilares son Windows Server y SQL Server. Había curiosidad por parte de los analistas acerca de cómo van los esfuerzos en cloud computing, y en lugar de números Klein enumeró varios casos en los que Microsoft ha ganado contratos a sus competidores; no hay por qué dudarlo, pero los aludidos, Salesforce, Oracle y VMware, probablemente dirán lo contrario.

En un corte transversal, Klein quiso destacar la progresión de los negocios relacionados con la demanda empresarial. Al cierre del trimestre – dijo – las cuentas reflejaban 15.300 millones de ingresos diferidos y contratos no facturados por valor de 19.000 millones.

No ha sorprendido a nadie descubrir que el incremento de los costes operativos (7.994 millones de dólares) duplica el de los ingresos. Hay varios componentes temporales, que la empresa no desglosa ni comenta: los costes de integración material de Skype, los desembolsos a Nokia para facilitar su adopción de Windows Phone y el aumento en los costes de adquisición de tráfico en los servicios online.

La reacción bursátil ante estas noticias ha sido claramente positiva: la acción de Microsoft llegó el viernes a rozar los 30 dólares, su cotización más alta desde abril de 2010.