Los resultados del año fiscal del grupo Vodafone han sido anodinos. Ni peores ni mejores que los de otros operadores europeos, pero sirve de poco consuelo mirarse en semejante espejo. Los ingresos totales (45.580 millones de euros) muestran un interesante 4% de incremento que baja al 2,6% en lo ingresado por servicios (38.203 millones). La directora financiera, Margherita Della Valle, pudo decir sin faltar a la verdad que los números fueron buenos o al menos alineados con las expectativas para el año y la ambición a medio plazo del equipo directivo. Por una vez, este asunto no era lo que interesaba a los analistas, como se vería en la primera pregunta, a cargo de Maurice Patrick (Barclays).

Hatem Dowidar

“Pronto se cumplirán seis meses desde el anuncio de nuevas prioridades de cara a la consolidación del mercado móvil [pero] aún no hemos visto ningún progreso tangible. ¿Mantienen el enfoque de noviembre? En el documento que nos han presentado, se alude a oportunidades todavía vigentes, ¿podrían ponernos al día?” Naturalmente, Nick Read, CEO de la compañía, se esperaba la pregunta y tenía la respuesta dispuesta: “sí, las prioridades que definimos en noviembre están en el primer plano de todo lo que hacemos”.

Las explicitó en tres: 1) Vodafone sigue interesada en la concentración de activos de valor en mercados sanos (sic) susceptibles de producir un crecimiento predecible del flujo de caja; 2) también aspira a simplificar su cartera de activos, privilegiando aquellos que apalanquen su escala regional y 3) quiere mantener un control compartido de Vantage Towers – de la que se vaticina una salida a bolsa – con la finalidad de capturar las oportunidades de crecimiento todavía abiertas en un sector que tiende a la consolidación. La suma de las tres prioridades – dijo – debería facilitar un fortalecimiento del balance con una mayor flexibilidad financiera al grupo.

En este contexto, el diálogo no podía soslayar la noticia fresquísima, de la semana anterior: el operador Etisalat, propiedad de los Emiratos Árabes Unidos (EAU), acababa de adquirir el 9,8% del capital cotizado de Vodafone, convirtiéndose en su primer accionista con una inversión de 4.170 millones de euros (una prima del 10% sobre el valor bursátil).

La jugada de Etisalat ha dado lugar a variadas interpretaciones, aunque la más verosímil parece estar en la explicación del CEO de e& [como ha sido rebautizada la compañía emiratí], el egipcio Hatem Dowidar: sólo quiere ser un inversor pasivo [entiéndase que Read puede estar tranquilo], sin aumentar su porcentaje [los accionistas no tienen nada que temer]. Lo más significativo es la declaración de respaldo a la estrategia anunciada en noviembre por el CEO de Vodafone. Corolario provisional: Read habría ganado al menos un año libre de acoso.

De lo anterior sería sencillo colegir que Dowidar – quien de 1999 a 2015 ocupó puestos internacionales en Vodafone – adopta las maneras clásicas de un ´caballero blanco´ que se presta voluntario a ser el protector que Read necesita para no ceder a las exigencias de su accionista Cevian Capital. Otros inversores, discretos pero relevantes – BlackRock, Vanguard y el HSBC – no han secundado las presiones del fondo sueco, pero les gustaría ver frutos cuanto antes.

En principio, el CEO sale aliviado, lo que no significa que el espaldarazo de Etisalat / e& sea desinteresado. De hecho, se aprecia una llamativa confluencia entre las estrategias de ambas compañías. El operador emiratí está presente en mercados de Oriente Medio, África y Pakistán, con un total de 159 millones de abonados. Sus posesiones clave son UAE, Arabia Saudi y Egipto, en los que espera crecer un 15% anual. Por otra parte, Además, el porcentaje de Maroc Telecom que adquirió a Vivendi en 2013, le permite seguir avanzando en el África subsahariana. Como se puede ver, la única fricción visible con Vodafone se da en Egipto, donde Read está organizando el traspaso del control a Vodacom, su filial sudafricana.

A tener en cuenta que el pasado febrero Hatem Dowidar perfiló un giro estratégico que presentó como un paso en la transformación del operador en una compañía dotada de su propia base tecnológica. Este movimiento tiene algunos rasgos comunes con la internalización de tecnologías que se plantea llevar a cabo Vodafone. También e& aspira acumular experiencia suficiente para competir con una oferta más amplia de servicios de TI a empresas y gobiernos en los principales países donde opera y depender menos del negocio de conectividad.

Al mismo tiempo, consciente de que nada en la abundancia, Dowidar ha anticipado aplicar una política agresiva de fusiones y adquisiciones para fortalecer una impronta diversificada. Resulta muy tentadora la conjetura de que, si las tácticas para mejorar el balance de Vodafone lo requirieran – es lo que Cevian buscaba por las bravas – podría desprenderse de activos que tal vez interesarían al accionista emiratí en condiciones mutuamente convenientes.

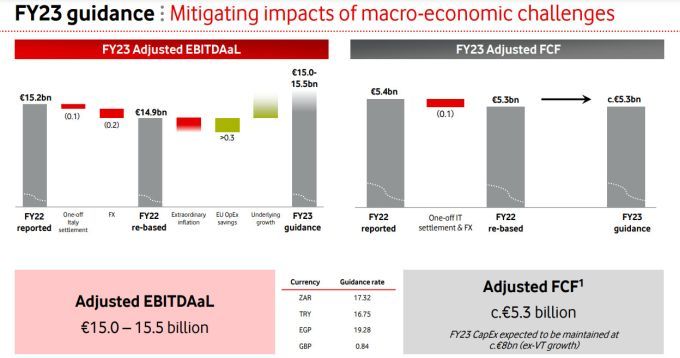

Volviendo a los resultados de Vodafone: como era previsible, dadas las circunstancias macroeconómicas, Read trató de tranquilizar a los analistas e inversores con su afirmación de que Vodafone está bien pertrechada para afrontarlas. Lo esencial de su mensaje es que ha alcanzado un punto de inflexión del 7,2% en el retorno sobre capital empleado (ROCE). Acerca de sus previsiones para el año fiscal 2023, fijó el EBITDAaL [indicador que a la fórmula clásica adiciona after Lease] de hasta 15.500 millones de euros y un flujo de caja libre estimado en 5.300 millones.

En su narrativa sobre los mercados europeos, Read y su CFO Della Valle fueron tan explícitos acerca de Alemania como escuetos con respecto a Italia y España, países donde se han frustrado iniciativas de consolidación; una no solicitada de Illiad y el intento de fusión con MasMóvil. En ambos casos, se infravaloraban los activos de Vodafone.

Es natural que los analistas fueran inquisitivos sobre la filial alemana, puesto que solía aportar hasta el 40% de los beneficios del grupo. Graves errores de política comercial forzaron la caída del CEO de Vodafone Deutschland y en su lugar fue fichado Philippe Rogge, procedente de Microsoft. A corto plazo, se espera una desaceleración de los ingresos por servicios.

España apenas mereció un par de frases, relacionadas con la disponibilidad de fondos europeos de recuperación destinados al sur del continente. Precisó Della Valle lo siguiente: “en España hemos tenido un éxito notable con proyectos de digitalización promovidos por el gobierno, que en parte ya han sido asignados […] Asimismo, esperamos una aceleración de los ingresos por servicio en los próximos trimestres. No hará falta mucho: en el cuarto trimestre han caído un 4,5%.

Esta vez no ha habido la habitual rueda de prensa de Vodafone España, que cerró el año fiscal con ingresos totales de 4.180 millones de euros, apenas el 0,3% más que en 2021; los ingresos por servicio de 3.714 millones y un descenso del 2%, que el comunicado oficial atribuye a la aguda competencia en precios no compensada por el aumento de la demanda en el segmento de empresas y sector público. Como colofón, el texto ratifica el tópico sobre las intenciones de la filial española: “estamos abiertos a alternativas pragmáticas susceptibles de crear o desbloquear valor”. De momento, es todo.