Siguen en pie los objetivos de ServiceNow: alcanzar los 10.000 millones de facturación en 2024 y los 15.000 millones en 2026. Aunque a esta distancia todo es posible. Al cierre en diciembre de su año fiscal 2021, la compañía había ingresado 5.500 millones de dólares, con un crecimiento del 28% anual. El martillo del supervendedor Bill McDermott sólo ve clavos en los que machacar a cada paso que da. Se declara convencido de que “nuestro modelo comercial está diseñado para prosperar en cualquier contexto económico”, por lo que ventajas en los desafíos a los que otros temen. Ni el impacto de la pandemia ni tampoco los problemas de abastecimiento global han hecho mella en el negocio de ServiceNow.

Queda por saber qué piensa el CEO de ServiceNow acerca del nuevo cuadro macroeconómico abierto por la guerra iniciada por Rusia, un factor desestabilizador donde los haya. En espera de que la situación – y sus consecuencias – se aclare, McDermott sostiene que los factores vividos los dos últimos años han sido revulsivos para los procesos de transformación digital de las organizaciones, de los que la compañía está sacando buena tajada.

Ya lo dijo en octubre pasado, cuando destacó que esta coyuntura obliga a las empresas a reorientar sus procesos de negocio, a repensar sus cadenas de suministro y, en esencia, a reconfigurar sus operaciones. ServiceNow se ofrece para ser de gran ayuda, habiéndose reforzado en los últimos tiempos con la adquisición de la danesa Gekkobrain en el ámbito del ERP. A seguir.

Las cifras del ejercicio 2021 han sido excelentes, abanderadas por un record de 135 contratos superiores al millón de dólares, un 50% más que un año antes. Sólo en el último trimestre, los ingresos por suscripciones crecieron un 30% y el margen operativo se situó en el 23%. La ratio de renovación fue del 99%.

Apoyándose en el argumento de que ServiceNow se mueve según la ´regla de los 60` más que en la de los 40 [en referencia a un indicador de bonanza en el que la tasa de crecimiento y el margen de beneficio combinados de una empresa de software deberían superar el 40% para ser ideales], McDermott afirma que todas las circunstancias están alineadas para que así ocurra. Como al pasar, deja caer que dispone de 5.000 millones de dólares en efectivo, una buena palanca para reforzarse por la vía inorgánica, lo que no ha sido habitual en su historia.

Este asunto de las fusiones y adquisiciones no es algo que a McDermott le quite particularmente el sueño; prefiere – o eso dice – centrarse en crecer de puertas adentro y hacer adquisiciones puntuales muy estratégicas y a pequeña escala, que sean fácilmente digerible. Huye de la tentación de cargar a sus equipos de ingeniería con tareas de integración para absorber activos adquiridos. En cambio, promete seguir expandiendo su plataforma y si para esto hay que comprar, no le faltarán recursos. Matizando este planteamiento, la CFO Gina Mastantuono tampoco puede cerrarse a nuevas operaciones: sólo añade que deberían impulsar el valor incremental para el cliente y tener sentido desde la perspectiva del accionista, ecuación que – a su juicio – no es corriente.

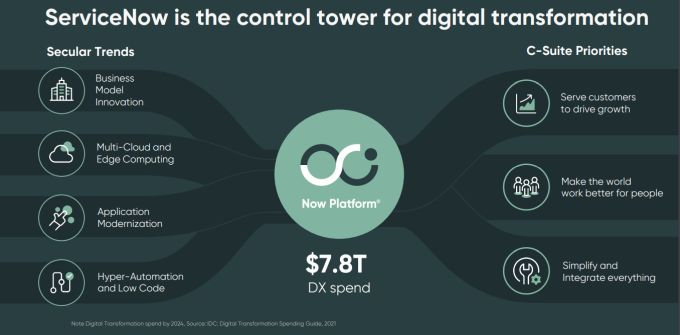

McDermott es conocido por huir de la estridencia. Prefiere hablar de “un entorno de demanda sostenida”, con crecimiento lineal y coherente, sin perder de vista el horizonte de convertirse en “plataforma de plataformas” . Todos a una, los directivos repiten una consigna recurrente: “ServiceNow es vista por sus clientes como la plataforma estándar para su transformación digital”.

Siguiendo esta premisa, ServiceNow ha lanzado la primera de las dos actualizaciones anuales de su plataforma. En esta ocasión, toma el nombre de San Diego y la próxima, según el orden alfabético habitual, será Tokio. La plataforma de plataformas cuenta ya con 70 millones de usuarios activos, que ya es decir.

La idea subyacente es ampliar su alcance hasta el back end, superando el rol de capa de integración de los flujos de trabajo. De esta progresión se ocupa un componente, Automation Engine, gracias al cual la plataforma actúa como centro neurálgico de todos los bots desplegados, que se pueden monitorizar, administrar e implementar con un nuevo RPA Hub compuesto por 1.300 componentes preconstruidos. Unos bots cuyo diseño, testeo y puesta en producción resulta ahora más sencillo para cualquier desarrollador – argumenta la compañía – gracias a RPA Desktop Design Studio, fruto de la adquisición de Intellibot, esta de marzo de 2021, otra prueba de la precisión quirúrgica de cada compra.

La actualización de su plataforma no es el único ámbito al que ServiceNow presta un mimo especial. También cuida su política de alianzas, como la que mantiene con Celonis. La tecnología de minería de procesos de esta ayuda a detectar los cuellos de botella y las ineficiencias operativas en las empresas, mientras que la plataforma de ServiceNow las resuelve. Según Mantantuono, ServiceNow adelanta a rivales como Salesforce, Pegasystems, Appian o la Power Platform de Microsoft, cuyo low-code – dijo – no permite la creación de aplicaciones complejas tan rápidamente. En paralelo, la compañía ha mejorado ostensiblemente la accesibilidad, densidad de información y preferencias por diseño. No sólo es importante resultar sencillo, sino también parecerlo.

Sigue viento en popa la verticalización en la que ServiceNow lleva poniendo énfasis desde la incorporación del CEO. En esta línea, ha sacado al mercado soluciones específicamente diseñadas para banca, compañías de seguros y proveedores de tecnología y telecomunicaciones, abordando problemas de cada sector. A fin de cuentas, no es lo mismo automatizar actualizaciones de cuentas bancarias que mejorar la colaboración entre aseguradoras y corredurías, como bien distinto es el soporte TIC desatendido gracias a la inteligencia artificial.

Con estos elementos, las perspectivas de Service Now para este año son claramente positivas. Las consultoras IDC y Gartner prevén una tendencia alcista en los presupuestos de TI ligados a proyectos de transformación, aguas en las que pesca la compañía. Sólo este año, Gartner estima que el gasto mundial de software se disparará un 12%.

Mientras McDermott no muestra preocupación por la macroeconomía, su directora financiera Mastantuono destaca que el 80% del negocio procede de clientes existentes en los que detecta un amplio margen de crecimiento, ya sea por ampliación de las soluciones implantadas – actualmente, menos del 20% de sus clientes tienen tres o más flujos de trabajo – o mediante ventas cruzadas.

De tal modo, para el cierre del primer trimestre fiscal, en marzo, confiaba en alcanzar un 25% de crecimiento en ingresos por suscripciones, sentando con ello las bases para que el total llegue a 7.000 millones de dólares en 2022.