20 Mar

Es bien conocida una frase de Benjamin Franklin según la cual hay sólo dos certezas absolutas, la muerte y el pago de impuestos. No menos conocido es que los millonarios narcisistas del Silicon Valley (la referencia geográfica no es exclusiva, desde luego) actúan como si fueran inmortales y recurren a todos los trucos a su alcance para pagar menos impuestos.

La conferencia ministerial del G20, que ayer se inició en Buenos Aires, tiene en su agenda un documento en el que se plantea elevar la fiscalidad de la economía digital, que con toda seguridad no convencerá a todos los países representados. El secretario del Tesoro estadounidense, Steve Mnuchin, ya ha adelantado su oposición a «imponer nuevas cargas fiscales que inhibirían el crecimiento y la innovación, causando serio perjuicio a trabajadores y consumidores». Nadie se atreve – todavía – a señalar un vínculo entre esta discrepancia y el proteccionismo comercial rampante de la administración Trump, pero esa relación flota en el aire. A esto se refiere el Center for Tax Policy, de la OCDE, al describir la situación como «inflamable».

Mientras tanto, en Bruselas se ha presentado oficialmente la semana pasada un proyecto de directiva que apunta a gravar con un 3% de los ingresos que obtengan en territorio europeo las grandes empresas de Internet. El umbral propuesto para la llamada Digital Services Tax (DST) se fija en 750 millones de euros de ingresos globales o 50 millones de ingresos en Europa. El preámbulo del documento explica que con esta raya se evita penalizar a las startups y unicornios que se encuentran en una etapa de crecimiento. La novedad con respecto a otras iniciativas que se han quedado por el camino es que, en lugar de gravar los beneficios, lo hace directamente sobre los ingresos en determinadas actividades.

La DST no se aplicaría al conjunto de los ingresos sino sólo a aquellos que se recauden en Europa por uno de los siguientes conceptos: 1) contratar publicidad online, 2) poner en relación a usuarios de las redes y 3) vender datos recogidos de los usuarios. La tasa se devengará en el estado de residencia del usuario que utiliza un interfaz de la empresa para ver la publicidad o donde se generan los datos transmitidos a terceros.

No se ha cerrado definitivamente la discusión acerca de si deberían incluirse los ingresos procedentes de suscripciones a servicios digitales. En cambio, se excluye expresamente el comercio electrónico. En una segunda fase, la CE espera incluir en el derecho comunitario la noción de presencia digital significativa: según un texto preparatorio, los baremos para aplicar esa noción en un país miembro serían, anualmente: 7 millones de euros, un mínimo de 100.000 usuarios o 1.000 contratos relativos a la prestación de servicios digitales. Los medios y los operadores de telecomunicaciones no se verían afectados.

A simple vista, el proyecto de directiva parece redactado buscando una fórmula legalmente aceptable para evitar que las empresas elijan un país de residencia fiscal donde pudieran gozar de trato preferente, facturando y pagando allí sus impuestos. La penitencia identifica al pecado y al pecador: los primeros en oponerse al proyecto han sido Irlanda (donde residen fiscalmente Apple, Google y Facebook) y Luxemburgo (donde está la sede europea de Amazon).

La multa aplicada por la Comisión a Apple por haber pactado con Irlanda condiciones excepcionales que merecen la calificación de dumping fiscal ha sido recurrida tanto por la empresa como por el gobierno de Dublin. El monto de la sanción ha sido consignado en una cuenta congelada hasta que haya sentencia firme.

No es extraño, pues, que el actual jefe de gobierno irlandés, Leo Varadkar, haya sido el primero en declarar su oposición al proyecto. Probablemente no sería el único: según la CE, 19 países miembros apoyan la iniciativa presentada por Francia con apoyo de Alemania, España e Italia [Reino Unido dice tener la misma intención, pero ya no se sienta a la mesa salvo para discutir si el Brexit será duro o blando]. Chipre y Malta están resueltamente en contra, mientras Dinamarca y Holanda ponen objeciones de forma.

En principio, toda modificación del sistema fiscal europeo requiere la unanimidad de los estados miembros. Que es extremadamente difícil de conseguir lo demuestra el hecho de que el régimen del IVA fue aprobado mediante un ´compromiso provisional` en 1999 y aún sigue vigente. La debilidad que esto implica – y que los lobbies no dejarían de aprovechar – se pone de manifiesto en que la Comisión presenta la DST como una «recomendación».

¿Por qué? Si, como es previsible, no se pudiera alcanzar la unanimidad, quedaría por explorar el «mecanismo de cooperación reforzada». Permite que un número mínimo de nueve miembros establezca una integración no aplicable al resto de la Unión. El procedimiento, inventado como atajo en materias de defensa, es discutible que pueda aplicarse a la fiscalidad. Si así fuera, podría trazar una línea divisoria entre las grandes economías del bloque, que se sienten expoliadas por empresas que contribuyen menos de lo que deberían – palabras de Emmanuel Macron en septiembre en la cumbre de Talln – con la complicidad de otros socios cuyos modelos tributarios contemplan (o al menos no descartan) desgravaciones dirigidas a atraer inversiones.

El problema de la erosión fiscal en favor de las multinacionales es un viejo debate. Según el Financial Times, en los diez años de la gran recesión, las tasas efectivas pagadas por las 10 compañías más grandes en nueve sectores cayó una media del 9%, con la peculiaridad de un descenso más pronunciado en las que pertenecen a la economía digital. En el mismo período, la presión fiscal sobre los individuos ha tendido a aumentar en la mayoría de los países.

También es antigua la crítica a las empresas digitales por haber creado estructuras sociales que les permiten encontrar atajos para desviar el pago de impuestos a las jurisdicciones que les son más favorables. El caso paradigmático (pero lejos de ser el único) es Apple. Aquí mismo, sin ir más lejos, opera a través de una filial llamada Apple Marketing Iberia, cuya actividad se define en las cuentas anuales como «soporte de ventas y proveedor de servicios de marketing y complementariamente servicios de investigación y desarrollo a empresas relacionadas, y recibe una cuota por los servicios prestados al grupo».

¿Es legal? No será yo quien dude de que Apple es una empresa respetuosa de la legalidad. Como ciudadano, me resulta chocante imaginar la filial española como comisionista de un negocio que, según la definición citada, tiene como titular a otra empresa del grupo, Apple Distribution International, radicada en Irlanda. No creo que sea la excepción, de manera que me inclino por pensar que el proyecto de directiva europea DTS tiene fundamento. Y no diré más, por ahora.

Orange: Richard premiado con otros cuatro años

La filial española de Orange ha contribuído con un 13% a los buenos resultados económicos del grupo francés al cierre del ejercicio 2017: 5.371 millones, sobre 41.100 millones de euros de ingresos. Las ratios de crecimiento son elocuentes: 7,1% en España, 1,2% en el conjunto del grupo. En todo caso, la hazaña del año ha consistido en volver a crecer, por primera vez desde 2009, en el mercado francés, el más grande y a la vez el más problemático. Esta circunstancia ha sido decisiva para que el consejo – con la venia del Estado, primer accionista – diera carpetazo a un asunto ajeno por completo a su gestión, que pesaba sobre el futuro de Stéphane Richard, PDG (presidente director general). Leer más

Fujitsu deconstruye la transformación digital

Dice el tópico que las empresas de todo el mundo están inmersas, en mayor o menor medida, en un proceso que se ha dado en llamar ´transformación digital`. Un nombre tan bueno como cualquier otro, si describe la realidad. ¿Cuál es la realidad? Un estudio patrocinado por Fujitsu, The Digital Transformation PACT la pinta exhaustivamente. La sigla PACT expresa el polinomio people, actions, collaboration, technology, que concuerda con el mensaje que Fujitsu lleva años predicando. Una amplia mayoría de encuestados son conscientes del cambio que experimentará su sector de actividad en los próximos cinco años. Pero, atención, pocos confían en la capacidad de sus organizaciones para afrontarlos. Leer más

Qualcomm sabe cómo seguir (a solas) su camino

Este lunes, la Casa Blanca anunciaba el bloqueo definitivo de la oferta de compra de Broadcom sobre Qualcomm, invocando razones de seguridad nacional. Pero no es el tema de esta crónica. Hizo ayer dos semanas, como si no fueran con él las batallas corporativas, el número dos de la compañía, Cristiano Amon compareció ante los periodistas en el Mobile World Congress para ratificar que su primer objetivo en 2018 será suministrar a los fabricantes y operadores la tecnología necesaria para llevar a cabo pruebas precomerciales de 5G y adelantar las primeras acciones comerciales a 2019. Amon no dijo una palabra sobre la candente oferta de Broadcom y nadie le preguntó por ella. Curiosa dicotomía. Leer más

Huawei: mejor que el smartphone no esté solo

La más madrugadora de las presentaciones del reciente Mobile World Congress fue la de Huawei, a mediodía del domingo 25. Para sorpresa de desinformados, no se presentaba un smartphone. Hay que ser más pacientes con los rituales del marketing. Este año, a diferencia del pasado, el fabricante chino ha reservado una fecha exclusiva, el 27 de marzo, para obtener el mayor impacto de alcance mundial en París con el nuevo P20 de alta gama. La espera es soportable. Sin duda, el smartphone es la categoría prioritaria para Huawei, pero está dispuesta a arroparlo con un catálogo de dispositivos, estrategia que explicó a la prensa el presidente de marketing de la división de Consumo, Shao Yang. Leer más

12Mar

Un comentarista la ha descrito como «una partida de ajedrez ultidimensional». Ignoro si tal cosa existe, pero la oferta de compra de Broadcom sobre Qualcomm, la más costosa de que el sector tecnológico tenga memoria, se hace más complicada cada semana que pasa. El último episodio – por ahora – ha sido la ´petición` de un organismo federal estadounidense para que Qualcomm postergara su junta de accionistas, que debía reunirse el 6 de marzo, con el fin de dar más tiempo a investigar las implicaciones de la operación para la seguridad nacional.

Es la primera vez que el CFIUS (Commitee on Foreign Investment in the US) integrado por funcionarios de los departamentos del Tesoro y de Justicia, interviene de oficio antes de que las partes hayan encarrilado las negociaciones y esto ya indica la urgencia del motivo.

El argumento del CFIUS tiene un sesgo muy claro: confirma que la industria de semiconductores se ha convertido, políticamente, en campo minado. Dice: «La reducción de la competitividad tecnológica a largo plazo de Qualcomm tendría un impacto significativo sobre la seguridad nacional de Estados Unidos […] el debilitamiento de su posición abriría las puertas para la expansión de la influencia china sobre la estandarización de 5G. Gracias al continuo incremento de sus presupuestos de I+D, compañías chinas, entre ellas Huawei, acumulan el 10% de las patentes esenciales relacionadas con 5G. Actualmente, Estados Unidos mantiene su relevancia en la definición de estándares, pero podría perderla a manos de China como resultado del vacío que podría crearse a través de una oferta hostil sobre Qualcomm.

La frase esconde una distorsión falaz: tras cerrar – pagando – un largo contencioso con las autoridades de Pekín, Qualcomm ha firmado acuerdos con los fabricantes chinos de smartphones – excepto con Huawei, mira por dónde – para que sean socios preferentes en las pruebas de chipsets 5G.

Al parecer fue Qualcomm, a finales de enero, quien se dirigió al CFIUS para sugerir una intervención unilateral: es llamativo que este lo hiciera a 48 horas de la junta de accionistas. De haber llegado tarde, habría dado tiempo a que Broadcom cambiara su domicilio en Singapur para retornar a jurisdicción fiscal estadounidense. Fundada originalmente en Estados Unidos y con su centro operativo real en San José (California), Broadcom optó por registrarse en Singapur para obtener ventajas fiscales. Si en mayo diera el paso inverso – como oportunistamente prometió su CEO, Hock Tan, al mismísimo Donald Trump – el comité ya no podría intervenir porque no se trataría de una inversión extranjera.

Broadcom no disimula su irritación, pero evita criticar a Washington: en cambio, acusa a Qualcomm de valerse del órgano federal para protegerse y eludir una «negociación sincera» de los términos de la fusión. La verdad es que los antecedentes de Tan alientan la suspicacia: en cada empresa de las que ha comprado desde que dirige Broadcom, ha procedido a desguazarla parcialmente para amortizar la deuda con la que ha financiado la adquisición. Si se relee el párrafo de CIUS, suena poco realista suponer que Tan piense en sacrificar precisamente aquello por lo que todo el mundo valora a Qualcomm, pero la advertencia se alinea con la política de la administración Trump, que ha bloqueado la entrada de Huawei a Estados Unidos.

Si el gobierno chino quisiera meter baza, tiene con qué. Es el único de los implicados que no ha dado luz verde a la compra de NXP por Qualcomm y la prensa asiática prevé que podría demorarla indefinidamente como réplica a la hostilidad estadounidense. NXP es una pieza suelta sin la que el puzle no encaja: está pendiente la aprobación final de sus accionistas tras elevar Qualcomm su oferta, pero se teme que si esta cayera finalmente en manos de Broadcom, la amalgama de las tres compañías difícilmente pasaría el filtro de la legislación antitrust. Como poco, tendría en vilo a sus integrantes – y a sus competidores – durante uno o dos años, con final incierto. Anticipando el riesgo, Tan se ha negado a elevar el monto de la penalización que Broadcom debería pagar si, por cualquier motivo, no llegara a cerrarse la transacción. Lo que no ha caído nada bien entre los accionistas de Qualcomm.

Los inversores tienen muchas cuentas que hacer y los analistas no acaban de ver las bondades de la oferta. Por esto, Broadcom se dedica a cortejar a los fondos Blackrock y Vanguard, dos de los accionistas principales. Cuando se reúna la junta, tendrán que decidir si incorporar seis consejeros propuestos por Broadcom, momento en el que podrá valorarse si la adquisición tiene visos reales de prosperar.

En este contexto, se ha conocido una maniobra extraña. Paul Jacobs, hijo del fundador de Qualcomm y reacio a aceptar la oferta, ha abandonado el puesto de presidente ejecutivo – manteniendo el de consejero – con lo que se pretende dar apariencia de ecuanimidad a la reacción ante la oferta. Lo sustituye como chairman un independiente que desde 2016 representa a otro fondo de inversión.

Las opiniones de terceros están divididas acerca de la probabilidad de la oferta de Broadcom. Se ha pasado de valorarla en función del precio a considerar los riesgos que plantea. Ahora mismo, prevalece la impresión de que el rechazo implícito del CFIUS la ha dejado malherida. Puede que Tan esté maniobrando para evitar el papelón y, quizá, volver a la carga más adelante. Si así ocurriera, el temor a una secuencia de obstáculos legales haría que los accionistas de la californiana rechacen los cantos de sirena de Broadcom: esto es lo que sugieren las cotizaciones de los últimos días: Qualcomm sube, Broadcom baja.

Hay otro actor que observa con vivo interés los acontecimientos: Intel. segundo fabricante de semiconductores del mundo [el primer puesto se lo ha arrebatado Samsung] . A Intel no le conviene en absoluto que Qualcomm se crezca, tanto da que sea por sus propias fuerzas o mediante una fusión: el conflicto con Apple ha dado a Intel la oportunidad de colarse como suministrador para smartphones.

Según el Wall Street Journal, Intel lleva tiempo elaborando un plan b: si Broadcom consiguiera controlar Qualcomm, tendría enfrente un rival de su talla (240.000 millones de dólares de capitalización) y tendría que responder con adquisiciones. Hasta aquí, nada de particular. Lo que aporta de nuevo la información es muy especulativo: en el caso de que la oferta colapse y Tan quede expuesto a la ira de sus accionistas, se le abriría a Intel la posibilidad de un intento de compra de Broadcomp. Intel ha desmentido al WSJ, que ya se había curado en salud al escribir que una operación de esa magnitud podría amenazar la salud financiera de Intel sin aportarle ventajas competitivas apreciables.

Microsoft, en su enésima batalla judicial

Todo el mundo sabe que cuando un dato está en ´la nube`, en realidad reside en la corteza terrestre, en un servidor cuya ubicación no siempre se revela a los interesados. Lo que no todos conocen es la respuesta a otras preguntas elementales: ¿están los datos sometidos a la legislación del país donde se ubica el servidor? ¿tienen los estados ´anfitriones`, o los de residencia del ´huésped`, derechos de acceso a esa información? ¿corre algún riesgo la integridad de los datos y la intimidad de los usuarios? Y así, sucesivamente muchas más. Porque, en la práctica, la vertiginosa expansión del cloud computing ha abierto un sinfín de nuevas cuestiones legales que inevitablemente han pasado a primer plano. Leer más

8Mar

El viernes pasado, regresando en tren a Madrid, reparé en este titular: «Más negocios que nuevos teléfonos». El vicio profesional me indujo a valorarlo como un buen resumen a la vez que fruto de un equívoco tan antiguo como el Mobile World Congress. Creo que este ha sido mi undécimo MWC y si algo he aprendido en estos años es que se equivocan quienes lo juzgan como una feria de móviles. Lo he escrito otras veces, pero creo que el error sólo puede crecer.

Sin embargo, reconozco que quien recorre los pabellones de la Fira a caza de gadgets inevitablemente se frustra al descubrir – como ha sido el caso en 2017 y 2018 – que esas novedades no satisfacen su deseo de asistir en primera fila a esa innovación permanente con la que gusta identificarse una industria menos rutilante de lo que se cree. Me consta que algunos han escrito que los productos anunciados se distinguen poco unos de otros y, en el mejor de los casos, sólo aportan avances incrementales. Estoy de acuerdo con ellos.

Todos conocemos empíricamente la explicación: la demanda de smartphones tiende a saturarse. Es notorio en los mercados occidentales y se extiende a los emergentes, entre ellos los asiáticos que han sido el motor de los últimos años. Los consumidores no encuentran motivos suficientes para forzar el ciclo de sustitución comprando el último dispositivo anunciado. Por su lado, las marcas son conscientes de que un porcentaje muy elevado de los usuarios, incluso los más fieles, son conservadores al estirar la vida útil de sus smartphones.

Se ha producido en 2017 una curiosa inversión de tendencias. El mercado de PC ha vuelto a crecer y el de smartphones – que supuestamente sería su killer – ha declinado por primera vez desde que existe la categoría. En concreto, según IDC, los despachos de smartphones descendieron globalmente un 6,3% en volumen durante el cuarto trimestre de 2017, cerrando el año con una décima negativa. No parece que el primer cuarto de 2018 vaya a cambiar la corriente.

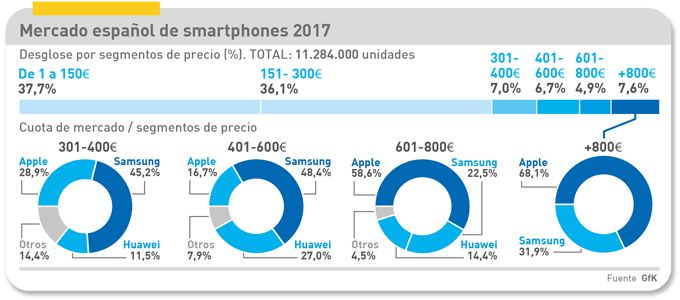

Si acaso el lector se está preguntando por el mercado español, el gráfico siguiente le ayudará a entender la cercanía del problema.

Según GfK, en 2017 se vendieron (al cliente final) en España 11.284.000 smartphones, que parecen muchos pero son un 8,9% menos que en 2016. Lo más revelador del informe es el desglose por tramos de precio: tres de cada cuatro (exactamente el 73,8%) se han vendido a menos de 300 euros y, en el extremo opuesto, el 12,5% a más de 600 euros.

No entraré aquí en el análisis de las marcas, pero avanzaré que 1) en una visión de conjunto, Samsung ha sido la marca más vendida, gracias a su dominio de la gama media y a su fortaleza en la alta, 2) Apple, Samsung y Huawei – dejando algo de espacio a LG – dominan la parte alta del mercado, la más rentable. Se supone que los modelos premium ganan cuota lentamente, pero no creo que esto se deba a sus pantallas ´infinitas´, sus cámaras resultonas o sus e-mojis. Es un fenómeno sociológico de desarrollo desigual del mercado, en el que las apps ya no despiertan ni curiosidad. ¿Cambiará este panorama con la llegada de 5G? Supongo que sí, pero no sé cuándo ni con qué alcance o impacto sobre el mercado. Al menos inicialmente, no parece que los smartphones vayan a protagonizar la fase inaugural de 5G.

Conviene no engañarse. En el MWC, las abundantes referencias a 5G han sido atemperadas por las dudas sobre la regulación – que en Europa rozan la ansiedad – y la consiguiente preocupación acerca de los modelos de negocio que justifiquen financiar la inversión en desplegar redes e infraestructuras.

Desde este punto de vista, el saldo del MWC ha sido agridulce para mi condición de ciudadano europeo. Nuestra debilidad es manifiesta. Créanme que no acostumbro a asistir a mesas redondas, y mucho menos a alocuciones funcionariales, pero esta vez acudí con remilgos a una que se anunciaba bajo el título The Future of the Industry: Transatlantic Digital Policy and Regulation [o mucho me equivoco o yo era el único español en la sala].

Me interesaba la previsible confrontación entre Andrus Ansip, VP de la Comisión Europea, y Ajit Pai, presidente de la FCC estadounidense. A priori, un tipo designado por Trump debía caerme antipático. Pero, al final, Pai fue más convincente, o tal vez seguro de sus fuerzas: ambos son miembros de entes colegiados, pero el americano tiene respaldo mientras el estonio, lo digo en su homenaje, sólo puede exhibir buenas intenciones.

Como es lògico, Pai hizo una orgullosa defensa de la derogación de la así llamada neutralidad de red [sí, ya sé que tengo pendiente este tema] mientras Ansip se escudaba en una disculpa: «en Europa no es tan fácil cambiar las reglas». O sea que el tipo que me caía bien acabó perdiendo el debate. Si 5G fuera una carrera entre tres caballos, Estados Unidos y China galopan hacia la meta mientras al jinete de Europa se le nota enfermo de melancolía por sus hazañas pasadas. ¿A alguien le sorprende?

Pido disculpas a los lectores por la discontinuidad de este blog durante los últimos días, debida a una gripe que me pilló en Barcelona y aún no se ha ido del todo.

Ericsson confía en que 5G abra un nuevo ciclo

El llamado «capitalismo paciente» del que presume la sociedad sueca, pasa en estos momentos por una prueba (de paciencia, precisamente) en una de sus empresas emblemáticas, la más que centenaria Ericsson. Cerró 2017 con ingresos que por segundo año declinaron un 10% y por muy poco fueron superiores a los de 2018, su peor ejercicio en décadas. Börje Ekholm, CEO de la compañía desde hace trece meses, compareció el lunes 26 ante una veintena de analistas y periodistas en el Mobile World Congress, pero no dedicó ni una palabra a esos resultados, raro en alguien que ocupa su puesto por voluntad de uno de los dos grandes accionistas, el grupo Wallenberg. Esa mañana y en ese marco, tocaba hablar de 5G. Leer más

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons