Un 19% de incremento puede parecer una anomalía en el contexto general de caída del consumo. Pero es el porcentaje que corresponde a los 427,8 millones de móviles vendidos a usuarios finales en el primer trimestre del año, según los datos sobre el mercado mundial que ha publicado Gartner. La estimación es más alta que las de otras consultoras, pero la tendencia porcentual es similar, y esto es al final lo que importa para el análisis que sigue. Los smartphones han sido en gran parte responsables de la subida, con un incremento del 85% interanual, que les ha llevado hasta el 23,6% del total de móviles vendidos. Una proporción que se espera seguirá creciendo durante el resto del año.

Sostiene el informe de Gartner que el mercado se articula en función de plataformas o `ecosistemas´, que a su vez se apoyan en la oferta de aplicaciones y servicios, por lo que este alineamiento es un factor crucial para el avance o retroceso de las marcas en el ranking de la industria. “Cada vez que un usuario descarga una aplicación nativa o coloca sus datos en un servicio cloud, se está comprometiendo con una plataforma determinada y reduciendo su oportunidad de pasarse a otra”, explica el analista Roberto Cozza”. Esto condiciona los límites de las estrategias de las marcas, que se benefician de su pertenencia común pero quisieran disfrutar de un cierto grado de diferenciación.

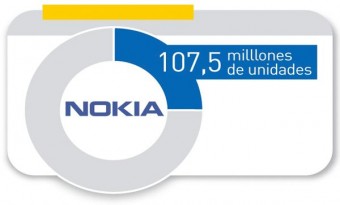

Al cierre del primer trimestre, el total de unidades vendidas según Gartner fue de 427.846 millones, de las que el 63,8% correspondió a las diez marcas que se desglosan a continuación, en las tres entregas sucesivas de este post.

El acuerdo con Microsoft, que debería ser la tabla de salvación para Nokia, todavía líder del mercado mundial (25,1% entre enero y marzo, cinco puntos menos en un año), ha traído nuevas dificultades, atribuibles a su erróneo manejo de los tiempos: anunciar con tanta antelación que Windows Phone será la primera apuesta de la marca, ha vaciado la credibilidad de Symbian; con toda lógica, las ventas probablemente seguirán cayendo al menos hasta octubre, cuando se espera el primer fruto del acuerdo.

El último día de mayo, Nokia admitía que su previsión de febrero acerca del segundo trimestre “ya no es válida”, sin aportar una nueva. Desde el 8 de febrero, cuando Stephen Elop anunció junto a Steve Ballmer la alianza con Microsoft, la acción de Nokia ha perdido un 43% de su valor. Habrá más sobresaltos en los próximos meses, pero “a lo hecho, pecho”: la transición está lanzada, y a ella se encomienda la compañía.

No son razones suficientes para sumarse al coro de agoreros. La marca tiene una presencia sólida en mercados de volumen, donde al consumidor le importa poco o nada qué sistema operativo lleva su móvil siempre que sea de precio asequible. A medio plazo, esto plantea al menos varios problemas: 1) la gama baja deprime los márgenes, y si estos no se compensan en el extremo opuesto del catálogo, la estructura de costes de Nokia será insostenible; 2) en esas categorías inferiores, es cada vez más difícil soportar la ofensiva de los competidores asiáticos; y 3) dar por supuesto que una parte significativa de los usuarios leales a la marca van a seguirla en su tránsito a otra plataforma, es mucho suponer.

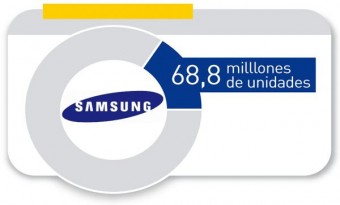

Samsung ha ganado mucho terreno en el mercado mundial, y poco le falta para hacerse con una quinta parte de las ventas (ya tiene el 16,1%) y quizás el primer puesto. Aunque la gama de feature phones [¿alguien tiene una traducción convincente?] domina su catálogo, el crecimiento lo aportan sus smartphones (eran un 4% de sus ventas totales hace un año, y un 18% a finales de marzo). En el segundo trimestre, su gran esperanza es el Galaxy S II, que se vende en 120 países .

Es, por tanto, una excepción en una industria donde pocas marcas exceden la media de crecimiento del conjunto. Y esto se debe, en el caso de Samsung, a su énfasis en la parte alta de la oferta: el precio medio, ASP – dice la empresa, sin dar datos – ha mejorado gracias al cambiante mix de su catálogo. Y los estudios de analistas acerca de sus márgenes de rentabilidad confirman que sólo Apple supera a Samsung en este indicador.

Hay alguna sombra en perspectiva. Como consecuencia del litigio sobre patentes con Apple – con denuncias cruzadas, como es habitual – mientras no se resuelva definitivamente, Samsung tendrá que mostrar anticipadamente sus diseños a la otra parte, una inusual decisión judicial que podría afectar negativamente el time-to-market de sus futuros modelos.

Por tercer trimestre consecutivo, las ventas de móviles de LG han declinado (el retroceso es del 9,6% interanual – pero la compañía coreana cree que este sesgo se corregirá cuando se conozcan las cifras del actual período, gracias a la multiplicación de modelos nuevos. Sería, en esta hipótesis, un retroceso temporal debido a la rotación del catálogo hacia productos de mayor valor, como la serie Optimus; si no completa rápidamente esa transición, podría perder su puesto en el podio.

La caída de dos puntos porcentuales en el mercado ha tenido su efecto negativo en las cuentas de LG Electronics – afectada también por los problemas de su rama de TV – porque, en realidad, las cifras en unidades no cuentan toda la historia. Koo Bon Joon, nuevo CEO del grupo, declaraba la semana pasada en Seúl que a la división de móviles, con cuatro trimestres consecutivos en pérdidas, le llevará algo más de tiempo recuperar la rentabilidad, desmintiendo el optimismo forzado de los analistas locales.

[continuará]