En la transición puesta en marcha por la reorganización anunciada en julio y la prejubilación de Steve Ballmer, Microsoft ha recuperado la costumbre del Analyst Day – cuya suspensión en 2012 provocó más suspicacia que críticas – como ocasión para a) presumir de banquillo, y b) escenificar cómo se reflejarán los cambios en la manera de presentar sus resultados a partir del ejercicio 2014, cuyo primer trimestre acaba hoy. Esos resultados serán expuestos el 24 de octubre por la recientemente promovida CFO de la compañía, Amy Hood. Quizá para entonces se conozca el nombre del sucesor de Ballmer (de momento, las quinielas favorecen a un outsider, Alan Mulally, CEO de Ford y antes de Boeing).

Los analistas financieros habituales fueron convocados a una reunión muy especial, que no tuvo lugar en el campus de Redmond sino en la sede de la filial norteamericana de Microsoft, en Bellevue, ambas cerca de Seattle. La prensa no fue invitada, pero pudo seguir confortablemente la sesión por circuito cerrado, en ´pantalla de plasma` como se estila ahora en España.

Steve Ballmer intervino sólo al final, con tono emotivo, iniciando una serie de apariciones públicas que precederán a su entrega del testigo. Se limitó a glosar una vez más las cuatro megatendencias del mercado (croad, social, movilidad y big data) para destacar la presencia de Microsoft en cada una de ellas.

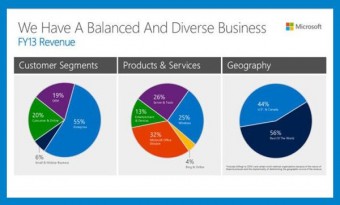

El hilo conductor de la jornada lo llevó Kevin Turner, veterano chief operations officer, quien aclaró: «no solemos desglosar nuestro negocio según los segmentos de clientela, pero podemos decir que más del 55% lo generan las empresas, el 19% los OEM, un 20% los consumidores y los servicios online y un 6% las pymes». Por cierto, que Windows ya no es la segunda sino la tercera fuente de ingresos, un 25% del total.

Tocó a Amy Hood resumir las razones estratégicas de la reorganización. «Se corresponde con un nuevo modelo en el que coexisten tres negocios: uno de dispositivos, basado en royalties pero también en la persecución de un margen bruto más alto; otro de servicios a empresas basado en licencias y suscripciones, y un tercer espacio de servicios al consumidor, que se basa tanto en ingresos por publicidad como en suscripciones».

En consonancia, la CFO presentó a los analistas financieros la nueva estructura de reporting a partir del trimestre en curso. Hasta ahora, las cuentas de Microsoft se alineaban con la organización en cinco grupos: Business Division, Windows, Server & Tools, Online Services, y Entertainment & Devices. La compañía ya no funciona con esa divisoria de aguas, y tampoco la nueva contabilidad será un reflejo directo de la organización.

En consonancia, la CFO presentó a los analistas financieros la nueva estructura de reporting a partir del trimestre en curso. Hasta ahora, las cuentas de Microsoft se alineaban con la organización en cinco grupos: Business Division, Windows, Server & Tools, Online Services, y Entertainment & Devices. La compañía ya no funciona con esa divisoria de aguas, y tampoco la nueva contabilidad será un reflejo directo de la organización.

Una de las razones esgrimidas por Ballmer para diseñar la nueva estructura fue la necesidad de mejorar la atribución de recursos a cada negocio así como la medida de su performance. A la que Hood añadió otra: la necesidad de identificar más claramente los ingresos diferidos en virtud de contratos plurianuales. Aunque todo suena muy racional, a los analistas les asalta la duda de si podrán comparar los resultados con la serie histórica o si acaso Microsoft aprovechará la ocasión para enmascarar sus puntos débiles.

La nueva segmentación de las cuentas presenta dos supercategorías: Devices and Consumer (D&C) y Commercial [hay una tercera, Other, que sirve para encajar conceptos menores de difícil clasificación]. A priori, pudiera pensarse que de este modo, en lugar de trazar una línea divisoria entre Devices and Services, como proclama el nuevo mensaje corporativo, la segmentación se hace entre los negocios relacionados con el consumo y con la empresa. No es tan simple, sino mucho más complejo – y confuso – que el esquema vigente hasta ahora.

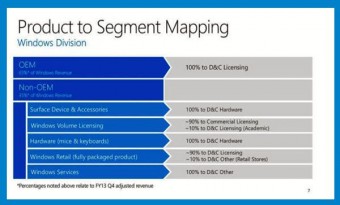

La primera de esas supercategorías, D&C, abarca tres categorías o segmentos cuyos límites son difusos y cubren responsabilidades cruzadas. Licensing incluye todas las ventas directas de Windows y Office a los consumidores [nótese el solapamiento de dos líneas de producto que han sido el núcleo de la imagen pública de Microsoft], pero excluye expresamente las ventas de licencias a través del programa de volumen [que lógicamente se apuntan en la rama Commercial] pero sí incluye las ventas a fabricantes. El propio Kevin Turner reconoció que puede llamar la atención, «pero así es como nosotros hacemos las cuentas». Sorprende un poco, si acaso, que dentro del hardware – Xbox, periféricos y Surface – se sumen los ingresos generados por las suscripciones a Xbox Live.

Queda por ver cómo y dónde van a contabilizarse las ventas de productos resultantes de la absorción de Nokia, pero mientras tanto Windows Phone genera ingresos por licencias que se cuentan como D&C. También resulta algo confuso, mientras no se aclare, el tratamiento de los videogames, que por alguna razón distingue entre los producidos por partners de Microsoft y los de la propia compañía.

Siempre dentro de D&C, el segmento Licensing asimila las licencias sobre Windows Phone – hasta ahora casi exclusivamente pagadas por Nokia – a las que Microsoft cobra a los fabricantes de Android como canon de patentes [curiosamente, Android ha aportado más dinero a Microsoft que su propio sistema operativo]. El apartado Otros, como su nombre indica, es un batiburrillo: suscripciones diversas (pero no Xbox Live), ingresos por publicidad, Bing, Skype, tienda y aplicaciones y los videojuegos producidos por Microsoft.

Cualquiere podría pensar que las cosas serían más claras en la rama Commercial. Pues, no. Licensing incluye las licencias de volumen de Windows más las de Windows Server (sean estas de volumen o no) y toda la gama de software corporativo, a excepción del que se vende por suscripción, como Office 365, que – con la excepción de Home Premium – cae en la celda de Otros, junto con una pieza clave como Azure.

El mejor ejemplo de confusión lo ofrece Windows. Será imposible identificar por las cuentas – a menos que Microsoft las desglose – si el producto que ha sido bandera la compañía crece o decrece, porque sus ingresos estarán repartidos en múltiples unidades de reporting. Los porcentajes que se indican en la tabla corresponden al 4º. trimestre del año fiscal 2013, pero probablemente cambiarán en futuros trimestres.

Para complicar más las cosas, si bien los ingresos serán detallados para cada una de los cinco segmentos principales, sólo se comunicará el beneficio operativo de las dos grandes categorías. Y es aquí donde se pone de manifiesto que el 79% del beneficio operativo (y el 58% de los ingresos) de Microsoft son aportados por los negocios que ahora se enmarcarán en la categoría Commercial.

Las cifras que se reproducen en esta crónica han sido facilitadas por Microsoft para facilitar a los analistas la transición: a partir del año fiscal 2014, comunicará sus cuentas exclusivamente según la nueva segmentación, pero no será fácil discernir desde fuera quién o quiénes serán responsables de los éxitos y los fracasos.