Contra todo pronóstico, empezando por el suyo propio, Intel ha logrado cerrar su año fiscal 2019 con unos resultados que en otras condiciones serían sólo pasables: ingresos de 71.965 millones de dólares (+1,5%) con un beneficio neto de 21.048 millones (plano). Pero ningún analista esperaba tanto; Wall Street lo celebró con una subida inmediata, llevando la acción a zona de máximos en cinco años. ¿Por qué se equivocaron los expertos en el mercado de semiconductores? Tal vez porque en su radar ven el destello de AMD, más competitiva que nunca y con una cotización histórica. Expectativa contra expectativa: este martes, AMD anunció un crecimiento de casi el 4% en 2019. Queda para otra crónica.

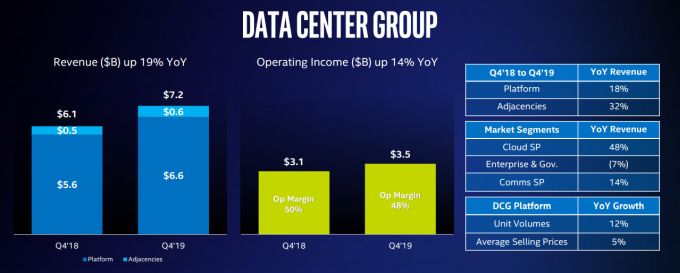

En realidad, no es difícil identificar la explicación del éxito de Intel en 2019: una aceleración de la demanda de procesadores destinados a los centros de datos, especialmente la que generan los grandes proveedores de servicios cloud, que dejan márgenes más altos. Los ingresos del Data Center Group cerraron el año con un 2,1%, gracias a que crecieron 18,8% en el cuarto trimestre. De ahí la sorpresa.

Para más precisión: el CFO George Davis desveló que ese segmento de clientela tan peculiar contribuyó con un incremento de facturación del 48% en el cuarto trimestre. Lo que amortigua, pero no disipa, el temor de que Intel podría perder algo de su cuota si uno u otro de los gigantes de la nube pública optaran por desarrollar sus propios chips y encargar su fabricación a un tercero en lugar de comprar los de Intel. En parte ya está ocurriendo con Amazon Web Services, pero no es (ni probablemente será) una corriente significativa.

De manera que la influencia del DCG resulta decisiva, con su tercio de la facturación total y su mitad del beneficio operativo. La explicación más sencilla es un ciclo económico favorable del que se benefician otros actores relevantes de la industria de semiconductores.

Nominalmente el capítulo más importante de las cuentas es el Client Computing Group (CCG), que en el tramo final de 2020 se ha beneficiado del inhabitual crecimiento de las ventas de PC, un 4,8% más en el trimestre y un 2,3% en el año. A pesar del viento a favor, el CCG sólo había crecido un 0,4% al poner punto final a 2019.

Davis anticipó que en el primer trimestre de 2020 espera un crecimiento del 18% (19.000 millones de dólares) con una importante contribución del DCG (+25%) y dejó apuntado que el año fiscal podría cerrarse con 73.500 millones de dólares de ingresos. Aunque también advirtió – esto va en el sueldo de un CFO – que el equipamiento de nuevos centros de datos va por olas y por tanto es previsible que la marea baje en el segundo semestre del año.

También enunció un catálogo de incertidumbres que podrían afear sus previsiones: 1) retrasos en el desarrollo de nuevos procesadores, 2) restricciones de suministro, 3) pérdida de cuota de mercado a manos de la competencia y 4) impacto de la guerra comercial con China. Asimismo, es muy posible que la demanda de PC vuelva a caer tras haber cumplido con la renovación de la base instalada.

De la mayor de las incertidumbres, la competencia, no se dijo nada. Por primera vez en muchos años, casi desde el principio de su rivalidad, AMD está ahora en situación de morder una tajada del mercado en las dos familias de chips de Intel. Va de suyo que esta le saca muchos cuerpos de ventaja, pero 2020 podría ser el año en que AMD le haga daño. Un ejemplo al alcance son los procesadores para portátiles. En 2018, Intel controlaba el 96% de este mercado, que a finales de 2019 se ha reducido hasta el 82%. Desde luego es una cuota cómoda, pero ¿a quién no le gustaría atrapar en dos años un 14% de la demanda?

Las cuentas del 2020 se verán afectadas por la inversión en nuevas plantas y en su equipamiento, presupuestada en 17.000 millones de dólares, en parte para recuperar los niveles de producción y la capacidad de un inventario que garantice el suministro a los airados fabricantes de ordenadores. Dijo Davis, contrito, que evitar la repetición de esos errores será la prioridad del ejercicio.

Intel no tiene margen para dormirse en los laureles. Lleva casi dos años dando largas a los fabricantes de PC, que quizá habrían podido aprovechar mejor la coyuntura sin problemas de suministro. Tener a la industria pendiente de pedidos incumplidos no es sólo una cuestión económica, es un problema de reputación, que por contraste favorece la imagen de AMD. Es llamativo que ante la ofensiva de esta, Intel no haya reaccionado con marketing comparable al que en su día popularizó el eslogan Intel Inside.

En octubre, cuando presentó los resultados del tercer trimestre, el CEO de Intel, Bob Swan, afirmaba que la capacidad de producción de obleas había aumentado un 25%. Aunque así haya sido, no resultó suficiente. A finales de noviembre, Swan tomó una iniciativa insólita en la historia de la compañía: pidió disculpas a los clientes por no haber sido capaz de servir las órdenes de pedido. Ni por esas: una encuesta de DigiTimes entre contratistas de Taiwan indica que estos no se fían: aunque la demanda debería aplanarse, el suministro no mejorará hasta después del verano.

En una confesión que sonaba sincera, Swan ha reconocido dos errores de Intel (cometidos por su antecesor Brian Krzanich cuando él era CFO). Uno fue introducir confusión en el programa industrial al desplazar recursos en un intento de salvar la división de módems (que finalmente tuvo que vender Apple. Otro error habría sido un exceso de confianza en las fuerzas de la compañía para cumplir el postulado de la llamada ley de Moore, una meta cada día más difícil.

Los procesadores con densidad de 10 nanómetros llevan considerable retraso – deberían haber llegado en 2015 – y la siguiente baza, los de 7 nanómetros, no estará en el tapete antes de 2021. Cualquiera que sea la opinión que merezcan estos errores, la consecuencia para Intel es que AMD se le ha subido a las barbas, pese a la notable diferencia de envergadura.

Lo que no quiere decir que a Intel le falten armas para reaccionar. Corren rumores acerca de un plan de Intel que rebajaría el precio de sus CPU en la segunda mitad del año, como maniobra defensiva contra la siguiente generación de procesadores de AMD. No es una táctica habitual para la compañía, pero las circunstancias obligan a hacer lo necesario para frenar a un competidor peligroso. En realidad, Intel ya lo hizo el año pasado al recortar el precio de sus Cascade Lake para contrarrestar el debut del Threadripper 3000 de AMD. Un efecto que duró poco tiempo. Un informe originado en Taiwan asevera que Intel abaratará una amplia gama de CPU que vende a los fabricantes de PC para evitar que esa industria se eche en brazos del competidor.

[informe de David Bollero]