Desde el pasado día 1, Enrique Lores (54) es el nuevo chief executive officer de HP Inc. Nacido en Madrid, ingeniero por la Politécnica de Valencia, se incorporó como becario a la compañía hasta llegar al primer puesto directivo tres décadas después como sucesor del australiano Dion Weisler. Lores Conoce al dedillo las entretelas de la organización porque en 2014 fue designado para encabezar el equipo encargado de diseñar la segregación de la antigua Hewlett Packard en dos empresas separadas, una de las cuales es HP, con una facturación de 58.700 millones de dólares y 55.000 empleados.

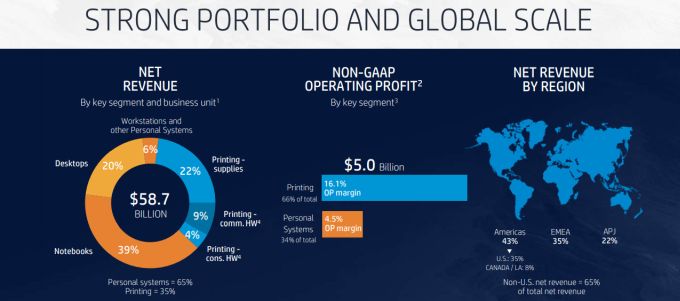

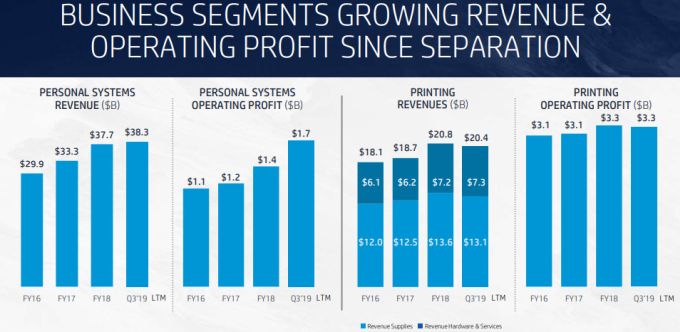

HP es bien conocida en el mercado por sus impresoras (34% de los ingresos y 65% del beneficio operativo) y sus ordenadores personales (con las mismas proporciones pero inversas). A tener en cuenta que dos tercios de los ingresos de la división Printing proceden de la venta de consumibles (tinta y tóner) y que, si bien este segmento no se desglosa, generalmente se da por cierto que los consumibles son la primera fuente de los beneficios de la compañía. Pero lo que ha sido durante décadas una gallina ponedora, con un modelo de negocio consistente en subsidiar el hardware a cambio de asegurarse un mayor margen en los cartuchos, flaquea ahora por la proliferación de marcas blancas y falsificaciones, que han precipitado un declive del 4,5% en los ingresos de la categoría. Por lo tanto, detener la sangría es la prioridad número uno en la estrategia trazada por el nuevo CEO.

Lores, quien ha sido máximo responsable de esta división durante años, tiene claro que la solución pasa por transformar la premisa del modelo de negocio. En la práctica, significa seguir subvencionando sólo las impresoras que utilicen consumibles de la marca HP y encarecer las que sean compatibles con consumibles de terceros. Algunos analistas han advertido que esta iniciativa conlleva un riesgo que sólo HP podría permitirse por su condición de líder absoluto del mercado: podría ocurrir, dicen, que los competidores la imitaran con el fin de regenerar sus propios márgenes – tanto o más bajos que los de HP – o bien optasen por aguantar durante un tiempo hasta hacer que HP aparezca como una marca relativamente más cara.

Esta táctica comercial se complementará con un refuerzo de la línea de impresión en formato A3 – adquirida a Samsung en 2017 – que no sufre presiones comparables. Se estima que el mercado potencial total de impresión y PC suma un valor de 485.000 millones de dólares anuales, lo que deja recorrido suficiente para que la capacidad de innovación de la compañía permita aumentar cuota de mercado sin sacrificar beneficio. “Aun siendo líder de ambas categorías, la cuota sobre el mercado total no pasa del 10% […] aun en el caso de que este se contrajera en uno o dos puntos, mantendríamos la oportunidad de capturar más valor”, dijo Lores al explicar detalladamente su estrategia en el Investor day 2019.

El centro de atención de los analistas bursátiles fue el mercado de impresión [este gremio tiende a sobrevalorar la decadencia del PC y a minusvalorar sus avances] que en nueve meses del año fiscal ha tenido un crecimiento del 30,8% a pesar de los problemas atribuibles al suministro de componentes. Cuando se conozcan las cifras finales, seguramente serán superiores al 17% de crecimiento del anterior ejercicio.

Otras apuestas firmes son los equipos para la industria de artes gráficas y la impresión 3D (fabricación aditiva) cuyos centros mundiales de referencia están en España. Combinados, estos segmentos añadirían otros 55.000 millones al mercado potencial total, aportando unos márgenes sustancialmente superiores a los actuales, que es lo que en definitiva se busca.

La otra pata de la empresa, su división Personal Systems, lleva tiempo desafiando la inclinación recesiva de un mercado mundial que va saliendo adelante gracias a la innovación en formatos y a su consolidación en un puñado de marcas entre las que HP es primera o segunda según el momento. Personal Systems comparte con Printing la transición hacia un modelo de negocio conocido por la sigla DaaS (dispositivo como servicio) del que se espera que la clientela corporativa genere un flujo de ingresos recurrentes.

El plan expuesto por Lores a los analistas bursátiles hace diez días incluye una “simplificación operativa”, que se traducirá en la eliminación en tres años de 7.000 a 9.000 puestos de trabajo a la vez que adelgazar la estructura directiva. La empresa tendrá diez áreas geográficas, lo que comportará suprimir costes asociados. Una de ellas, Europa del Sur, será dirigida por Helena Herrero, quien hasta ahora presidía la filial española. De esta reestructuración se confía en obtener un ahorro de 1.000 millones de dólares anuales hasta finales de 2022.

Estos ahorros, ha dicho el CEO, permitirán invertir prioritariamente en las áreas de mayor crecimiento como son las impresoras A3 y PC Premium, los servicios contractuales y la impresión 3D, compensatorias del declive en los consumibles. El resultado – sus palabras textuales – se traducirá en un cambio de procesos en la estructura de back-end de la compañía […] preservando y de hecho creando capacidad para invertir en innovación así como dar nuevas herramientas a nuestra fuerza de ventas”.

Estos cambios se aplicarán exclusivamente al negocio transaccional de HP, sin afectar a la actividad contractual, que será reforzada en forma de una acelerada transición hacia los servicios. “No es algo que pueda ocurrir en una semana ni en un año, sino un programa multianual”.

[publicado en La Vanguardia el 3/11]

Colofón. Este miércoles, HP ha admitido oficialmente la existencia de conversaciones acerca de la intención de Xerox de lanzar una oferta de compra, de lo que se deduce que no sería una oferta hostil. La admisión de HP es extremadamente cauta y puede interpretarse como que alguna fórmula de fusión podría tener sentido industrial para ella dependiendo de su articulación financiera. Sin conocerse esta, la noticia despierta escepticismo. Ayer mismo, el Financial Times expresaba dudas de modo elocuente: seria excepcional que un pez chico [8.000 millones de dólares de valor en bolsa] lograra tragarse uno grande [29.000 millones].

El periódico británico considera que “si quiere que HP se siente a la mesa, Xerox tendría que estructurar una oferta con generoso componente de cash. La hipótesis inicial de 22 dólares por acción [sólo] reuniría ese requisito si dos terceras partes fueran pagaderas en metálico. En tal caso, asignaría a HP un valor de compra de 32.500 millones, equivalente a una prima del 20% sobre la cotización del martes”. Sin embargo, señala sin aparente malicia que el múltiplo es de ocho veces los beneficios previstos, muy inferior al de trece veces que lucía hace un año.

Sugiere el periódico salmón que, incluso así con ese incentivo, la transacción podría no ser bien acogida por los accionistas de HP. Porque el componente restante en acciones nacería lastrado por el endeudamiento que Xerox endosaría a la compañía fusionada, que estima en 24.000 millones. Otro aspecto crucial sería la estructura de la nueva compañía; en otras pasabras quién mandaría.

Pese a estas objeciones, la iniciativa de Xerox es descrita como un salto sin red por parte del CEO, John Visentin, “aunque la alternativa para Xerox de continuar en soledad dentro de una industria en declive, tendría más riesgo si cabe”. Recapitulando: la incógnita reside en a) saber qué compañeros de partida podría llevar Visentin a la mesa y b) hasta qué punto estaría presto a transigir el consejo de HP, que el pasado agosto escogió a Enrique Lores para encabezar una nueva etapa iniciada hace solo cinco días.