El haber caído en desgracia ante los poderes fácticos de Occidente no es motivo suficiente para que Huawei capitule ante ellos. Por un lado, no anda corta de recursos, por otro tiene el respaldo del gobierno chino, auténtico objetivo de los múltiples vetos contra la compañía. Por lo que explora la diversificación de fuentes de ingresos a la vez que ensaya otras fórmulas de llegar a los mercados occidentales. Su informe anual 2021, difundido a finales de marzo, ha confirmado el hundimiento de su división de consumo aunque conserva una posición preeminente en el suministro de redes a los operadores. Toca reorientarse hacia metas que estén al margen de restricciones de inspiración geopolítica.

Encabezar esa transformación, más profunda de lo que se ve a simple vista, parece el destino de Meng Wanzhou, hija del fundador liberada tras varios años retenida en Canadá a petición de Estados Unidos. Su padre, Ren Zhengfei, que inició Huawei en 1987, ya tiene 77 años y barrunta una sucesión a tiempo: Wanzhou actuará como líder del consejo de administración durante seis meses, entrando así en la secuencia de CEO rotatorios con la que desde hace años se gobierna la compañía. No se ha dicho cuándo tendrá lugar el cambio, pero la prensa asiática especula con la posibilidad de que el ensayo conduzca a una reestructuración completa de la cúpula directiva. Por ser quien es y por haber ocupado antes el puesto de CFO, Wanzhou es firme candidata al mando de una compañía que presume de tener 130.000 empleados accionistas, pero a la hora de la verdad todo queda en familia, siempre con la venia.

No sería veraz disociar estos rumores de las circunstancias en las que se produjo la liberación de Wanzhou, en septiembre pasado. Ya entonces era evidente que los negocios de Huawei no aguantaban la embestida de las sanciones. Joe Biden no había atenuado la herencia de Donald Trump en las relaciones con China (salvo mejores maneras), pero de seguir pretendiendo la extradición de la hija de Zhengfei hubiera bloqueado cualquier conversación con las autoridades de Pekín.

Como se esperaba, los resultados de Huawei no son positivos, ni la compañía finge lo contrario. A primera vista, puede confundir al profano el aumento de un 75,9% en el beneficio neto [17.837 millones de dólares]. Pero esta cifra está inflada por la venta de Honor, su segunda marca de smartphones, oportunamente absorbida por un consorcio bajo control del gobierno local de Shentzen (ciudad sede de Huawei) y otra que montaba servidores x86, ante el hecho inapelable de que no se le van a suministrar esos procesadores. Ambas desinversiones han proporcionado 9.500 millones de dólares, que aparecen contabilizados en el capítulo Otros del balance corporativo. Inusualmente, el capítulo ha aumentado ¡un 8.685%!

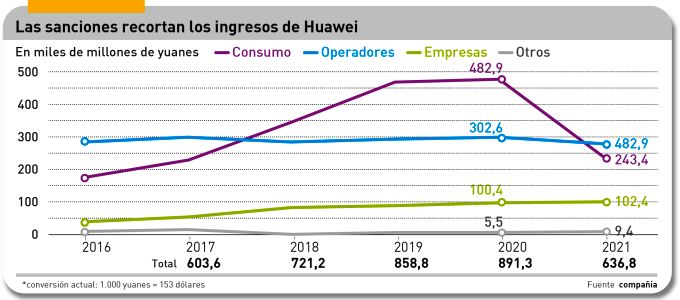

En contraste con el beneficio atípico, las ventas totales decrecieron un 28,6%, hasta el equivalente a 99.980 millones de dólares. Deshacerse de dos divisiones ha permitido financiar el presupuesto de I+D de la compañía, dotado nada menos que de 22.400 millones de dólares. En 2020, I+D representaba el 15,9% de los ingresos totales; en 2021 la proporción ha superado el 22%. Parece poco probable que esta situación se repita en 2022, a menos que se encuentre otra magia financiera.

Si en los últimos años la inyección de recursos en I+D ha sido llamativa, ahora es pura cuestión de supervivencia. Las áreas en las que está poniendo más énfasis son la ciencia básica y la arquitectura de sistemas y software, con el consiguiente viraje en los negocios de la compañía. Por una parte, aspira a suplir con software ciertas carencias conocidas pero que el veto ha puesto al desnudo, al tiempo que trata de avanzar más rápidamente en el dominio de los fundamentos de la nueva generación de semiconductores. La meta es la mayor autosuficiencia posible.

La ecuación económica es en sí misma un escollo mayor. Si Huawei no hubiera vendido los activos de su división Honor, tan útil en años anteriores ni abandonado la arquitectura x86, ese gasto en I+D hubiera dejado en mínimos el beneficio. Hay que consignar que los equipos de innovación han trabajado estos últimos años con el hardware como prioridad. Esta ha girado bruscamente en favor del software, que ha pasado a ocupar al 55% de la plantilla.

La caída de un 50% en la venta de dispositivos también era previsible y menos grave ha sido el descenso del 7% en el negocio de redes. Los operadores europeos han empezado a dar la espalda a la marca – y algo menos a su compatriota ZTE – que siempre ha destacado por sus precios sospechosamente competitivos.

La implantación de las redes 5G se ha convertido en asunto político con un endurecimiento de la regulación: como ejemplo, el anteproyecto español de ley de Seguridad 5G abre la puerta a vetar a “determinados fabricantes”. No se dan, por tanto, las condiciones para que Huawei mantenga su cuota de mercado, que todavía es dominante en la base instalada de 4G.

El mercado de Estados Unidos está cerrado – los grandes operadores nunca han comprado a Huawei y los de alcance local están siendo subvenciones para reemplazar todo equipo de origen chino que pudieran tener instalado – y el de Europa va por el mismo camino. ¿Qué le queda a Huawei, aparte de transacciones en África y América Latina? Pues nada menos que China y (algunos) vecinos asiáticos: juntos, representan el 73,3% de sus ventas de equipos de red. El problema que tiene tamaño desequilibrio es que los despliegues de 5G de los tres operadores chinos, iniciados en 2019, ya están prácticamente acabados.

Así las cosas, Huawei se aferra a otros negocios que han ganado importancia en sus operaciones. Uno de ellos es cloud computing, que creció un 34% en 2021 hasta los 3.200 millones de dólares de facturación. La cifra palidece al lado de los 62.000 millones de AWS, pero es un salto al segundo lugar en la tabla de su mercado nacional, con una cuota del 17% sólo por debajo de Alibaba (38,3%). Los servicios en la nube se asientan en los procesadores propios Kupang, basados en la arquitectura ARM. Globalmente, las ventas a empresas apenas han crecido, pero la compañía afirma – sin aportar cifras – que su oferta para smart cities están teniendo éxito [supuestamente en China]s de suponer que se refiere a China.

Incluso en la división de consumo, Huawei se esfuerza por encontrar nuevas fórmulas que le permitan recuperar mercado. Descartadas las ventas masivas de smartphones – ni siquiera en China es una de las cinco marcas principales debido a la prohibición de usar los servicios de Google – la compañía procura afianzarse en las oficinas. En una presentación previa al Mobile World Congress de marzo, mostró un paquete completo: tabletas, portátiles, un PC all-in-one para profesionales del diseño y hasta una impresora. Todos estos dispositivos podían interconectarse a través de un software propio.

Todas las maniobras tropiezan con un obstáculo: Estados Unidos ha prohibido la venta de chips modernos a China (o puede que no del todo, porque las estadísticas indican un extraño crecimiento). Qualcomm, Intel o Texas Instruments necesitan el mercado chino para mejorar sus cuentas, pero los halcones de la política estadounidense presionan al departamento de Comercio para que no haga excepciones. En su opinión, cualquier flaqueza en el bloqueo favorece los desarrollos chinos en inteligencia artificial e incluso en armas avanzadas.

Por esto, uno de los elementos que están en el punto de mira de la ampliación de sanciones es el equipamiento para fabricar chips. Una de las salidas que tiene China ante la guerra comercial es fabricar sus propios procesadores, aunque a sus compañías le queda mucho para alcanzar el nivel tecnológico de otras naciones. El punto crítico – a priori irresoluble – es que no pueden adquirir la tecnología de litografía ultravioleta extrema de la holandesa ASML, porque otras estadounidenses especializadas, entre ellas Applied Materials y Lam Research aumentaron sus exportaciones a China un 44% el año pasado.

No es el mejor escenario para que Huawei, obligada a depender de licencias de exportación discrecionales o de procesadores de factura local. Pero incluso esto no es lo más grave. La escisión tecnológica del mundo en dos bloques es cada vez menos potencial, como se ha visto a partir de la invasión rusa de Ucrania. Cuando la ocupación de Crimea (2014), unas tibias sanciones obligaron a Rusia a reconstruir las infraestructuras de telecomunicaciones, pudo hacerlo gracias en parte gracias a Huawei. La nueva ola de restricciones se perfila como una oportunidad para dominar el mercado ruso, del que han desertado Ericsson y Nokia.

Ciertamente, Rusia es un mercado apetecible para vender equipos de red sin temor a la competencia e incluso para promover su sistema operativo Harmony como alternativa a Android fuera de China. Según el operador ruso MTS, las ventas de móviles Huawei se triplicaron durante las dos primeras semanas tras la invasión. Además, el abandono de empresas como SAP puede a medio plazo allanar el mercado para la nube de Huawei.