A una vuelta de tuerca sigue otra, pero la reordenación del sistema financiero está inconclusa. Hay en ella un aspecto poco conocido, o ignorado por la prensa económica: ¿qué va a pasar – qué está pasando – con la integración de los sistemas informáticos de unas entidades que saldrán irreconocibles del proceso? Un analista de IDC que intentaba diagnosticar la inversión en tecnologías de la información de la banca española, llegaba a esta conclusión: “sólo unos pocos directivos consultados ofrecen respuestas concretas […] pero todos dicen estar convencidos de que las TI serán esenciales para seguir compitiendo en un mercado que en pocos meses habrá cambiado radicalmente”.

La conclusión puede parecer trivial y previsible, pero el autor apostillaba: “se puede desprender que [esa actitud] enmascara una inquietud subyacente de que no se esta prestando atención a la actualización de las infraestructuras, y algunos directivos consideran que podría ser contraproducente en unos años”. No es lo que más inquieta, de momento. Por un lado, la consolidación de las cajas implica integrar sistemas y plataformas dispares, sorteando conflictos que colearán durante un tiempo; por otro, el entorno ha cambiado también para los bancos, cualquiera sea el tamaño.

Hay un sentido de urgencia: “he visto planes de integración tecnológica que tenían como plazo el 2016 – dice Juan José Alert, director de servicios financieros de la filial española de Fujitsu – pero que han tenido que acelerarse para acabar en 2011, de manera que empiecen a generar resultados en 2012”. De todos modos, Alert cree importante distinguir dos tipos de inversión en tecnología: una para seguir operando, y otra para ganar eficiencia, que en definitiva es bajar los costes”. Por distintas razones, todas las entidades financieras, con o sin consolidación pendiente, están inmersas en algún proceso de integración (redes de oficinas, cajeros, centros de datos, etc) y esta es su prioridad absoluta. “Lo fundamental – subraya – es que se haga con eficiencia de costes, porque esto es lo que ayudará a poner en valor a cada entidad ante los inversores”.

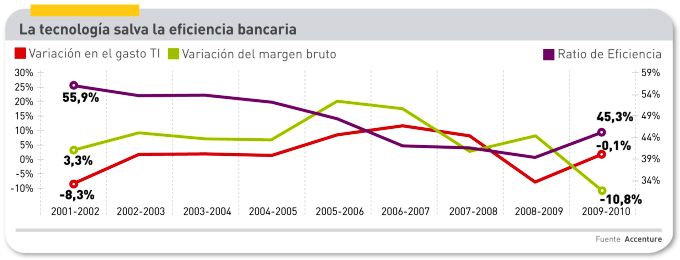

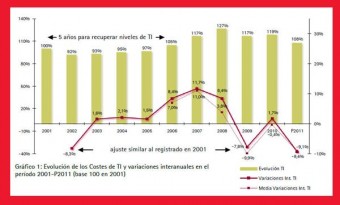

Tras un 2009 menguante, los gastos e inversiones en TI de la banca española aumentaron el 1,7% en 2010, según un estudio que acaba de publicar Accenture. No es un mal porcentaje, si se considera que el sector financiero sigue siendo el primero del país por su contribución al nivel de recursos tecnológicos. Pero la cifra tiene otra lectura: en términos relativos al volumen del negocio bancario, que ha crecido mucho en estos años, la dedicación de recursos a TI se ha reducido aproximadamente un 29% desde 2001, primer año del ciclo analizado. Juan Marín, socio de Accenture y director del estudio, apunta: “durante una década el conjunto del sector financiero ha presentado unos costes de TI altos en relación con los gastos generales, y ambos decrecientes en relación a las magnitudes de negocio (tamaño de balance y margen bruto)”. Este comportamiento ha supuesto el año pasado una mejora de la ratio de eficiencia (ver gráfico).

“Mirando con perspectiva los perfiles de comportamiento de esta década – reflexiona Juan Marín, que ha dirigido el estudio – podemos decir que el sector de entidades financieras, como conjunto, ha realizado una gestión muy positiva de los recursos tecnológicos, posibilitando una mejora y una expansión del negocio muy notables, al tiempo que reduciendo de modo significativo los costes de TI en términos reales y manteniendo unos elevados niveles de calidad en todas las vertientes”.

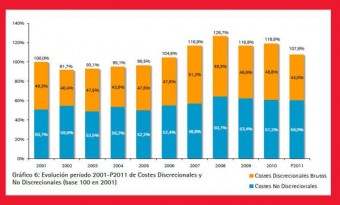

En el conjunto de entidades que han participado del estudio y que representan “más de la mitad de los activos del sector financiero español , el incremento de los costes discrecionales (dotación de nuevas capacidades) fue del 5%. En 2009 se había observado una reducción generalizada de estos costes, pero en 2010 un 40% de los bancos y cajas optaron por reducir sus costes no discrecionales (mantenimiento y explotación de lo existente) y reinvertir los ahorros en sufragar costes discrecionales.

Como ya se ha observado en años anteriores, el coste de TI continúa más centrado en la infraestructura que en las aplicaciones, aunque en el período 2004/2010 el porcentaje destinada a la primera ha bajado 13,3 puntos, como síntoma de una dedicación de recursos más equilibrada. La reducción del peso de las partidas de infraestructura se produce por un recorte en adquisiciones, en parte compensado por un 6,4% de aumento en los servicios externalizados.

Cuatro son las recomendaciones principales que enuncia el estudio de Accenture de este año: 1) es necesario potenciar la tendencia iniciada en la reducción de los costes no discrecionales de infraestructura; 2) es necesario un mayor control de las operaciones ejecutadas y del servicio ofrecido; 3) es necesario avanzar en la industrialización de los procesos de desarrollo de aplicaciones y 4) es necesario mantener el rigor en la gestión de las inversiones y el liderazgo en la gestión de arquitecturas aplicativas y tecnológicas.

El contexto económico se ha complicado tanto que, por mucho que se pregunte, ninguna fuente se atreverá a predecir un porcentaje para este año, ni siquiera si será positivo o negativo. Alert proclama su confianza en que las entidades financieras necesitan consumir tecnología para crecer y para seguir operando. Con otras prioridades. Durante décadas, todas las comparaciones internacionales han reconocido la excelencia de la banca española en los usos de las TI, y esta es una razón más por la que no cabe esperar cambios de reingeniería ni una conversión prematura a los modelos de externalización que algunos postulan. La atención se centra en la optimización de aplicaciones, la incorporación rápida de nuevos productos financieros y en potenciar su venta cruzada en todos los canales.

Carmen Aranguren, directora de servicios financieros de Microsoft, cuenta que cuando empezó a organizar las jornadas que la compañía celebra cada año con la CECA, temió que habría un bajón de la asistencia, pero ocurrió lo contrario: en el auditorio de Caixa Forum en Barcelona, todo era interés por debatir fórmulas capaces de lograr que equipos de entidades en trance de fusión, antes rivales, se pusieran a trabajar juntos con software de colaboración. La capacidad de mejorar la productividad a la manera clásica está afectada por el recorte de presupuestos – recordó Aranguren – pero es una necesidad imperiosa, “y creemos que podemos ayudar a las cajas a seguir operando sin cortes”.

Como su colega de Fujitsu, la directiva de Microsoft subraya que la “orientación al cliente” es una línea maestra de actuación. Han desaparecido oficinas, y más van a desaparecer, pero se invierte en centros de atención y de gestión de clientes, en el refuerzo del papel de los canales on line y móvil. “Se está profundizando en banca electrónica – explica Alert – porque cada euro que se gasta en una oficina para atender bien a un cliente, se reduce a 0,40 en un cajero y a 0,10 en banca on line. La tendencia es doble: más interconexión entre oficinas, y mover más transacciones a los canales, y hacerlo con la mayor naturalidad, para que el cliente se sienta cómodo”. ¿Nada menos? “Nada menos”.