En la celebración de los treinta años de su conversión en compañía global en 1992, que llevaría doce años después a la adquisición de la división de ordenadores personales de IBM, Lenovo ha ratificado en voz alta su aspiración a trasladar el liderazgo de que goza en ese mercado a otro aledaño, el de servidores, que se apoya en otra adquisición a IBM, en 2014, de la familia System X. A diferencia de sus grandes rivales, que han desinvertido y/o desagregado esas líneas de negocio, la compañía las ha mantenido bajo un mismo techo. La lógica de esta estrategia, tal como la explica su CEO, Yang Yuanqing, consiste en el control de unas economías de escala que son la fuente de su ventaja competitiva.

Gracias a una treintena de centros de producción propios dispersos por el mundo, ha podido capear mejor que el resto de la industria los problemas de suministro que aún subsisten. El cierre obligado de sus plantas en China no ha sido obstáculo para que pusiera a tope sus capacidades y logística en India, Brasil, México, Hungría y otros países. De modo que, exceptuando los disgustos logísticos, a Lenovo no le ha faltado mercancía.

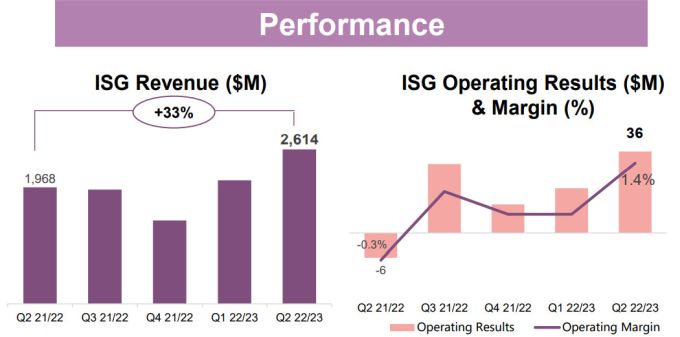

Los resultados del segundo trimestre del año fiscal 2022/23 son elocuentes: aunque la compañía redujo su facturación un 4% [17.090 millones de dólares] empujada a la baja por la caída de la demanda de PC, su beneficio neto subió un 6% [541 millones]. ¿La explicación? El ISG (Infrastructure Solutions Group), aunque minoritario, contribuyó con un aumento del 33% [2.614 millones] de su facturación. Es poco probable que estas cifras puedan mejorar en el tercer trimestre, ya que el equivalente de 2021 fue excepcional y porque situación de los mercados ha empeorado.

De momento, Lenovo tiene de qué sacar pecho: el segundo trimestre del año fiscal 2022/23 ha sido el cuarto consecutivo de rentabilidad creciente para el ISG, que dirige Kirk Skaugen con rango de vicepresidente ejecutivo de la compañía. Durante esa fase ascendente, el segmento facturó unos 8.000 millones de dólares y obtuvo 71 millones de beneficios, que no son muchos millones, pero marcan tendencia. Lo destacable de la información publicada es que en el capítulo del edge, la facturación se triplicó, mientras se duplicaba en el de almacenamiento. Otra razón para el optimismo.

Yuanqing dijo expresamente en su conferencia online que Lenovo no se conforma con ser el primer fabricante de PC. El objetivo es alcanzar idéntico liderazgo en su grupo de infraestructura TI, cuyas raíces pueden rastrearse hasta otra adquisición, también a IBM, de los servidores de la serie X, en 2014.

En realidad, la facturación del importante Intellgent Devices Group (IDG), donde radica el negocio de ordenadores personales, ha caído un 11% en el segundo trimestre, aunque continúa representando el 80% de los ingresos totales y, pese a desplomarse un 12%, el beneficio supone un 70% del total. Lenovo se ha distanciado un poco más de HP, gracias a un descenso menos pronunciado. Incluso en el muy disputado mercado de los smartphones, la compañía no brilla pero aguanta el tipo: su marca Motorola (tercera gran adquisición, de 2014) ocupa el segundo y el tercer puesto en América Latina y Estados Unidos.

En cuanto a la otra pata de la compañía, el Solutions and Services Group (SSG), las ventas han crecido un 26% [1.721 millones] y el beneficio un 29%. Según Yanqing, estos porcentajes indicarían una buena aceptación de la oferta DaaS (Devices as-a-service) así como la penetración de TrueScale con soluciones verticales con pago por uso.

Con estas cifras, no hay duda de que la clave de la diversificación recae fundamentalmente sobre el ISG. De él se espera que proporcione crecimiento y rentabilidad, a favor de un mercado TI que espera contar con viento a favor en medio de los nubarrones económicos. En su presentación, Skaugen enfatizó la oportunidad que representa para Lenovo la duplicación esperada del volumen de datos en todo el mundo durante los próximos años. Según dijo, estimulado por el movimiento desde el datacenter hacia el edge. Precisamente para capturar esa oportunidad, la compañía ha creado una unidad de negocio Think Edge.

Si Lenovo alcanzara la meta de liderar (también) los mercados de servidores y almacenamiento, podría aspirar al título de mayor proveedor de hardware de TI y penetrar más profundamente en el mercado de servicios, pero no será un recorrido fácil.

En una jornada online con analistas y prensa, Skaugen afirmó que es posible conseguirlo si la compañía siguiera creciendo al doble que el mercado: “nuestra ambición es ser reconocidos como el proveedor más fiable de la industria, del mismo modo que lo somos, hace ya nueve años, en el mercado de PC”.

Para esta ocasión – solemnizada por el aniversario y los mensajes en video de la flor y nata de la industria – Lenovo anunció 51 productos nuevos de las líneas Think System (servidores), amén de nuevos ThinkAgile de infraestructura convergente en asociación con Nutanix y los appliances ThinkEdge. Todo ello acompañado de una nueva plataforma de gestión unificada en la nube, con el nombre XClarity One. Esta novedad “consolida múltiples paquetes de software en un portal único al alcance de los clientes”. Cabe consignar que de los nuevos sistemas anunciados, 21 llevan microprocesadores de AMD, otro gesto de diversificación.

Por otra parte, Lenovo hizo públicas sensibles mejoras en seguridad con ThinkShield y amplió su cartera TrueScale as-a-service. Desde que apareció ésta respuesta a las ofertas GreenLake de HPE y APEX de Dell, Lenovo ha reforzado su posición mediante acuerdos con Nutanix (HCI), RedHat (contenedores) y Veeam (servicios de backup).

Ocho años después de que Lenovo adquiriera la división de sistemas X de IBM, la paciencia parece dar frutos: ha conseguido transformarse en un proveedor de soluciones extremo a extremo. Skaugen hizo patente su satisfacción con la continuidad del acuerdo por el cual Lenovo suministra el superordenador Mare Nostrum, del Barcelona Supercomputing Center.

El objetivo de encabezar la tabla del mercado de infraestructuras TI es una carrera de fondo. Lenovo no consiguió superar el listón de 5.000 millones de dólares de ventas en ese mercado hasta 2019, pero con pérdidas de 425 millones ese año. En 2022 le ha bastado la mitad del año fiscal para rozar la misma cuantía, con beneficios modestos.

Por comparación, no se puede olvidar que HPE ronda los 5.000 millones trimestrales en el mismo negocio y Dell está cerca de los 10.000 millones. Lenovo persevera: en su punto de mira inmediato, los analistas creen ver la cuota de su compatriota Inspur. Pero esta acaba de recibir el espaldarazo de IBM para vender su Power Systems en China. Curiosa paradoja.