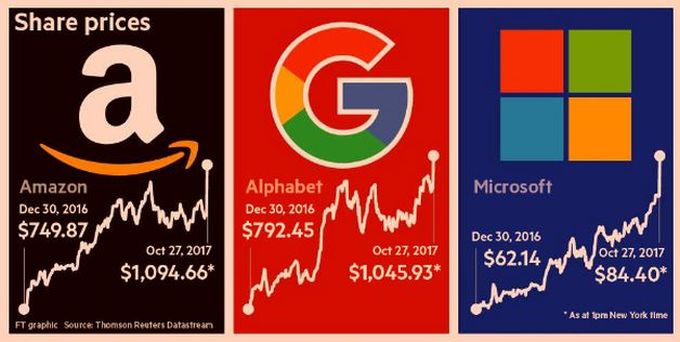

Tres de los cinco líderes tecnológicos mundiales han presentado sus resultados trimestrales el jueves pasado: Alphabet, Amazon y Microsoft (Facebook y Apple harán públicos los suyos esta semana). Sus cuentas confirman la excelente salud de un mercado que gira cada vez más en torno a la nube, aunque cada uno de los tres ponga el acento en segmentos adyacentes. Lo más destacable es que los inversores dejan atrás el miedo a haberse excedido en la valoración de este grupo que los analistas han bautizado como Big Tech. La mejor prueba es la subida de sus cotizaciones: mientras el índice S&P 500 ha ganado un 15,3% desde enero, el subconjunto tecnológico lleva una racha de aúpa, nada menos que el 34% en el mismo lapso.

La secuencia alcista de los índices bursátiles, la más larga desde el fatídico 1928, ha sido inducida en buena medida por la reforma fiscal en ciernes [principal razón por la que las empresas soportan a Donald Trump] . Se ha calculado que cada punto de bajada impositiva se traduciría en un dólar de beneficio por acción para las empresas del S&P 500. Los optimistas creen que la bolsa puede seguir subiendo hasta fin de año, mientras los escépticos callan su perplejidad.

Como un signo de los tiempos, la cuota de capitalización adicional que han ganado Alphabet, Amazon y Microsoft, unos 150.000 millones de dólares, supera el valor bursátil total de IBM (143.000 millones). Por no hablar de casos aún más sangrantes. Nadie habla ya de burbuja, porque la ratio de beneficio por acción de las tres citadas ronda el múltiplo 25x, que se antoja sostenible a este ritmo de crecimiento. Quién lo hubiera dicho. Veamos entonces cómo van las cosas de este trío.

Alphabet, el holding de Google, cerró el trimestre con ingresos de 27.800 millones de dólares, su crecimiento más intenso desde el cuarto de 2013 . Los ingresos han crecido un 24%, lo que prácticamente asegura que cerrará el año fiscal con 100.000 millones de dólares.

El interés principal de estos resultados reside en que son el fruto de una mezcla casi perfecta de continuidad en el negocio publicitario [los ingresos por clics aumentan y el coste por clic desciende menos de lo esperado] y disciplina financiera en las así llamadas ´otras apuestas`. Esto ha permitido que la cotización se aupara hasta los 1.000 dólares por primera vez [ocasionalmente había rozado ese nivel, que ahora podría ser duradero].

A veces se olvida mencionar el reflejo de los resultados en la tesorería de empresas que, como Google, disfrutan de una ´renta de monopolio`: el saldo neto a finales de septiembre era de 100.000 millones, una cifra que una vez factorizada implica 140 dólares por acción. Dicho de otro modo, cuando un inversor paga 1.000 dólares por un título de Alphabet, en realidad está pagando 860 dólares. Se cumple, aproximadamente, el antiguo dicho castizo de ´duros a cuatro pesetas`.

A simple vista, Amazon ha sido el vencedor neto de los pasados tres meses, con ingresos de 43.700 millones de dólares que representan un crecimiento del 34%. El beneficio neto ha sido de sólo 256 millones, pero es bien sabido que Jeff Bezos ha insuflado en sus accionistas el credo de que los beneficios no están para ser repartidos sino para reinvertirlos. Por esto, el 34% de aumento en las ventas coincide con el 35% de aumento en los gastos, sin que nadie se queje.

Últimamente se habla mucho de los planes audiovisuales de Amazon y de la ampliación de su imperio de comercio online [alimentos frescos, pronto farmacia] pero su negocio más rentable sigue siendo el de servicios cloud: Amazon Web Services creció en el trimestre un 42% hasta sumar 4.600 millones de ingresos. A este paso, empiezan a decir los analistas más audaces, en un par de años la rama AWS podría escindirse del tronco. Como si Bezos necesitara consejos.

Esencialmente, Amazon sigue siendo un retailer con vocación de dominio: los analistas de eMarketer calculan que a finales de este año, 44 centavos de cada dólar que los consumidores estadounidenses gasten en compras online habrán ido a las arcas de Amazon [el año pasado eran 38 centavos]

Por último, el caso de Microsoft es singular por muchas razones. Un 12% de aumento en los ingresos [24.500 millones de dólares] en el trimestre puede parecer poco comparado con los casos anteriores, pero significa que entra en su nuevo año fiscal con un vigor hasta ahora desconocido, lo que en el lenguaje cortesano se llama ´reinventarse a sí misma`. En los tres años que lleva al frente, paso a paso Satya Nadella ha ido restaurando el centro de gravedad de Microsoft: el software para empresas, que en la nueva era toma la forma de nube, con su consiguiente modelo de negocio.

Ahí, en la nube, está la clave. La estrategia cloud de Microsoft abarca todos los ámbitos de las TI corporativas. Empezando por la infraestructura como servicio (los ingresos de Azure han crecido un 90%, más del doble que los comparables de AWS) a la vez que ha completado casi completamente la migración de su negocio tradicional de aplicaciones hacia un régimen de suscripción [Office 365, Dynamics], una trayectoria que debería facilitar un crecimiento sostenible basado en ingresos recurrentes. Al presentar estos resultados, Nadella afirmó que el capítulo Commercial Cloud ha pasado el ritmo anualizado de 20.000 millones «superando el objetivo que nos planteábamos hace dos años».

Normalmente, las empresas de software que necesitan ´reinventarse` en la nube pasan por una fase en la que las nuevas fuentes de ingresos sólo sustituyen el volumen de las tradicionales (Adobe, por ejemplo, ha completado ese tránsito, mientras Oracle sigue aún en el pasadizo). Las cifras del primer trimestre permiten pensar que esa reconversión será el signo del nuevo año fiscal.