El patinazo ha sido importante, pero sin daños materiales apreciables. Este podría ser el atestado del ´accidente` sufrido por HP en el cuarto trimestre de su año fiscal 2014. Los 28.406 millones de dólares de ingresos equivalen a un retroceso del 2%, pero los inversores se lo han tomado bien, facilitando un alza del 4% en la cotización. No obstante el hecho de que cuatro de las cinco divisiones cerraron el período con signo negativo, los analistas de Morgan Stanley subrayaron la evolución del flujo de caja, que les permite augurar una mejor remuneración al accionista. Sus colegas de Barclays prefirieron fijarse en los recortes de costes y su reflejo positivo en el margen operativo. En suma, la bolsa renueva su confianza en Meg Whitman, aunque la del martes no ha sido su mejor actuación. Tendrá otra la semana próxima en Barcelona.

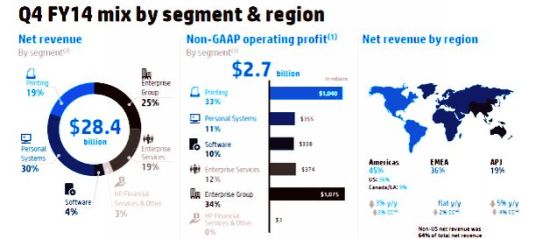

La única división que cerró con crecimiento plano fue la de Printing and Personal Systems – el 49% de los ingresos totales – que dentro de un año se segregará con el nombre de HP Inc. El desglose se resume muy gráficamente (en gris los componentes de la futura Hewlett-Packard Enterprise, y en azul los de HP Inc).

En la conferencia con analistas, Meg Whitman pronunció no sé cuántas veces la palabra ´trayectoria`. El conjunto del ejercicio 2014 arroja unos ingresos totales de 111.454 millones de dólares, un descenso del 1% sobre el 2013. Un detalle que puede tener importancia porque el año fiscal 2015 será el último de existencia de HP como entidad agregada: toda la organización pasará los próximos doce meses en máxima tensión, ocupada en cumplir una estrategia necesariamente acompasada con la separación. Es inevitable que los objetivos se bifurquen. En este panorama, las circunstancias de cada división y línea de negocio difieren.

Enterprise Group: descenso del 4% en el trimestre y del 1% en el año. Beneficio operativo a la baja. Todos los segmentos pierden gas, excepto networking. En servidores estándar (47% de la división), la caída fue del 2% y en almacenamiento del 8%. Whitmain reiteró su confianza en que la transacción entre Lenovo e IBM es una oportunidad para HP, y en que la plataforma 3PAR coincide con las tendencias actuales del mercado de almacenamiento. Ambas líneas de negocio suman el 59% de la división EG.

Enterprise Services: también descenso, en este caso del 7%, y del mismo porcentaje para todo el año. Según Whitman, proseguirá persiguiendo la rentabilidad recortando los costes laborales y mejorando la calidad de la cartera de contratos de servicio.

Software: los ingresos crecieron en áreas como seguridad y big data, pero esta división – sorprendentemente pequeña en una empresa como HP – se vio arrastrada por la bajada en los servicios profesionales, que anularon el incremento en la venta de licencias. El modelo de negocio SaaS no está todavía maduro para HP, reconoció la CFO de la compañía Cathie Lesjak.

Personal Systems: la división más voluminosa del conjunto (8.900 millones), contribuyó con la buena noticia de un incremento del 4% en los ingresos, con un llamativo 9% en portátiles. Lesjak es la autora de esta frase: «continuamos ganando cuota de mercado en el contexto de un mercado en consolidación».

Printing: la depreciación del yen ha favorecido a los competidores de HP, especialmente en el negocio láser, no tanto en el de tinta. Whitman dijo esperar que los productos para la industria gráfica y los servicios gestionados darán satisfacciones a esta división, que será la otra pata de la futura HP Inc. En el horizonte, grandes expectativas en la tecnología 3D.

La disciplina financiera y el recorte de plantilla han sido dos argumentos de Whitman que convencieron a los inversores para prolongar su período de gracia. Pero ella misma ha puesto un plazo para su maniobra más audaz: 31 de octubre de 2015.