El webcast duró cinco horas y media; su transcripción suma 165 páginas. Nada menos. Meg Whitman, CEO de HP, compareció el miércoles ante los analistas para ofrecerles un balance nada complaciente del estado de la compañía que dirige desde hace poco más de un año. Hacia el futuro, en lugar de marear la perdiz con promesas efímeras, tuvo el arrojo de trazar un arco de cinco años, de 2012 (“que hemos empleado en pelar la cebolla”) a 2016 (para cuando espera premiar la paciencia de sus accionistas). Desde 2010, HP ha perdido dos terceras partes de su valor bursátil, y la nueva CEO no ha frenado la sangría. Su discurso del miércoles provocó otro descenso, previsible.

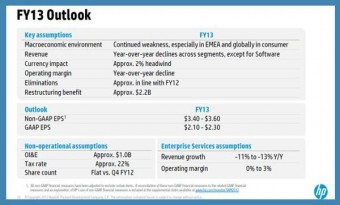

En agosto, HP declaró unas pérdidas trimestrales de 8.900 millones, con caída de ingresos en prácticamente todas sus divisiones. Esta será la tendencia en el último cuarto del año fiscal, que concluye en octubre, y la CFO de HP, Cathy Lesjak, advirtió que el beneficio por acción estará entre 3,40 y 3,60 dólares, un declive de más del 10% sobre lo previsto. La coyuntura no era el tema de un analyst day, que ha tenido el aire de un acto de reafirmación de que sólo Whitman sabe cómo salvar la compañía, mientras los analistas ven los toros desde la barrera.

A poco de iniciar su parlamento, la CEO resumió su visión: “en 2002, HP era esencialmente una compañía que obtenía el 40% de los ingresos de sus productos de impresión, que a la vez aportaban el 95% del beneficio. Hoy, HP es una compañía diversificada de TI, que conserva un negocio de impresión muy potente pero que representa sólo el 20% de los ingresos y el 30% del beneficio”. Aquí se permitió una suerte de homenaje a dos de sus predecesores: “Carly [Fiorina] y Mark [Hurd] ensamblaron un conjunto de negocios que, si somos capaces de gestionarlos como es debido, pueden aportar mucho valor a los accionistas”.

Pero la historia enseña que el punto culminante de las finanzas de HP coincidió con la defenestración de Mark Hurd, en el cuarto trimestre de 2010. Desde entonces todo ha ido marcha atrás, porque el consejo pudo equivocarse al echar a Hurd, pero sin duda se equivocó al reemplazarlo por Leo Apotheker. “Es mi convicción que el mayor problema que ha sufrido HP ha sido consecuencia de los cambios de CEO y de un baile de directivos, que han provocado inconsistencias de estrategia y, francamente, demasiados desaciertos”.

Un problema no resuelto – explicó – es la estructura de costes. “Mientras nuestros costes de venta subían, nuestros ingresos por ventas bajaban: en 2011 y 2012, bajaron en total 5.000 millones de dólares a pesar de haber añadido 1.000 millones en costes de campo, un desfase inaceptable […] Un ejemplo ha sido la adquisición de EDS, que durante años se fue integrando con sucesivos CEO y cambios periódicos de estrategia, retoques de corto plazo que han resultado insostenibles”.

Después de “pelar la cebolla” durante un año, el diagnóstico de Meg Whitman ha encontrado un punto pocho: HP carece del foco competitivo que necesita para salir adelante. O, mejor dicho, “HP tiene demasiados focos, se trate de productos o servicios, o de geografías”. O, si se prefiere, esta síntesis: “simplemente, no somos tan competitivos como tendríamos que ser”.

Y a propósito del go-to-market, hizo esta reflexión severa: “tenemos que mover nuestra fuerza de ventas directas hacia las ofertas de soluciones de valor, pero esto requiere tiempo y formación; también tenemos urgencia en reconectar con el canal, mediante programas simples y competitivos con los que pueda contar cada día”.

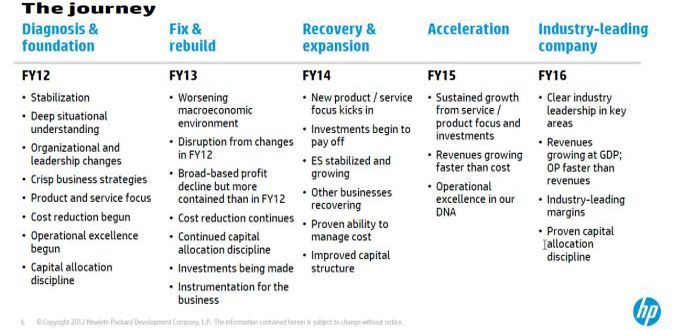

La metáfora del viaje – tan abusiva como recurrente en esta industria – fue empleada también por Meg Whitman para fundamentar su trazo plurianual. 2012 = año de diagnóstico y estabilización; 2013 = “contención de la caída de beneficios en Enterprise Services”; 2014 = “empezaremos a ver una recuperación real y la expansión de cada unidad de negocio, y nuestra inversión en I+D empezará a dar frutos”; 2015 = aceleración, “los ingresos deberán crecer más rápido que los costes”; 2016 = “habremos consumado nuestro liderazgo en todas las áreas de negocio […], los beneficios crecerán más rápido que los ingresos”.

Antes de pasar la palabra al resto del equipo directivo, Meg Whitman hizo una afirmación que descabalga las opiniones de quienes recomiendan la partición de HP. “Creo haber dejado claro hace tiempo mi estrategia: el núcleo de esta compañía reside en la infraestructura y el hardware […] que representan el 70% de los ingresos.

En ningún momento Whitman nombró a Leo Apotheker, alguna de cuyas decisiones tuvo que rectificar. Sí aludió indirectamente en esta frase: “no estamos en el negocio del software para transformar HP en una compañía de software”. Llegada a este punto – después de haber amortizado 8.000 millones del valor en libros de EDS, comprada en 14.000 millones por Hurd – Whitman tenía que replicar a quienes desde la barrera predican la reventa de esos activos. “Estamos comprometidos al 100% con nuestro negocio de servicios; ya se trate de outsourcing o consultoría, de aplicaciones o de servicios tecnológicos […] nuestra estrategia es ser mucho más que la suma de las partes”.

A la presentación de Whitman siguió otra más específica de la directora financiera, Cathy Lesjak. Confirmó que los recortes de la plantilla se han acelerado: al 31 de julio 3.800 han dejado la compañía. Por otro lado, la CFO admitió que el esfuerzo por dar la vuelta a la compañía choca con la debilidad del entorno macroeconómico, que no mejorará en el futuro previsible. Por eso, “esperamos un retroceso interanual de los ingresos en todos los segmentos de actividad, excepto en el software”.

A este elemento, que todos los analistas presentes daban por descontado, se sumó el inquietante mensaje de que no habrá signos de recuperación hasta por lo menos 2014. No es algo que suelan decir los CEO cuando miran a la bolsa. Pero la sinceridad puede leerse como un aviso a navegantes: sería suicida que a alguien se le ocurriera reclamar un cambio de rumbo o, peor aún, de timonel. La interpretación es que Meg Whitman ha pedido no uno sino cinco años de gracia, y los inversores tendrán que dárselos, con o sin ganas.

[Mañana, una segunda entrega de este post tratará el análisis de cada área de negocio de HP, tal como fue expuesto por Whitman y la primera línea ejecutiva]