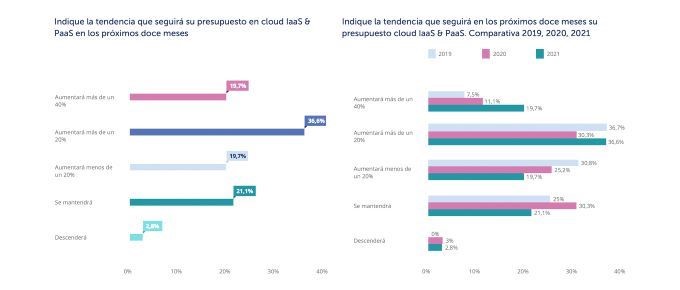

Deja una sensación extraña leer que el año de la catástrofe sanitaria ha sido un período fértil para los vendedores de servicios cloud en España. El informe que anualmente elabora el Quint Group no es propiamente una estadística, sólo una valoración cualitativa de tendencias, pero sus autores han extrapolado que en 2022 las cien empresas más grandes del país destinarán 2.400 millones de euros a este capítulo de gasto, “lo que supone triplicar el ritmo de los últimos tres años, el tiempo que llevamos realizando este análisis”. Uno de cada dos directivos señala que su empresa aumentará más del 20% su inversión en infraestructura y plataforma cloud (IaaS / SaaS) en los próximos doce meses.

¿Es mucho o es poco? Para más de la mitad de ese centenar significativo respondía – entre abril y mayo pasados – que el agregado IaaS / PaaS representa menos del 15% de su presupuesto TI. Debería aumentar, porque ese 56,3% de la muestra actual era sólo el 41,4% en igual fecha del 2020.

El Informe del Mercado Cloud en España llega oportunamente, cuando demasiados meses de incertidumbre han dado paso a expectativas de crecimiento. Se aprecia cierto cambio en los patrones de conducta de las empresas, como refleja el hecho de que un 82,3% de la muestra señala como principal motivo para dar el salto a la nube la búsqueda de flexibilidad y escalabilidad. La reducción de costes ha descendido al cuarto lugar (48,2%), superado por la eficiencia y rendimiento (52,9%) y la transformación de la organización TI (57,6%).

La mejor noticia que trae el informe es que un abultado 87% de las compañías dicen haber cumplido todos o casi todos los objetivos por los que se han interesado en el modelo cloud. No sorprende, dadas las circunstancias, que el sector más destacado sea una amalgama de actividades que ha dado en llamarse hospitality (95%) y que, en cambio, descendiera la banca, un sector que tradicionalmente se ha considerado tecnológicamente avanzado pero que últimamente tiene otras urgencias que atender.

El objetivo más claramente alcanzado ha sido la flexibilidad, con un 75,3%. La mejora del time-to-market se ha convertido en la segunda gran ventaja conseguida (48,2%), seguida de cerca por la mayor eficiencia y rendimiento. El hecho de que únicamente en un 36,5% de los casos se haya alcanzado la reducción de costes esperada parece indicar las grietas del mito original según el cual debería ser la principal razón para adoptar la nube. Simultáneamente, la encuesta revela que los costes ocultos son el tercer freno, en el 32,1% de los casos, para el despliegue de servicios cloud.

Aunque del texto del informe se desprende una inclinación de los autores a privilegiar las categorías de infraestructura y plataforma como servicio, no omiten el otro componente del movimiento hacia la nube, el software como servicio (SaaS). En la edición 2020, un 24,2% de los encuestados estimaba que su presupuesto para SaaS iba a aumentar más de un 20% en los siguientes doce meses; actualmente, la proporción se ha disparado hasta rozar el 34% de las respuestas. El número de los que piensan que el crecimiento será superior al 40% ha ganado siete puntos porcentuales.

No todo son parabienes, naturalmente. Se imponía analizar los factores que, aparentemente, impiden una adopción aún más rápida. Entre los obstáculos que siguen interponiéndose, el informe destaca la seguridad y el cumplimiento normativo, ambos con un 33,5%. Puestos a buscar lecturas positivas, corresponde puntualizar que un año antes el porcentaje era del 48%.

En paralelo, buena parte de las empresas siguen teniendo problemas con su propio cambio cultural y organizativo, requeridos por el cambio de modelo. De hecho, tres de cada diez (exactamente el 32,1%) sitúa esta cuestión como el segundo freno. En este apartado, no se puede obviar el hecho de que buena parte de las organizaciones están lejos de haber amortizado sus infraestructuras on-premise, lo que naturalmente diluye la fantasía de quienes alguna vez pensaron que la nube se convertiría en un modelo de validez universal.

La falta de conocimientos y formación dentro de las organizaciones sigue decayendo como obstáculo: sólo el 27% la señala. Por contraste, el 85% asegura contar ya con formación y experiencia específicas para trabajar en la nube, observándose un crecimiento de las certificaciones de nivel avanzado (28,3%).

Estrictamente, el cloud computing sigue a la cabeza de los servicios en la nube, pero le sigue de cerca el storage computing, lo que puede entenderse como un síntoma de la importancia que las empresas dan a la flexibilidad como incentivo para tomar la iniciativa. Sin embargo, el estudio subraya las tecnologías analíticas como un factor ascendente: el bloque de inteligencia artificial (IA), aprendizaje máquina (ML) y aprendizaje profundo (DL) se sitúa en un 41%, indudable signo de madurez. En la práctica, encabeza la lista de las soluciones que se proponen adoptar las compañías en los próximos dos años, por delante de las aplicaciones vinculadas al negocio, aspecto que resalta Javier Morgado, socio de la consultora y uno de los autores del informe.

Estas tendencias forman parte de lo que el informe 2021 denomina Journey to Data, un viaje en el que casi el 55% de las organizaciones tiene previsto usar la nube para explorar las posibilidades de IA, ML y DL. Esto no sólo va a definir los hábitos de consumo de recursos cloud sino también el abanico de la oferta, dado que la demanda presumiblemente será explosiva los dos próximos años. Estas tecnologías se están usando mayoritariamente en la mejora de las relaciones con la clientela: la predicción de la demanda es el uso dominante (49,3%), seguido a distancia por la segmentación (34,2%) y la recomendación de productos (21,9%).

Aunque el celebrado Journey to Data se va perfilando como un elemento esencial, el análisis de Quint Group indica que a la empresa española le sigue costando migrar sus datos a la nube, como prueba el hecho de que más de la mitad de las organizaciones reconoce no tener ni siquiera una cuarta parte de sus datos en alguna nube: apenas el 18,5%. Es un freno a la aplicación de herramientas analíticas cloud, lo que acaba por menoscabar el rendimiento.

La mejor noticia es que para un abultado 87% de las empresas se han alcanzado esos objetivos. Desciendo a un examen sectorial, es explicable que el así llamado Hospitality destaque con un 95% frente a la banca, en el que un 74% dice haber cubierto sus expectativas.

Entre las muchas conclusiones que destila el documento, cuando se trata de indagar por los servicios cloud más utilizados llama poderosamente la atención que la virtualización del puesto de trabajo quede relegada al séptimo lugar (50%) justo en el momento de explosión del teletrabajo, tanto más cuanto que el un 43,7% cree que su empresa adoptará este tipo de solución en los dos próximos años.

Es sugerente otra apreciación del equipo de analistas de Quint Group: si se aísla un 23% de la muestra que opta por soluciones multicloud, cada campo de aplicación parece encajar en distintas tipologías cloud. Así, el impulso a la distribución de contenido (73,9%), el agregado IA/ML/DL (48,4%) y los servicios de integración y entrega continua (43,3%) se decanta por la nube pública. Mientras tanto, la nube privada es notablemente preferida para soluciones ligadas a IoT (33,3%). Pero, si se pone el foco en la hibridez, donde se libra una dura competencia, los usos más frecuentes son las aplicaciones de negocio (32,6%), las bases de datos (31,7%) y el almacenamiento cloud (29,4%).

En un 45,3% de los casos, los encuestados dicen preferir la diversificación, lo que a juicio de los analistas sugiere preferencia por adoptar una estrategia multicloud. Es interesante, pero también significa que más de la mitad se inclina – a gusto o a disgusto – por concentrar su presupuesto cloud en un solo proveedor.

El principal factor que guía a las empresas en su selección de proveedor es la flexibilidad (55,1%) noción que abarca tanto los servicios como las tarifas y la integración con otros proveedores, de los que se espera lo mismo. Esto no quita que la relación calidad-precio siga en los puestos de cabeza (46,1%) seguida del tamaño o la dimensión internacional del proveedor (41%). Un elemento novedoso, comparado con ediciones anteriores, es el criterio de reputación en algún ranking internacional (38,5%) incluso por delante de la experiencia previa con ese mismo proveedor (32%) o su alineamiento con un ecosistema de partners (28,2%).

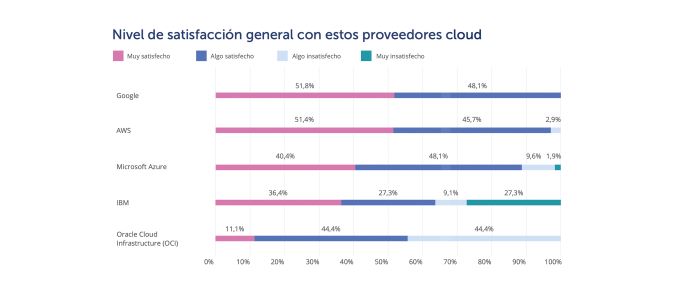

En cuanto a los proveedores en concreto, el tridente Amazon Web Services, Google Cloud y Azure sigue encabezan la tabla, con cuotas de mercado que, para las empresas de la muestra, son respectivamente del 66,2%, 45,1% y 39,4%. Muy por detrás están IBM (19,7%) y Oracle Cloud Infrastructure (14,1%). A la luz de los datos sobre satisfacción con estos cinco, no parece que este grupo se vaya a modificar. No es posible ignorar el hecho de que Oracle, que tan duramente ha bregado por ser reconocida como proveedor de servicios cloud, acumule un 44,4% de clientes insatisfechos, ocho puntos más que IBM. La otra cara de la moneda la aporta Google, sin clientes insatisfechos, seguido de AWS y Azure con ratios del 2,9% y 11,5%.

Al profundizar en esta cuestión, Google se impone a sus competidores tanto por la flexibilidad y calidad de la entrega de servicios como por la facilidad de acceso y uso de su catálogo y por las condiciones económicas. En todas las categorías, la dinámica es idéntica, con AWS en segunda posición y la nube de Microsoft, tercera.

Si se atiende a las asignaturas pendientes de quienes aspiran a subir al podio, IBM tendría que mejorar el hecho crucial de que más de un tercio de sus clientes están descontentos con su flexibilidad (barreras de entrada o salida, adaptación a necesidades específicas, modificación de condiciones contractuales). Un capítulo en el que Oracle deja insatisfecho a la mitad de sus clientes, según el análisis de Quint Group.

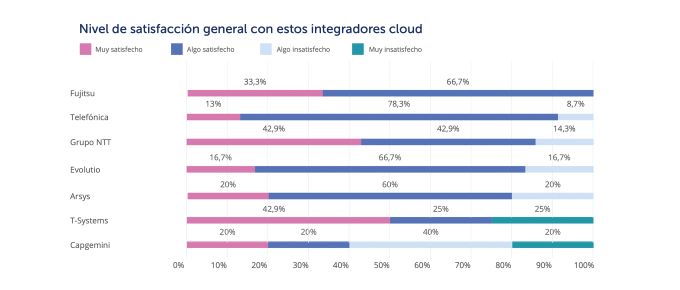

El estudio también se ocupa de los integradores que hacen viables los servicios cloud analizados. El panorama se ve más disperso que en el caso de los proveedores. Telefónica es, con mucha diferencia (39,4%) el más utilizado por las empresas de la muestra, a buena distancia del grupo NTT (14,1%), Evolutio, desprendimiento de BT (12,7%) y T-Systems (11,3%). Un caso singular es Fujitsu, poco utilizado (4,2%) por las empresas encuestadas pero que destaca por sus altos índices de satisfacción.

Con respecto al mencionado criterio de flexibilidad, en líneas generales todos los integradores han mejorado desde la edición anterior, siendo NTT y Fujitsu los que más, sin ningún cliente insatisfecho. El apartado en el que cuatro integradores (NTT, Evolutio, Arsys y Fujitsu) consiguen no presentar ningún cliente insatisfecho es el de la facilidad de acceso y uso de los catálogos de servicio.

En cuanto a las condiciones económicas, tal vez aquí se encuentre el por qué Fujitsu, pese a ser uno de los mejor valorados funcionalmente, está entre los proveedores cloud menos utilizados.

[informe de David Bollero]