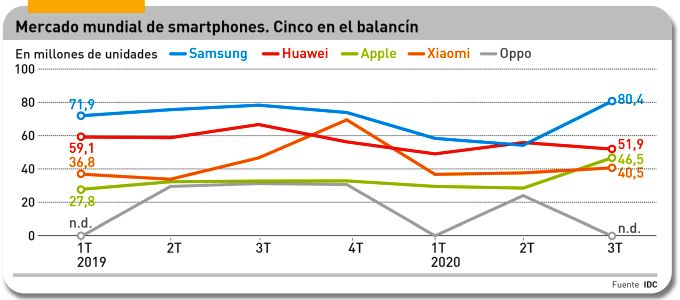

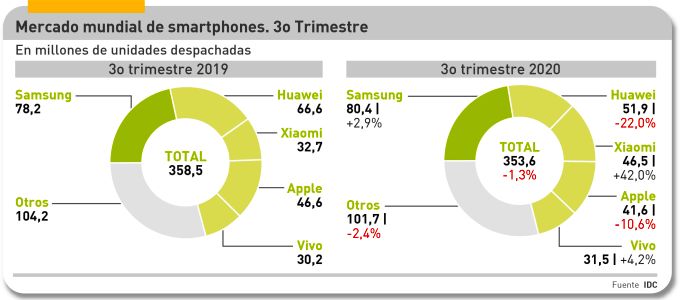

Después de dos trimestres desastrosos, marcados por el impacto de la pandemia sobre los suministros, la distribución y en la demanda final, el mercado mundial de smartphones se ha dado un respiro en el tercero. Sigue pisando terreno negativo (-1,3% según IDC) pero secuencialmente ha dado un salto del 27% sobre el periodo precedente. Las novedades más reseñables se reflejan en el ranking: Samsung vuelve a ocupar el trono, Huawei retrocede pero se aferra al segundo puesto mientras Xiaomi despoja a Apple del bronce. El pronóstico para el conjunto del año se mantiene: aproximadamente un 10% de descenso global, pero con una notable disparidad entre los grandes mercados asiáticos y occidentales.

Entre julio y septiembre se despacharon 353,6 millones de unidades, de los que el 23,5% [83 millones] fueron vendidos en China, el mercado más grande, que sigue declinando tras el empacho de 2019, consecutivo a la entrada en servicio de las tres redes 5G. Otro es el caso de India, segundo mercado por tamaño, con un 15% del total (53 millones de unidades), lo que significa que cerca del 40% de los smartphones que se venden en el mundo van a estos dos países. Otros mercados muy poblados, como Brasil, Indonesia y Rusia, se sitúan en cuarta, quinta y sexta posición, también con fuerte crecimiento. Lo que sin ofender se llamaría “el resto” (Norteamérica y Europa Occidental) han seguido decayendo en el tercer trimestre de este año.

Con las cifras en la mano, se hace visible el comportamiento del mercado. La cadena de suministros (casi) normalizada y el comercio (casi) recuperado del parón obligado por la Covid-19, son los factores dominantes. Ryan Reith, analista de IDC, resume con elocuencia la situación: “en los grandes mercados desarrollados, 5G es el principal reclamo con el que cuentan las marcas [para reanimar sus ventas] con productos disponibles; proliferan las iniciativas de marketing apoyadas con promociones que aminoran el precio de los smartphones. Aun así, seguimos pensando que la demanda de los consumidores en favor de 5G es mínima en el mejor de los casos. Vemos que el resultado de esta combinación es más presión sobre los fabricantes y sus canales”.

Samsung ha vuelto por sus fueros y con una cuota de mercado del 22,7% tras despachar 80,4 millones de smartphones encabeza la tabla gracias a un crecimiento del 2,9% (recuérdese que el mercado total cayó el 1,3%). Se puede afirmar sin mucho riesgo que debe lo esencial de ese avance al mercado indio, donde ha crecido cerca de un 40% con modelos de bajo precio. En Estados Unidos y en Europa, los más vendidos han sido los de la serie A y las dos variantes del Note 20.

Por consiguiente, la gloria de Huawei ha durado sólo un trimestre, para retroceder a la segunda posición: 51,9 millones de unidades despachadas y una cuota del 14,7%. Lo que significa que la marca china ha sufrido una caída del 22% interanual. Incluso en China, donde comanda con holgura el pelotón, ha experimentado un revolcón: del 44,3% en el segundo trimestre ha pasado al 41,2%, informa Canalys. Es evidente que se han dejado sentir las trabas de la administración Trump a la venta de chips y otros componentes a Huawei así como la imposibilidad de ofrecer a los usuarios los servicios de Android.

Xiaomi ha dado la sorpresa del trimestre izándose por primera vez a la tercera posición con un 13,1% de cuota y un 42,0% de crecimiento. Es un secreto a voces que en Occidente se ha aprovechado de los contratiempos de su compatriota Huawei, pero no es menos cierto que su catálogo de smartphones asequibles – la serie Redmi 9 – le ha facilitado ser la segunda marca en India y China.

El descenso del 10,6% en los despachos de Apple tiene poco misterio: se debe a la decisión de retrasar el lanzamiento de su nueva estrella el iPhone 12. Habrá que esperar a enero para saber cómo le ha ido en el trimestre final de 2020 a este modelo premium, el primero de la marca con 5G. Ostensiblemente está dirigido a provocar la envidia de los usuarios de sus modelos anteriores, pero entretanto la casa de la manzana no ha estado mal guardada: los iPhone SE, que inauguran una política de precios medios, han tenido una demanda satisfactoria.

Marcas chinas que hasta ahora estaban ensombrecidas por Huawei están tomando su relevo. Destaca entre ellas Vivo, que retorno al núcleo de cinco principales con una cuota del 8,9%, desplazando por unas décimas a su connacional Oppo.

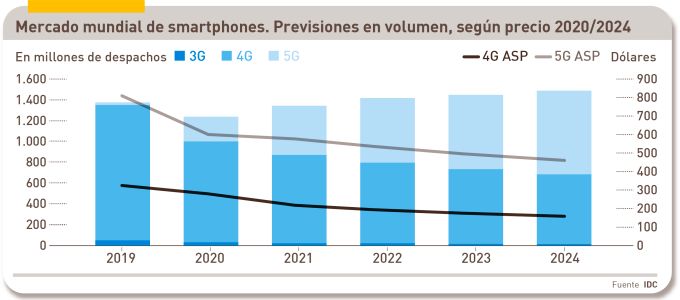

Así las cosas, IDC ha actualizado su pronóstico para el año en curso, en el que espera un total de 1.200 millones de unidades despachadas, con lo que el declive del mercado – que viene de antes de la crisis sanitaria – daría lugar a un cierre en negativo (-9,5%). Las cosas apenas mejorarían en 2021: se conjetura un aumento que a duras penas compensaría la caída de este año. Sólo en 2022 puede esperarse un crecimiento neto del 1,7%.

El analista Reith tiene algo más que comentar: “varias de las marcas principales han reducido su producción en 2020 para adaptarse al declive de demanda, pero en general han hecho esos recortes en su catálogo de 4G, dejando así espacio en las tiendas para promover la última generación. Nuevamente, esto preanuncia más ajustes de precio en los terminales y en las tarifas de los operadores”.

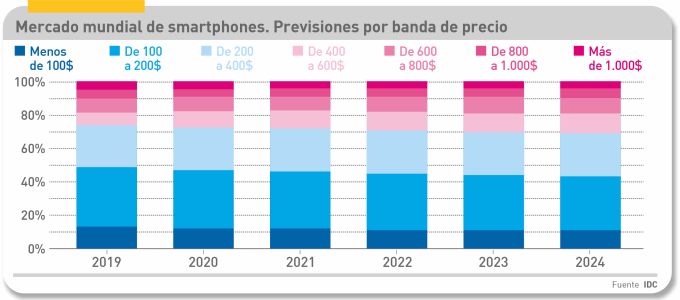

En 2020, añade el informe, la banda de menos de 400 dólares domina el mercado de smartphones con un 60% del total, pero la siguiente – de 400 a 600 dólares – ha ganado cuatro puntos hasta representar el 11,6%, con la consideración de que Apple está recién llegada a este segmento, dando así completa validez a la tendencia de que las funciones que parecían propias de 5G están asequibles en la gama media de precio.

Señala IDC que la coyuntura económica ha acelerado el descenso del ASP (average selling price) ya en los próximos meses. Un indicador es la tendencia en China: el 43% de los móviles 5G se venden a menos de 400 dólares. Globalmente, se vaticina un precio medio global de 495 dólares en 2023 o quizá antes. Esta rebaja sería condición necesaria para que 5G llegue realmente a representar la mitad del mercado mundial. “En perspectiva, los consumidores buscarán en sus dispositivos la mejor proposición de valor pero las gamas de menos de 400 dólares seguirán siendo las más populares. A largo plazo, pensamos que el crecimiento más rápido se concentrara en el rango de 400 a 600 dólares”, arriesga Nabila Popal, directora de este servicio en la consultora.