La guerra comercial de Estados Unidos contra China no es una bravuconada más de Donald Trump. Los aranceles diseñados por sus acólitos no entrarán en vigor hasta septiembre, pero ya están teniendo consecuencias: entre las víctimas colaterales se encuentra Taiwán, cuyas complejas relaciones con la ´madre patria` pasan por un momento delicado. En particular, afecta a su industria electrónica con fábricas en el continente integradas en una cadena de suministro global. Para las empresas sería grave verse atrapadas por el conflicto; el gobierno no lo desea, pero tampoco puede rechazar el espaldarazo diplomático que le ofrece Trump para salir del limbo en la escena internacional.

Durante la pasada feria Computex, a las preguntas de la prensa sobre el posible impacto sobre la industria taiwanesa de la (por entonces sólo verbal) guerra comercial, todos los portavoces se refugiaban en un silencio incómodo: cómo mucho, matizaban la necesidad de esperar a ver. Más allá del lógico deseo de no arriesgar declaraciones inoportunas, la cautela estaba más que justificada: Taiwán tiene mucho que perder en este conflicto. Sería una ilusión creer que la «isla rebelde» puede pescar en aguas revueltas.

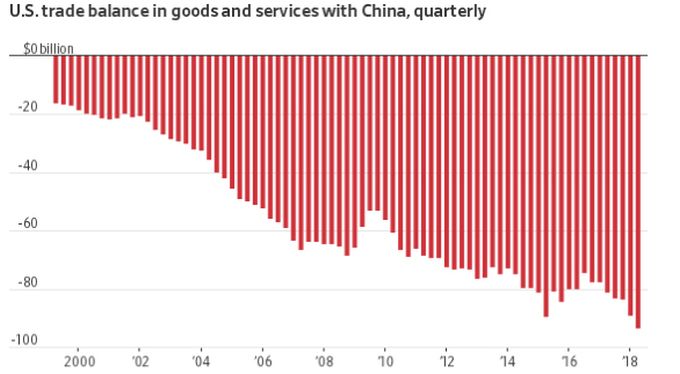

La escalada aconsejada a Trump por los halcones de su gabinete es cuestionada explícitamente por la industria tecnológica estadounidense, además de otros sectores que preferirían negociar. En el Capitolio, no sólo los republicanos sino también una parte de la oposición acompañan esa linea de confrontación: el mejor argumento de que disponen es el agravamiento del déficit comercial en las relaciones con el gigante asiático.

Pero esta crónica no se ocupa de China sino del impacto de esta crisis sobre Taiwán. La semana pasada, las estadìsticas oficiales daban una impresión equívoca de normalidad: el PIB de Taiwán ha seguido creciendo: un 3,02% o cuatro décimas más que el pronóstico más atrevido. La principal razón es que las importaciones han bajado sustancialmente, lo que a su vez traduce la cautela de los fabricantes locales, recelosos de sus inventarios: en consecuencia, se espera que las exportaciones desciendan los próximos meses. De momento, han subido en lugar de bajar, como reacción a la primera ola de medidas estadounidenses y en espera de contramedidas chinas.

La economía siempre es política. Pese a que el país mantiene relaciones comerciales con prácticamente todo el mundo y actúa como si no hubiera sido excluída del escenario diplomático – tiene embajadas en sólo 18 capitales – el gobierno de Pekín no abdica de su ambición de reincorporar la isla a su soberanía. El presidente Xi Jinping se declara investido de autoridad para cumplir el «sueño de rejuvenecimiento de la nación china» que es inseparable de la reunificación.

Por su lado, Estados Unidos accediò en los años 70 a que Taiwán perdiera su asiento en la ONU [a cambio de la normalización con China] pero no por eso renuncia a considerar la isla como un bastión de la barrera que se extiende desde Corea del Sur a Filipinas con la finalidad de frenar la proyección china en el Pacífico.

Esta relación tan especial ha sido el sustento político y militar de Taiwán en el mundo, mientras en la economía ha disfrutado del consentimiento de las autooridades de Pekín. El compromiso con Estados Unidos ha ido en aumento con Trump, primer presidente en medio siglo que ha atendido una llamada telefónica de su homólogo taiwanés.

Entre 2008 y 2016, el presidente Ma Ying-jeou – del Kuomintang, partido fundador del estado insular – promovió una relación económica estrecha con el continente. Pero su sucesora, Tsai Ing-wen, del PPD, ha cortado el buen rollo. En paralelo, China ha intensificado los ejercicios navales frente a la costa de Taiwán. Las encuestas recuerdan que prácticamente los 24 millones de ciudadanos taiwaneses rechazan la retórica sobre la reunificación pero a la vez prefieren las vías del entendimiento con el continente.

Con esta dicotomía, Taipei asiste a los argumentos estadounidenses sobre el déficit comercial con China y el robo de propiedad intelectual – un asunto en el que Taiwán tiene reproches a las compañías continentales – y la amenaza tangible de aplicar aranceles sobre 6.000 categorías cuyo valor de mercado se estima en 200.000 millones de dólares. Donde Trump dijo 10%, el mismo Trump ha ordenado redoblar la tarifa. Mientras, Pekín calibra una respuesta que parezca proporcional a ojos del mundo entero.

Es obvio que este conflicto entre dos potencias hegemónicas se vive en Taiwán como una encerrona. Su industria electrónica suministra a las compañías chinas componentes para fabricar dispositivos que, llegado el caso, se verán impedidos de acceso al mercado estadounidense. Lo más grave es que muchas empresas de la isla se han asentado en el continente gracias a tres condiciones: 1) capacidad propia de inversión, 2) cercanía cultural y geográfica y 3) facilidad de acceso al mercado final.

Los gobernantes de Taiwán se dicen convencidos de que el impacto será menor de lo que se piensa. Terry Gou, fundador de Foxcomm, dice categóricamente lo contrario: el conflicto entre China (donde tiene sus fábricas) y Estados Unidos (donde tiene su mayor cliente) es la peor perspectiva posible. Oportunista al fin, Gou se ha hecho fotografiar con Trump dando la palada inaugural de una futura fábrica de Foxconn en Wisconsin.

Cuenta el South China Morning Post que varias compañías taiwanesas han trazado planes de contingencia por si fuera necesario mover sus fábricas a otros países del sudeste asiático, pero los costes serían altísimos. Otra fatalidad sería que Pekín optara por aplacar a Washington trasladando los costes a sus proveedores taiwaneses.

Los indicadores son todavía confusos, entre otras cosas porque, al margen de las circunstancias políticas, reflejan los cambios de ciclo en la propia industria. El año pasado, hubo un impulso debido al lanzamiento de los nuevos iPhone y otros dispositivos [la facturación de Foxconn creció el 24%] pero los analistas locales se preguntan si vale la pena aferrarse a un ciclo que sólo repuntará en coyunturas puntuales. En mayo, las órdenes de pedido saltaron un 11,7% pero al mes siguiente cayeron el 0,1%. Y tal como está el mercado mundial de smartphones, lo razonable es no excederse en acumular inventarios de componentes.

TSMC, el mayor contratista de fabricación de semiconductores y proveedor de Apple, ha reconocido una caída del 16,3% en sus ingresos debido a la desaceleración de la venta de modelos premium [los únicos que dejan buenos márgenes] y a la volatilidad de la demanda de chips para el alocado mercado de las criptomonedas. Los ingresos de Mediatek – cuyos procesadores usan los fabricantes chinos de gama media –también han declinado en los últimos meses.

Asimismo, para los fabricantes de productos acabados, 2018 no está siendo un buen año. Asus ha entrado en números rojos, por no hablar de HTC, cuya división de smartphones ha tocado fondo. Un bicho raro es el presidente de MiTAC, quien opina que siendo Taiwán un mercado pequeño, a la postre podría sacar ventaja, sea vendiendo directamente a Estados Unidos o firmando acuerdos de libre comercio con terceros países.

Pero la verdad es que en estos momentos Taiwán no está inmunizada contra esta crisis ajena. En el país se fabrican dos terceras partes de los semiconductores que consume el mundo entero. Pero, al mismo tiempo, sus empresas tienen necesidad de reconvertirse en otro modelo menos dependiente. En Computex este año se hizo patente el anhelo de rebajar el peso del hardware para favorecer los nuevos dominios como IoT e inteligencia artificial. Sería este un salto lógico pero muy largo para una industria que se ha especializado sucesivamente en ordenadores y smartphones; dedicarse ahora a IoT no resolvería los márgenes menguantes aunque podría propiciar una mayor implicación en el software.

En realidad, se trata de un planteamiento que viene de años atrás y que no podría empezar prescindiendo de las fábricas existentes. Porque un rasgo peculiar de la industria taiwanesa ha sido el tránsito de sus orígenes como fabricante de componentes para terceros a su integración en dispositivos con marca propia; esta es la historia de Acer y Asus, entre otros. En la nueva onda, el grupo Qisda creó hace tres años BenQ Solutions para ofrecer servicios de integración de hardware e inteligencia artificial para la colaboración entre máquinas y personas en entornos fabriles.

Junto a la reconversión, se recomienda la creación de un ´ecosistema` que atraiga a startups no necesariamente nacionales. En sus últimas ediciones, Computex ha destinado esfuerzos y espacio a Innovex, sección que pretende la confluencia entre emprendedores de distintos países e inversores locales.

El gobierno ejerce una tutela de ese ´ecosistema` emprendedor poco habitual en la isla. Ha propuesto un plan de «Silicon Valley Asiático» (sic) con dos prioridades inmediatas: desarrollar soluciones ´inteligentes` y pujar por la consolidación de una cadena de especialización en IoT. La reflexión en marcha sobre estas intenciones ha quedado paralizada. La agresividad trumpiana y las eventuales represalias chinas tienen a Taiwán en suspenso.

[informe de Pablo G. Bejerano]