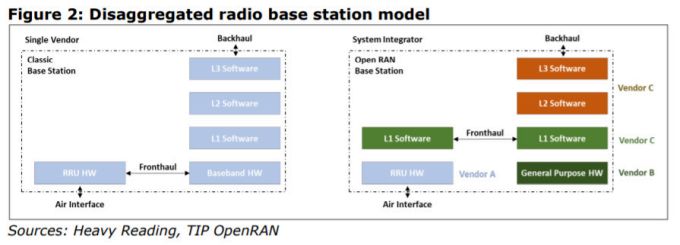

El grupo japonés de comercio electrónico Rakuten ha entrado con audacia en el mercado de telefonía móvil en su país, primero como operador virtual y luego desplegando una red propia cuya originalidad reposa en que se diferencia de las otras tres al basarse en la virtualización del acceso por radio. Exagerando, puede decirse que el software ha tomado el mando y eliminado la homogeneidad del hardware montado en las estaciones base. Permite separar los distintos elementos de una red y mezclar componentes de varios proveedores. Es el principio básico de la tecnología OpenRAN: se da por cierto que debería redundar en una bajada significativa de los costes de despliegue y operación. ¿Todos felices?

Llevando al extremo esta tesis de la desagregación, el nuevo modelo de operación podría dar un vuelco al paisaje actual de la industria suministradora. ¿Será así? ¿Cuándo? ¿Se extenderá de la infraestructura de un operador novato a las de operadores establecidos durante décadas? Es demasiado pronto para saber si Rakuten Mobile ha tenido éxito con su estrategia, que puede permitirse gracias a que no tiene una carga tecnológica anterior. Es su ventaja y su limitación.

Esas consideraciones han sido suficientes para que la compañía japonesa se acercara a un aliado con solera: Telefónica. Ambas compañías, tan dispares, han firmado un acuerdo de colaboración tecnológica con vistas a la evolución de las redes 5G del grupo español en cuatro países: España, Brasil, Alemania y Reino Unido. Enrique Blanco, CTIO (Chief Technology and Information Officer) de Telefónica, ha resumido así las razones de la iniciativa: “entendemos que OpenRAN es la evolución natural en el desarrollo de las redes móviles y que apostar contra la evolución suele conducir al fracaso”.

El memorando de intenciones (MOU) contempla otras actividades conjuntas, pero todas tienen como eje central el concepto OpenRAN. No incluye que Telefónica tenga intención de adoptar para sí la plataforma RCP que Rakuten ha desarrollado para su red 5G, lanzada en Japón en abril y que intenta promover internacionalmente como modelo a seguir. Blanco lo ha dejado claro con palabras elusivas: “nos hemos esforzado para entender la plataforma de Rakuten por si hubiera que considerarla [en el futuro] de tal modo que en este momento no puedo descartar nada”.

Si lo anterior se cruza con la inminente puesta en servicio comercial de la red 5G de Telefónica en España, cuyo compromiso es ofrecer una cobertura del 75% antes de fin de año, salta a la vista la conexión entre ambas noticias. Blanco ha asegurado que Telefónica llevará a cabo pruebas con redes abiertas en esos cuatro mercados durante 2021, con la aspiración de iniciar “despliegues masivos” en áreas urbanas al año siguiente. En la rueda de prensa virtual coincidió con el CTO de Rakuten Mobile, Tareq Amin.

De entrada, Blanco reivindicó la experiencia de virtualización de sus redes llevada a cabo bajo su batuta y en tal contexto situó el compromiso de Telefónica con OpenRAN: participa activamente en los órganos colectivos donde se sigue desarrollando la tecnología asociada. Además, ha sido el primer operador en iniciar pruebas de campo en América Latina.

En Europa, ya son tres los grandes operadores que se han sumado a la corriente. Vodafone, tras haber verificado los resultados de su experiencia en Turquía, tiene planes para llevar OpenRAN a una escala mayor en otras filiales y Deutsche Telekom declara interés por aplicar los resultados de su laboratorio en iniciativas precomerciales.

La virtud que unos y otros atribuyen a la desagregación de las redes está en su potencial para ampliar el repertorio de suministradores en una misma infraestructura. Multibanda y multivendedor son dos requisitos que ganan terreno en la agenda de los operadores. En cuanto a OpenRAN sus fuerzas motoras son: 1) la diversidad de vendedores en la cadena de suministro, 2) la economía de un software modular y altamente automatizado y 3) contar con interfaces abiertas y programables

Según un informe de la consultora Omdia, el mercado mundial de equipamiento de RAN (Radio Access Network) móvil, que esencialmente abarca las estaciones base activas y las antenas, representó en 2019 unos 33.000 millones de dólares y ascendería hasta 36.000 millones en 2023. Tres suministradores – Huawei, Ericsson y Nokia – acaparan un 80% de ese mercado; si se añaden los dos siguientes de la lista, su cuota llega al 95%. Entre las razones que se dan para explicar tan alta concentración, destaca la inversión en I+D, que a su vez determina la necesidad de escala para obtener rentabilidad. Un argumento que ha servido para sucesivas operaciones de consolidación, pero no ha resuelto lo que realmente les preocupa: el ascenso imparable de la industria china, que no carece de escala.

Está muy extendida la hipótesis de que la desagregación de la RAN ayudaría a romper el oligopolio de facto de que gozan los tres proveedores mencionados, ninguno de los cuales es estadounidense. Supuestamente, en la medida en que la novedad gane tracción, más operadores se sumarían a la corriente y esta apertura despertaría el apetito de las empresas de software y de componentes, interesadas en aprovechar la fragmentación industrial.

Al calor del movimiento, han surgido empresas independientes de software – las más conocidas son Altiostar, Mavenir y Parallel Wireless – que desarrollan el software de banda base utilizado en pruebas de campo, esperando la hora de despliegues comerciales. Merece la pena mencionar que Altiostar tiene entre sus accionistas a Telefónica y Rakuten.

La idea original que en su día alumbró OpenRAN tenía en vista el desbloqueo de las interfaces ´propietarias` usuales en la telefonía móvil, pero derivó pronto en algo más ambicioso, la búsqueda de un modelo multivendedor. Ahí se encuentra, probablemente, la raíz de una confusión interesada, la presunción de que desagregar las redes en el segmento de acceso facilitaría la expulsión de Huawei [todo el mundo sabe por qué] sin provocar traumas mayores a los operadores que son clientes de la empresa china.

No se han ahorrado críticas a este modo de entender el papel de OpenRAN. Escribe Ian Morris en LightReading, que se trata de “una forma de secuestrar la noción de apertura por razones proteccionistas”. Según el mismo analista, el fundamento de esa corriente se encontraría en la falacia de asociar semánticamente OpenRAN y open source.

En realidad, las especificaciones de OpenRAN se basan en el vigente sistema de patentes FRAND [fair, reasonable and non-discriminatory] que es respaldado por el 3GPP, órgano internacional encargado de definir los estándares de 4G y 5G. Ningún operador sería tan insensato como para montar una red al margen de esos estándares, igual que nadie en la industria ignora que empresas chinas (entre ellas Huawei) son titulares de una cantidad importante de esas patentes, que no son gratis et amore.

El segundo problema no resuelto es que el software abierto requiere hardware estándar. Los componentes que se están utilizando en los proyectos OpenRAN se basan por lo general en procesadores Xeon, de Intel, pero para que el desarrollo sea genuinamente abierto harían falta otras opciones todavía inmaduras.

También hará falta tener bien resuelta la integración, que en el modelo actual se arroga cada vendedor para sí, pero que en unas redes abiertas exigirá nuevos actores, algo que no se improvisa. Rakuten ha recurrido a la empresa india Tech Mahindra, que sugestivamente también participa en Altiostar.

Para no llevar esta crónica lejos de sus límites razonables, conviene añadir que Rakuten ha asumido de echo un papel de catalizador del movimiento OpenRAN, al que se unió tarde, en noviembre de 2019. La firma de un MOU con Telefónica es una magnífica ocasión para el evangelista Amin, mientras que el CTIO de Telefónica lo ve como una ratificación de sus credenciales como adalid de la ruptura del modelo monolítico vigente.

Desde luego, la red de Rakuten es demasiado reciente como para que las opiniones sean objetivas. Uno de los pocos análisis publicados (Moffet/Nathanson) advierte que “su estructura de costes no cumple con las expectativas [advierte que por razones ajenas al operador] y por consiguiente su precio no puede bajar tanto como sería preciso para provocar una disrupción en el competitivo mercado japonés”.

El analista Gabriel Brown resume la situación en estos términos: para bajar el coste de los componentes de un ´sub ecosistema` se necesita alcanzar las economías de escala de un proveedor integrado pero aplicadas a un despliegue multivendedor […] Una de las formas que parece plausible es abaratando componentes dentro del ecosistema RAN”. Por tanto, se ve el equilibrismo de salirse racionalmente del modelo monolítico evitando a la vez una fragmentación excesiva.