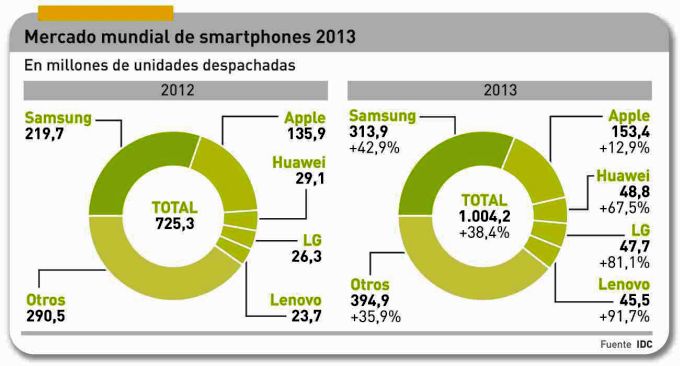

1.000 millones. El titular venía rodado: es una cifra redonda, una frontera que la industria ansiaba cruzar. Por extraño que parezca, ha perdido de inmediato su importancia. Al pasar el listón de los 1.000 millones de unidades, los smartphones han creado una sensación incómoda. Sin duda, el 38,4% de crecimiento es impresionante, como lo fue el 44,1% del tránsito entre 2011 y 2012: en dos años, el mercado ha pasado de 494 a 1.004 millones de unidades. Atención: en el cuarto trimestre, fue del 24,2%. La industria se pregunta, con razón, si en 2014 podrá repetir el 38,4% del año pasado, y si en 2015 podrá vender 2.035 millones de unidades. ¿Ha llegado la desaceleración? La respuesta va por barrios.

Ryab Reith, analista de IDC, proclama que las dos tendencias principales que han elevado los smartphones a su cifra final de 2013 han sido las pantallas más grandes y los costes más bajos. «De las dos, creo que el low cost es la que marca la diferencia». Los smartphones baratos no suelen dar titulares – subraya Reith – pero los datos indican que son determinantes en el volumen de la demanda. Mercados como China e India se mueven hacia una media de precios inferior a 150 dólares, la mayor parte de los smartphones que se venden en esos países, y con una experiencia más que suficiente para los usuarios.

Es duro, pero hay que aceptar que los smartphones, que han sido el motor de la industria electrónica y de los ingresos de los operadores durante la última década, están perdiendo vigor, ese protagonismo y que otros dispositivos, que deberían tomar el relevo – los llamados wearables – aún no están preparados, pese al marketing que acompaña su primera infancia.

Tómese el caso de Apple. Es el segundo del mercado, y ha renunciado a conciencia a ser el primero, porque su estrategia – lo ha repetido Tim Cook al presentar resultados – no consiste en competir en la gama baja del mercado. Esto implica que el ciclo de actualización es fundamental para su negocio: necesita que los consumidores renueven su iPhone con una frecuencia a la que tal vez no está dispuestos. Mientras los fabricantes de la estirpe Android van a por los mercados emergentes con smartphones de distintos precios, el iPhone no se mueve de su altiva posición de producto premium.

Lo que Apple sí está haciendo es expandir su alcance a más operadores en más mercados. En el último trimestre de 2013, el iPhone batió otro récord [51 millones de unidades] gracias al lanzamiento de su modelo 5S] pero, si se observa bien el gráfico que encabeza esta crónica, Apple fue el único de los cinco fabricantes líderes que en lugar de ganar cuota la ha perdido al cabo del año. Ahora confía en que el acuerdo con China Mobile le devuelva la vitalidad que le va fallando; ya se verá con los datos del trimestre en curso. El iPhone aporta el 56% de las ventas totales de Apple, por lo que el problema es crítico, y esto explica la fría acogida que el récord ha tenido en la bolsa.

Samsung acabó el año tal como lo empezó, encabezando la tabla de IDC. Pero en el cuarto trimestre tuvo un bajón en su trayectoria, que puede atribuirse a la competencia de Apple: el nuevo iPhone 5S sacó ventaja al Galaxy S4. Pero la diversidad de gama es el arma principal del fabricante coreano, y gracias a ella duplica la cuota de mercado de su principal rival. Con un 31,3% al cierre de 2013, se le pondrá cuesta arriba ganar cada punto adicional, y esto es lo que vinieron a admitir sus directivos que, al presentar los resultados trimestrales, advirtieron que 2014 será un año de estancamiento en las ventas de smartphones. Sinceridad que tampoco ha sentado bien en la bolsa de Seúl.

Conviene detenerse aquí para señalar dos acontecimientos que pueden tener influencia decisiva durante este año. Por un lado, Google y Samsung han firmado un pacto sobre patentes que, visto en perspectiva, sienta las bases para una estabilidad en la guerra entre plataformas, una vez se cierren los litigios pendientes con Apple. El segundo acontecimiento es la venta de Motorola Mobility a Lenovo: es la admisión de una derrota por parte del vendedor, y un salto adelante para el comprador. El CEO de la compañía china ha declarado a Fortune que su objetivo es alcanzar los 100 millones de unidades en 2015, una cifra que no resulta de la adición de cuotas sino de las posibilidades que la compra de Motorola le abre en la relación con operadores que hasta ahora han ignorado olímpicamente a Lenovo.

De momento, el tercero de la lista es otra compañía china, Huawei, que registra el más alto porcentaje de crecimiento del quinteto, nada menos que un 67,5% con respecto a 2012. Pero su cuota de mercado es todavía pálida, y tiene a sus espaldas tres competidores a corta distancia, pese a haber sido desbordada por Lenovo en el cuarto trimestre, cerró el año en cuarta posición. En parte, su ascenso debe atribuirse a la renovación de su catálogo – la serie Optimus G – y a la condición de fabricante del Nexus 5 que se vende bajo la marca de Google.

Lenovo no tiene presencia en el mercado norteamericano, y apenas la tiene en Europa, por lo que resulta significativo que acabara el trimestre en cuarta posición. Aun sin Motorola, la marca dispone de un catálogo que va desde modelos muy simples, orientados a los mercados que llama ´de volumen` hasta otros más sofisticados, que se verán dentro de unas semanas en el Mobile World Congress. En el cómputo del año, Lenovo está a rueda de LG y Huawei, por lo que la compra de Motorola apuntala sus ambición de cerrar 2014 en tercera posición.

Nótese que la suma de Samsung y Apple representa casi la mitad del mercado total (exactamente, el 46,6%). Son tres puntos menos que hace un año, pero trazan una distancia casi imposible de salvar para las marcas perseguidoras. La concentración del mercado es tal que el 60% se reparte entre cinco fabricantes, habiendo desaparecido del quinteto HTC – pese a los elogios que han recibido sus modelos de la serie One – y el chino ZTE, pillado a contrapié en plena reestructuración de su catálogo.

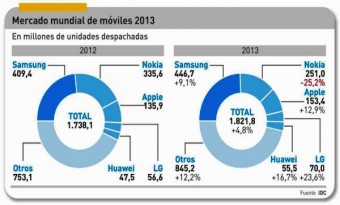

Los smartphones recortan el espacio de los móviles convencionales. Ya representan el 55,1% del total, y la proporción seguirá aumentando [aunque muchos estudios aseguran que una buena parte de los smartphones no son usados como tales]. El ranking de IDC no merece mayores comentarios, salvo por el pobre 4,8% de crecimiento de la categoría, y el declive de Nokia, que se agudiza en la misma medida que centra su apuesta en la gama alta.

Un aspecto que no recoge el informe de IDC, pero del que se hace cargo Canalys, consultora en ascenso, es el reparto del mercado entre las tres plataformas principales. «El dominio de Android se afianza con el 79% [de las unidades despachadas], una ganancia sobre el 68% de finales de 2012. Recíprocamente, la cuota de iOS ha caído del 20 al 15%, a pesar de haber incrementado el número de sus iPhone». La plataforma que más ha crecido es Windows Phone, con un incremento del 90%, aunque la cifra de 32,1 millones de unidades luce poco, ya que representa el 3% del total. Es posible que parezca poco, pero es lo suficiente para dejar en el arcén a BlackBerry, que sólo despachó 19,8 millones de unidades según las cuentas de Canalys.