La frase inicial es redonda: “muy probablemente los usuarios de teléfonos móviles no se detienen a pensar en las complejidades de la colaboración transfronteriza en materia de I+D, diseño y fabricación entre centenares de empresas que hace factible acceder a sus contenidos favoritos a través de redes inalámbricas de alta velocidad […] La columna que sostiene esa economía globalmente integrada es la industria de semiconductores, con su compleja cadena de suministro”. Así empieza el estudio Strengthening the Global Semiconductor Supply Chain in an Uncertain Era, que en 52 páginas pretende ser una llamada de atención sobre los problemas que subyacen en la alarmante escasez de semiconductores.

Muchas crónicas periodísticas han descubierto la mahonesa cuando los fabricantes de automoción anunciaron recortes de producción y cierres temporales ante las carencias de suministro de componentes electrónicos. Esta visión se complementa con el pulso que enfrenta a Estados Unidos y China.

El estudio que se glosará a continuación ofrece un análisis pormenorizado de todos los flancos. Ha sido patrocinado por la Semiconductor Industry Association (SIA) de Estados Unidos y elaborado por un equipo de la consultora BCG, del que forma parte el analista español Antonio Varas. Tiene el indudable mérito de analizar la situación como manifestación de las grietas de una estructura global que se ha construido durante tres décadas pero que han aflorado a la superficie en 2020.

Al mismo tiempo, la asociación patrocinadora toma partido en favor de la necesidad de que Estados Unidos reaccione para superar su debilidad manifiesta en esta industria. De paso, aunque con intensidad menor, se atisba la irrelevancia en la que ha decaído la industria europea.

La tesis central del documento afirma que, para remontar el parón de 2020, en la próxima década la industria de semiconductores tendría que duplicar la producción si quiere atender la media de crecimiento anual del 4% al 5% de la demanda. La diversificación de las fases de la cadena de suministro, ahora concentradas en Asia, se define como imperativa para eliminar los fallos que han conducido a la crisis actual.

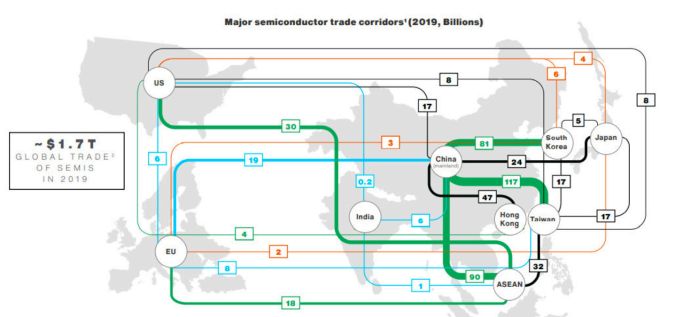

El punto de partida es una estadística poco conocida: los semiconductores son el cuarto producto que es objeto de comercio en una economía que reúne tres atributos: global, concentrada y especializada. Les preceden el crudo, los vehículos a motor (más sus repuestos) y el petróleo refinado. En 2019, el valor comercial agregado de todos los productos que incorporan semiconductores representó un total de 1,7 billones de dólares, cuatro veces más que las ventas de semiconductores en sí mismos.

Asumiendo que todo semiconductor formará parte de un dispositivo final o intermedio, hay tres métricas posibles de su intensidad: 1) la sede de las compañías cuya marca llevan esos dispositivos, 2) el lugar donde se fabrican o ensamblan y, 3) dónde se venden y/o consumen.

La Comisión Europea ha creído oportuno sumarse a la preocupación por la crisis de los semiconductores. No faltan motivos: con cualquiera de los tres criterios expuestos, Europa va muy por detrás de Estados Unidos y China. En el primero, sólo cuenta con un 10% de las sedes de compañías de dispositivos, el mismo porcentaje según el lugar donde se fabrican; la única métrica en la que gana cierto peso es el consumo final: una quinta parte de los dispositivos electrónicos que se venden en el mundo. Si de algo sirve la estadística es para confirmar algo ya conocido por puro empirismo: la escasa relevancia europea en una industria cuyo dominio se disputan las dos potencias hegemónicas.

Mientras Europa se iba quedando al margen y Estados Unidos construía su fortaleza principalmente sobre una base de PC y equipos de infraestructura, la demanda china de semiconductores ha crecido en la última década sobre la base del auge de smartphones. De aquellos polvos, estos lodos.

Hay una treintena de categorías de chips y en su fabricación se concitan más de 300 componentes distintos que requieren ingeniería de alta precisión. Se trata, pues, de un proceso productivo extraordinariamente complejo, en el que participan actores diferentes cada uno con su dosis de propiedad intelectual.

Desde los años 60, con el objeto de mantener sus niveles de innovación, eficiencia y competitividad, las compañías de esta industria se han ido especializando en las diferentes capas que intervienen en el proceso de desarrollo y fabricación. No obstante, queda un selecto club de empresas integradas verticalmente, llamadas IDM (Integrated Device Manufacturer) que cubren desde el diseño a la fabricación de obleas y su testeo: es el caso de Intel, Samsung, Texas Instruments, Infineon o Micron. Este modelo, que llegó en 2019 a representar el 70% de las ventas de semiconductores, se da principalmente entre especialistas en memoria y productos DAO (Discrete, Analog and Other), si bien es cierto que con más frecuencia tienden a recurrir a otras compañías que imprimen obleas.

Estas obleas (wafers), de las que luego se cortarán los chips, les permiten atender la demanda y al mismo tiempo diversificar riesgos. Estas empresas especializadas están asumiendo el 35% de la capacidad total de producción, subiendo al 50% si se excluyen las memorias. Su grado de especialización es tal que las únicas compañías que actualmente fabrican chips con reglas de 5 nanómetros se dedican exclusivamente a las obleas.

Por su parte, compañías muy conocidas como AMD, Qualcomm, Nvidia, Broadcom o Mediatek, se han especializado en las fases de diseño, dejando en manos de terceras la producción de obleas (TSMC, UMC y Global Foundries) o el ensamblaje (ASE, Amkor, JCET, Powertech, etc). Desde los años 90, este modelo de externalizar todas las fases del proceso, excepto el diseño, ha ido cobrando mayor peso y actualmente representa el 30% del total de las ventas. El principal aliciente ha sido la velocidad de innovación que fuerzan los smartphones, así como las funciones de inteligencia artificial (IA) y de supercomputación (HPC).

Podría decirse que estas fábricas marcan la auténtica diferencia. El informe de SIA/BCG disecciona cómo la sofisticación de los procesos, así como la complejidad del equipamiento necesario, disparan las inversiones. El coste de una planta avanzada de impresión de obleas ronda los 20.000 millones de dólares – mucho más que los 13.000 millones de una fábrica de aviones, señala el documento – y su ciclo de vida no es suficientemente largo, con su consecuencia de tensión financiera periódica.

Para ilustrar la situación, basta comparar cómo los cinco fabricantes más importantes invirtieron el 35% de su facturación entre 2015 y 2019: unos 75.000 millones de dólares para mantener su estatus. Mientras, las compañías que se especializan en el diseño, soportan costes que son proporcionalmente más bajos: si sólo se toman las cinco principales, en el mismo período invirtieron el 22% de su facturación.

El balance de cómo se ha ido construyendo la cadena de suministro es uno de los capítulos más apasionantes del estudio. En general, tiene un sesgo positivo, pero ilumina una concentración geográfica que está en la base de la situación sobrevenida por diversos factores tecnológicos, así como geopolíticos.

El caso de Taiwan es especialmente llamativo, puesto que la isla ha logrado hacerse con el 40% de la producción de chips lógicos y lidera la de los nodos más avanzados, de 10 nanómetros o menos, para procesadores de aplicaciones, CPU, GPU y FPGA, destinados a smartphones, PC, servidores y últimamente coches autónomos. De producirse el peor de los escenarios posibles, un año de parada de la industria taiwanesa [hipótesis no descabellada por tratarse de una zona de fricción política] las consecuencias serían, además de la pérdida de ingresos por 42.000 millones de dólares, una onda expansiva que alcanzaría a toda la industria de dispositivos electrónicos. Las pérdidas potenciales se elevarían – advierte el estudio – a unos 490.000 millones de dólares.

Potencialmente, las tensiones geopolíticas en Asia podrían dar al traste con el punto neurálgico de esta industria. No faltan ejemplos: la nunca olvidada desconfianza entre Japón y Corea del Sur o la actual crisis “comercial” entre Estados Unidos y China. Cada uno de estos países juega un rol esencial – en algún caso hegemónico – en alguna fase de la cadena de valor. En el caso de Corea del Sur, concentra el 44% de la fabricación de memorias; en el de China, produce una cuarta parte de los semiconductores que se venden en el mundo, además de sus yacimientos de tierras raras.

Estados Unidos ha perdido capacidad de fabricación a pasos agigantados; esta es la inquietud que trasunta el análisis encomendado por la SIA. En 1990, su cuota sobre el total era del 37%, en 2020 sólo conservaba el 12% y las proyecciones apuntan una caída hasta el 6%. Lo contrario se da en China, que a lo largo de la próxima década incorporará un 40% de nueva capacidad, convirtiéndose en la geografía dominante de esta industria.

Una de las claves de esa perspectiva es que el coste de instalar una fábrica de obleas en Estados Unidos es entre 25% y 50% más caro que en Asia, debido principalmente a las ayudas estatales que reciben las compañías asiáticas. La SIA cita informes de la OCDE en los que analizando las distorsiones de la cadena de suministro llegó a tachar esas prácticas de anticompetitivas. El calificativo no ha impedido que toda la producción por debajo de los 10 nanómetros se concentre en Asia: 92% en Taiwan y 8% en Corea.

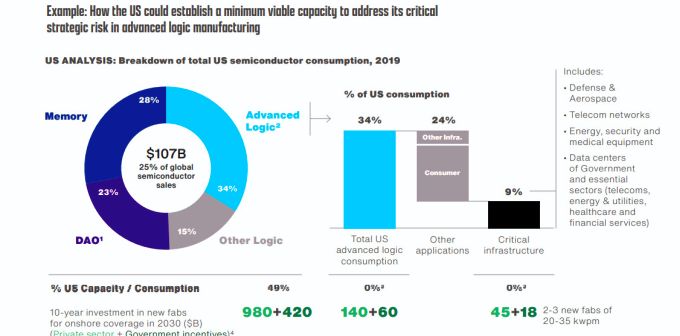

Por estas consideraciones, la SIA afirma que programas de ayudas de 50.000 millones de dólares esbozado por Joe Biden e inmediatamente secundado por Intel son iniciativas cruciales para la seguridad y la economía de Estados Unidos. Este país presenta una gran vulnerabilidad en procesadores lógicos avanzados, sin producción propia, al mismo tiempo que su cuota de la demanda global alcanza al 34%. Sin olvidar que una cuarta parte está asociada a aplicaciones e infraestructuras criticas como los sistemas de defensa y aeroespaciales, los servicios financieros y gubernamentales, así como en la salud.

Hasta ahí se podía llegar. La SIA lanza su particular SOS. Sostiene que para cubrir en 2030 la demanda interna de ese tipo de procesadores destinados a aplicaciones críticas, sería preciso levantar dos o tres fábricas con capacidad para producir entre 20.000 y 35.000 obleas al mes. Para llegar al objetivo – dice – no sólo sería necesario un paquete de ayudas federales de 15.000 a 25.000 millones de dólares – que saldrían de los 50.000 millones prometidos por Biden – sino una inversión del sector privado estimada en otros 40.000 a 45.000 millones.

La fabricación de obleas no es el único punto débil de Estados Unidos, desde la óptica de la SIA. Se estima que a escala mundial la industria de semiconductores invirtió en 2019 cerca de 90.000 millones de dólares en I+D y otros 110.000 millones en actividades de mejora a lo largo de su cadena de suministro. Estos niveles de desembolso rondaron el 22% de la facturación total, porcentaje que – recuerda intencionadamente el estudio – es superior al de la industria farmacéutica.

Según los datos recopilados por BCG, en Estados Unidos el 13% del dinero dedicado a investigación sobre semiconductores en 2018 fue financiado con cargo al presupuesto federal, lo que sorprendentemente es inferior en nueve puntos a la media de todos los sectores.

De lo anterior se pasa a un nada sutil reproche a las administraciones estadounidenses, afeándoles que sus niveles de inversión en esta industria tan esencial se han mantenido planos durante los últimos cuarenta años, mientras que el sector privado ha multiplicado casi por diez su inversión relativa al PIB. Con esta desproporción, les reprocha la SIA, se corre el riesgo de grave pérdida de competitividad de la economía estadounidense, toda vez que China se mueve a mayor velocidad.

A propósito, se pone de manifiesto que el gobierno de Pekín ha anunciado un plan quinquenal 2021-2025 que, sólo en el primer año, contempla un incremento del gasto en I+D básica del 11%, en el que una de las siete áreas prioritarias son los semiconductores.

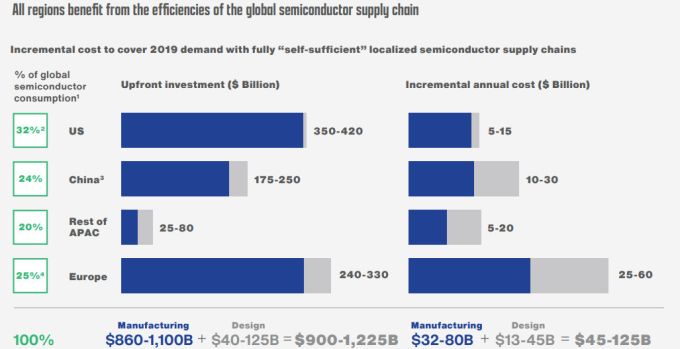

Más adelante, el estudio llega a plantear un escenario hipotético de autarquía por geografías, que se antoja inviable dados los más de 30 tipos de semiconductores y la especialización que cada uno implica. Aun de ser posible, supondría un crecimiento exponencial de los sobrecoste anuales y el precio de los semiconductores se dispararía entre un mínimo del 35% y un máximo del 65%.

El ejercicio teórico explora las opciones de autosuficiencia de tres bloques: China, Estados Unidos y Europa, señalando que la primera tendría todas las cartas de triunfo por ser más baja su inversión inicial (175.000 a 250.000 millones de dólares), si bien es verdad que sus sobrecostes anuales, entre 10.000 y 30.000 millones de dólares doblan los estadounidenses. Más oscuro sería el panorama para Europa, con inversiones iniciales de hasta 330.000 millones de dólares y sobrecostes anuales que podrían alcanzar los 60.000 millones.

La lectura de las cifras que manejan los redactores del estudio desasosiega por momentos. Y esto sin perder de vista otro aspecto que el espacio impide tratar aquí, el problema asociado de disponibilidad de personal cualificado. Su insuficiencia es un mal endémico de esta industria, que está pasando factura ahora mismo y se agravará en los próximos años.