La prensa coreana insiste en que, contra viento y marea, Samsung Electronics planea invertir el año próximo 38 billones de won (unos 24.500 millones de euros) para ampliar su capacidad de producción en las actividades prósperas, al mismo tiempo que reestructura los negocios declinantes. La cifra es un 30% más alta que la inversión de 2011, lo que da una idea de la agresividad con la que se aborda el futuro; al menos una tercera parte de ese monto se destinará a la división de semiconductores, centrándose en microcomponentes y pantallas para dispositivos móviles. En cambio, queda congelada la inversión en LCD y televisores, a la vista de la situación del mercado.

Ante las pérdidas de estas dos divisiones clave, que sumadas representan la mitad de su facturación, la compañía ha tomado duras medidas de reestructuración, pero no muestra ninguna confianza en que la demanda vuelva a enderezarse pronto: el alivio vendrá de las pantallas usadas en tabletas propias y ajenas, y de la incorporación de la iluminación por LED a los televisores de gama media, que eufemísticamente se denomina “democratizar la tecnología”.

Históricamente, cada ciclo ascendente de Samsung ha sido iniciado y sostenido por una fase previa de fuerte inversión. Al chairman de la compañía, Lee Kun-hee, se le atribuye esta frase sintomática: “dentro de diez años, la mayor parte de nuestros productos de hoy habrán desaparecido, o perderán relevancia en el mercado”. Es el fundamento de un giro hacia nuevas actividades en las que no ha estado presente hasta ahora, entre ellas: paneles solares, LED, baterías para vehículos eléctricos, dispositivos médicos y un esbozo de interés en la biotecnología.

Todo nuevo negocio tiene para Samsung dos ventajas: si requiere altas inversiones, que pocos competidores pueden permitírsela), y si la escala de fabricación importa, un factor en el que es difícil igualarla. La suma de los dos factores se traduce teóricamente en rentabilidad. Otras compañías han visto el mismo potencial en esos segmentos, pero sólo Samsung parece estar en condiciones de jugar a la vez en varios tableros, si cumple sus planes. Pero, a la vez, la estrategia implica un riesgo: en algunos casos, la capacidad de la industria ya está sobredimensionada, o lo estará cuando entre el fabricante coreano, por lo que este podría encontrarse con una erosión de precios que desbarate sus propósitos. Esto, sin contar con la siempre latente sombra china.

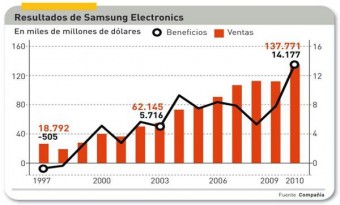

Al cierre del tercer trimestre, los resultados de Samsung Electronics arrojaron un modesto aumento del 3% en las ventas y una drástica caída del 23% en el beneficio neto, que contrastan visiblemente con la tendencia observada en los últimos dos años. De las cuatro divisiones operativas de la compañía, sólo la de Telecom (un 35% del total) continúa creciendo en ingresos, mientras el resto (semiconductores, televisión y appliances, y display) desciende tanto en ventas como en beneficio operativo.

Lo que no decae es la fe de Samsung en los semiconductores. Se propone aumentar el año próximo un 50% su inversión en plantas de fabricación de chips de memoria, procesadores para móviles y sensores para cámaras digitales. Hay una continuidad con la estrategia que tan buenos frutos ha dado: dotarse de capacidad suficiente para suministrarse a sí misma y a sus competidores. Las relaciones con Apple sirven de modelo: el 16% del valor industrial de un iPhone está representado por componentes de Samsung; al mismo tiempo, en el tercer trimestre ha superado a su rival en ventas de smartphones (en unidades).

Pero el conflicto de patentes con Apple también revela la necesidad de que Samsung – esencialmente una empresa de hardware – se refuerce en el software. Algunos analistas han sugerido que esa debilidad relativa sólo podría corregirse si se decidiera a comprar empresas occidentales, pero esto no forma parte de sus costumbres.

La otra cuestión que flota en el aire es la sucesión de Lee Kun-hee, el patriarca que dirige con mano firme el conglomerado coreano de 83 (o más) empresas. Indultado de una condena de fraude fiscal, parece sentirse a gusto tras la vuelta al cargo. Pero la biología es implacable, por lo que a su hijo y presunto heredero, Lee Jae-yong, probablemente le tocará materializar el objetivo pintado por su padre para 2020: que la facturación se eleve hasta 400.000 millones de dólares, y las nuevas áreas de negocio aporten un 15% de esa cifra.