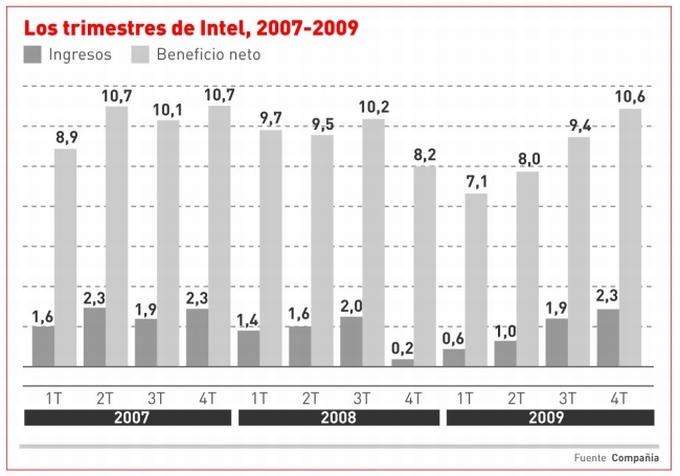

Como es habitual, Intel ha abierto la temporada de presentación de resultados trimestrales, en su caso el cuarto y último, de un ejercicio que ha estado marcado por la recesión y otras anomalías. Lo ha hecho con unas cifras muy superiores a las esperadas: ingresos de 10.600 millones de dólares (29% de incremento interanual) y un beneficio neto de 2.300 millones (¡875% más!), pese a que las cuentas incluyen los 1.250 millones pagados en virtud del armisticio firmado con AMD. “Nuestra habilidad para aguantar las condiciones del ciclo confirman que los microprocesadores son indispensables», comentó Paul Otellini.

De no haber sido por el pago a AMD, los beneficios netos del período hubieran sumado 3.747 millones e dólares, los más altos de cualquier trimestre que se recuerde. En este contexto, todos los analistas se quedaron cortos en sus pronósticos. El margen fue del 64,7% gracias a dos circunstancias: la entrada en producción de la tecnología de 32 nanometros, y los recortes de costes aplicados desde los primeros meses del año. Para el conjunto del ejercicio, el saldo arroja unos ingresos de 35.127 millones de dólares y unos beneficios de 4.369 millones. Basta contrastar las estas cifras para entender que el cuarto trimestre ha sido excepcional, y en realidad se ha retornado a las cifras anteriores al estallido de la crisis. Por esto se ha dicho que Intel ha completado su propia recuperación con forma de V, pero al mismo tiempo deja en el aire la duda de si podrá mantener el tirón en la segunda década del siglo, en la que tantas cosas van a cambiar en la demanda.

“El impacto acumulado de 2009 nos ha hecho más ágiles y flexibles, más competitivos de lo que yo puedo recordar desde los años 70”, dijo un Otellini exultante. La demanda de los consumidores fue expansiva en el cuarto trimestre, y en 2010 se puede confiar en la esperada renovación del parque informático por parte de las empresas. Los informes detallados revelan un aumento de las ventas de los procesadores Atom (un 6%) y también de los de rango superior, que han logrado crecimientos de dos dígitos: en los primeros, Intel prácticamente no tiene competencia, pero ha bajado sus costes al lanzar una nueva gama, mientras que en los segundos se espera que la proliferación de nuevos centros de datos agudice la demanda de servidores para “procesamiento en la nube”.

Es interesante constatar las diferencias geográficas. Mientras en la región Asia/Pacífico – los ingresos aumentaron el último trimestre un 57% para representar la mitad del total, en EMEA (15% de la facturación) el ritmo fue del 14%.

Ha dicho Otellini que 2009 ha sido un año en cuya primera mitad “las luces se apagaron”, pero hacia el final volvieron a encenderse. El margen operativo del 64,7% avala matemáticamente ese juicio, y es clave para analizar los resultados, puesto que se ha obtenido gracias a una rápida adaptación industrial a las circunstancias y a un drástico recorte de gastos, más que por una genuina recuperación de la demanda. Al final de un ejercicio que empezó muy mal, se llegó a una productividad de 440.000 dólares por empleado, la tercera más alta en la historia de Intel. Esta emerge del año de la crisis con una solidez financiera que le permitirá dar pasos en la dirección deseada (reducir el peso de los PC en su facturación y, consecuentemente, dar un impulso a otros dispositivos, su asignatura pendiente). La incógnita es si podrá hacerlo por sí sola, invirtiendo en nueva capacidad de producción, o acabará adoptando, como sus competidores el modelo fabless, encargando a terceros la fabricación de sus diseños. Un reciente acuerdo con la taiwanesa TSMC parece ir, tímidamente, por esta segunda vía.

La familia de procesadores Atom se ha vendido muy bien en 2009, explican los directivos de la compañía, y a la vista de las estadísticas de ventas de netbooks no necesitan más explicaciones, pero queda mucho por hacer. La arquitectura Pinetrail de bajo consumo de energía, ya está incorporada a la nueva generación de estos chips, con más de 80 diseños diferentes. Por otro lado, tras bajar de 45 a 32 nm, podrá presentar en el mercado una veintena de nuevos chips en los próximos meses.

No está de más recordar que hace un año la situación era tal que Intel decidió no hacer previsiones públicas. En esta oportunidad, sí las hace, y su guidance para el primer trimestre de 2010 estima unos ingresos medios de 9.700 millones de dólares, dándose un margen de error de 400 millones, con un margen bruto .