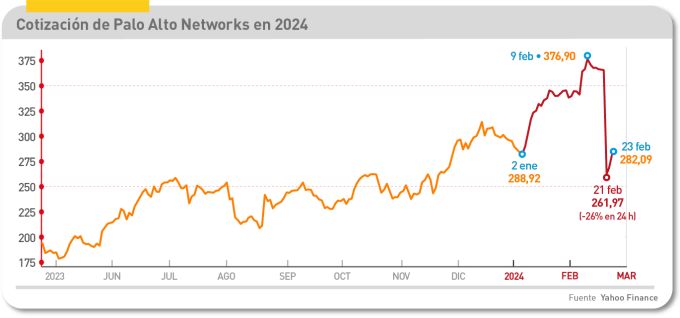

Podría formularse como un axioma, algo así como “los inversores no agradecen ganancias pasadas”. La obsesión del accionista suele ser el guidance, pauta que se les promete para los próximos trimestres. Acaba de ocurrir con Palo Alto Networks, que empezó el año cotizando a 288,92 dólares y el 20 de febrero cerraba a 366,09 para, al día siguiente, precipitarse un 28%, y perder 30.000 millones de capitalización. ¿Malos resultados trimestrales? Qué va. Han sido mejores que lo esperado por Wall Street, con un crecimiento del 19% en ingresos y espera cerrar el año fiscal en agosto con un 15%. El anuncio de un cambio de estrategia, anunciado por el CEO Nikesh Arora, desbarató el impacto.

La palabra funesta pronunciada por Arora fue `platformization´, que da nombre a la estrategia seguida gradualmente durante cinco años pero, en este preciso momento, propone acelerar para así contrarrestar lo que definió como fatiga de las empresas sobre el gasto en ciberseguridad. Puede que fatiga no fuera una expresión acertada, pero da igual: ¿dónde está el problema, entonces? En que Arora buscaba convencer a los accionistas con una hoja de ruta renovada hasta el 2030, mientras los destinatarios del mensaje entendían algo bien distinto, que la compañía – líder del mercado de ciberseguridad – prepara una ola de descuentos con el fin de promover el empaquetamiento de productos que hasta ahora se han vendido por separado.

De entrada, menos ingresos y luego se verá. Al CFO de la compañía, Dipak Golechka, le tocó el papel incómodo de enfrentarse a los analistas con esta idea: “no hay nada más difícil de aceptar que el cambio de una estrategia que funciona”. El problema es que la estrategia funciona hoy, pero perdería inercia si Palo Alto Networks no toma la iniciativa. Golechka confió a los analistas que el impacto puede ser doloroso a corto plazo, pero abrirá puertas a un crecimiento superior al precedente.

La cotización de Palo Alto Networks se ha recuperado parcialmente en los días siguientes, hasta cruzar la línea de los 300 dólares; es probable que se refuerce pasado lo peor del shock, pero no le será fácil compensar el daño sufrido con el sinceramiento de Arora y Golechka. Los inversores – al menos los que no comen carroña – deberían hacer memoria y recordar que desde el 2020 la acción ha cuadruplicado su valor en bolsa y que el pasado diciembre los hizo más ricos al cruzar la línea de los 100.000 millones de capitalización. Ha durado menos de dos meses, es cierto, pero sigue siendo el valor bursátil más alto entre las empresas que sólo venden ciberseguridad: este lunes volvió a situarse en el listón.

La clave puede estar en lo que Arora expuso al presentar a los analistas los resultados del segundo trimestre del año fiscal 2024, cerrado el 31 de enero. En primer lugar, su diagnóstico ha apuntado a la proliferación de competidores, algunos poco escrupulosos a su juicio. Con frecuencia se ha señalado la incongruencia de que las empresas se sobrecarguen con hasta una decena de productos de ciberseguridad más o menos redundantes y contradigan sus propias quejas sobre la falta de diligencia de los vendedores para consolidarse.

Según Arora, lo novedoso es que ciertas empresas cuya opinión cuenta han llegado a la conclusión de que cuando añaden un producto adicional a su inventario de software no necesariamente mejoran la seguridad : “estamos observando en nuestros clientes una mayor preocupación por el ROI (return on investment) y el TCO (total cost of ownership) reconoció el CEO, poniendo en juego su poder de persuasión.

Se supone que tomaría forma la demorada consolidación del mercado de ciberseguridad, hasta ahora excesivamente fragmentado por la aparición continua de startups y nuevos nichos de mercado. Es inevitable – pronosticó el CEO – que las organizaciones reduzcan el número de suministradores y productos, pero Palo Alto no se va a esconder: se ha propuesto acentuar la la estrategia trazada, consolidando su propio catálogo. Genéricamente, la compañía agrupa sus productos en tres plataformas que incluyen prestaciones diversas: SASE (software and secure access service), seguridad cloud y cloud-to-cloud (Prisma Cloud) y una tercera que garantiza la continuidad de operaciones (Cortex Extended Detection and Response, XDR) que es precisamente la que se trata de estimular.

Algunos competidores – afirmó el CEO de Palo Alto – están maniobrando con sus precios y procurando retener intacta su clientela. “Vamos a combatir sus movimientos invirtiendo en defensa de nuestro espacio y aconsejando a los clientes que consoliden su stack en torno a nuestras plataformas”. En aquellos casos en los que un contrato deje ser una venta diferida y pueda reconocerse en libros como facturación, la compañía ofrecerá al cliente incentivos y servicios gratuitos con la finalidad de acelerar la conversión del contrato o la adquisición de nuevos clientes. “Es el mejor momento – se embaló – porque adoptar una plataforma es para ellos la única alternativa viable frente a la situación actual”.

Más allá de los efectos inmediatos, el mercado de ciberseguridad sigue creciendo impetuosamente, otra cosa es quién se beneficia del crecimiento. Según Golechka, “podremos sostener altas tasas de crecimiento durante el tiempo necesario para plataformizar (sic) nuestras relaciones con los clientes y alcanzar unos 15.000 millones de dólares [de ingresos recurrentes] en 2030”.

Varios analistas han señalado que los incentivos previstos – que alguno ha calificado de subsidios para controlar la base instalada – debilitarían la facturación efectiva durante al menos un año. Quien se pregunte por las causas de la caída en bolsa, ahí tiene la respuesta. Pero esos mismos analistas señalan que el mercado tiene que vivir una conmoción previa a su necesaria reconfiguración. .

La historia de Palo Alto es ejemplar. La compañía, fundada en Israel por Nir Zuk, fue pionera y sigue dominando el segmento más demandado, los cortafuegos de nueva generación (NGFW, next generation firewall) que inspeccionan en profundidad los paquetes de datos para obtener un paisaje completo de las amenazas potenciales. Pero no se ha conformado con liderar ese formato: en 2020 [Arora fue fichado en 2018] entró en el naciente mercado SD-WAN y luego en el de ZTNA (zero trust network access) y otros que forman su proteica oferta actual, que sólo requiere colaborar con terceros en aspectos puntuales. Arora, seguramente con el respaldo de Zuk, está convencido de que la única forma de ganar cuota de mercado y mantener los dos dígitos de crecimiento es la plataformización.

“Nuestro guidance no es consecuencia de una contracción de la demanda sino que traduce un giro voluntario en nuestra estrategia”, desafió Arora a quienes no han apreciado la validez de sus argumentos.

No es por presumir, pero a mediados de 2022, este blog publicaba el siguiente diagnóstico que hoy redobla su actualidad: “La firma californiana de origen israelí cree poder dar un golpe en la mesa a sus competidores. A primera vista no le falta razón: si la novedad tuviera éxito, las empresas podrían reducir en medida significativa su plantilla de analistas de seguridad y esto recortaría costes que en los últimos años han ido subiendo”