8Nov

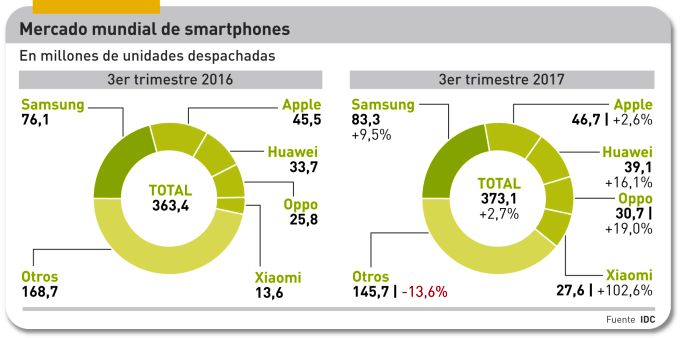

Se sabía que los datos del mercado de smarphones en el tercer trimestre presentarían ángulos interesantes para el análisis. En este sentido, no han defraudado. La primera observación salta a la vista: se han vivido tiempos mejores porque el aumento del 2,7% en las unidades despachadas se puede entender como una tímida reacción tras el descenso del segundo trimestre. IDC opta por curarse en salud y supedita su previsión del cuarto trimestre a la capacidad de Apple para resolver sus problemas de suministro que ralentizan las entregas del iPhone X, tan célebre como esquivo.

En segundo lugar, el mercado mundial aparece partido en dos grandes bloques: el trío formado por Samsung, Apple y Huawei (que suman el 45% del total) acompañadas por dos ambiciosa marcas chinas (Oppo y Xiaomi) acumulan seis de cada diez smartphones que se venden. Y el resto, en el que caen injustamente marcas tradicionales (LG, Sony, Lenovo, etc) junto a otras de alcance puramente local.

Una tercera observación, en este caso firmada por Anthony Scarsella, de IDC: «aunque los modelos ´de bandera` acaparan casi toda la atención de los medios, una clara mayoría de los despachos se compone de otros más asequibles […] a la vez que los precios de salida de los premium podrían justificar que los consumidores esperen al primer trimestre de 2018 para beneficiarse de descuentos».

Otro aspecto, no menos importante: India se ha convertido en el segundo mercado del mundo, superando a Estados Unidos y alcanzando por primera vez los 40 millones de unidades despachadas [un 10,7% del total mundial, ahí es nada] y creciendo el 23%; estos datos no proceden de IDC sino de Canalys. En todo caso, Samsung es la marca más vendida en el país (9,4 millones) seguida muy de cerca por Xiaomi (ver más adelante).

Bien. Según el informe Mobile Market Tracker, de IDC, el mercado mundial de smartphones absorbió 373,1 millones de unidades en el período julio-septiembre, que equivalen a un incremento secuencial del 7,4% o del 2,7% interanual. Una desaceleración que IDC trata con cautela: «colectivamente la industria sigue creciendo, pero a un ritmo inferior al de años anteriores». Las circunstancias especiales del tercer trimestre explican que sus analistas no quieran mojarse con un juicio taxativo.

Samsung sigue encabezando el ranking, con 83,3 millones de unidades despachadas, un 9,5% más que en el mismo período de 2016. El Galaxy Note 8, último dispositivo presentado por la marca coreana, está teniendo una demanda satisfactoria. No obstante el éxito de los tres modelos estrella (S8, S8+ y Note 8) no contradice el hecho de que Samsung reconozca un descenso de los ingresos de su división de móviles: ganan preponderancia los modelos de gama media de las series J y A, que en la práctica son los más vendidos, sobre todo en los mercados emergentes.

Se esperaba con cierta ansiedad los números de Apple. Las expectativas en el iPhone X– no disponible hasta noviembre – desalentaron la demanda de los iPhone 8 y 8 Plus, que estadísticamente sólo cubren una semana. También habría influído una oportuna rebaja de los modelos SE, 6S y 7. Todo ello ha permitido que Apple cerrara el trimestre con 45,5 millones de unidades despachadas y un digno incremento del 2,6%. La cuota de mercado se estabiliza en el 12,5%. La suerte del cuarto trimestre dependerá del tiempo que necesite para atender las órdenes de preventa acumuladas.

De manera que Apple ha tenido músculo suficiente para contener las ínfulas de Huawei, que no ha cumplido el deseo de arrebatarle el segundo puesto de la tabla. La marca china se ha quedado en un 10,5% de cuota, o 39,1 millones de smartphones, bien es cierto que sin contar todavía con la aportación del nuevo Mate 10, que tan buena crítica está teniendo. Los modelos anteriores, P10 y Mate 9 se siguen vendiendo bien, así como los de su segunda marca, Honor 6X y Honor 8.

De Huawei para abajo, el mercado se tiñe de marcas chinas. Oppo cerró el trimestre con 30,7 millones de unidades (8,2% de cuota) y se expande más allá de su mercado natural; ha lanzado un par de modelos exclusivos para India mientras en China los R11 y R11 Plus figuran entre los más populares: su crecimiento (19%) ha sido superior al de Huawei.

La marca que más ha crecido entre julio y septiembre ha sido Xiaomi, que se ha aupado al quinteto de cabeza desplazando a su compatriota Vivo. Es un caso singular porque, en un mercado mundial que tiende a saturarse, Xiaomi ha duplicado el volumen de sus despachos y su cuota llega al 7,4%: 27,6 millones de unidades. Una tercera parte de estas se habrían vendido en India, con el resultado de ponerse a rueda de Samsung, que conserva el primer puesto por los pelos.

Otra consultora que se ocupa habitualmente del mercado de smartphones es Strategy Analytics. Su desglose no difiere sustancialmente del reseñado por IDC, pero llama la atención que eleve a 393,1 millones el número total de unidades despachadas, que implica un crecimiento interanual de nada menos que el 10,5%. Neil Mawston, su director ejecutivo, lo tiene claro: «el mercado global crecerá en la fase final del año gracias a los usuarios primerizos en Asia y a la actualización de los modelos Android en Europa Occidental». Mawston destaca la vitalidad de Samsung en mercados en los que Apple tiene dificultades de penetración.

Lo contrario podría decirse de China, donde Samsung ha desaparecido de la tabla: en este mercado que ha vuelto a declinar – según IDC – a la vez que se concentra cada día más, el liderazgo lo ejerce Huawei (19,4%) a la que siguen tres marcas locales (Oppo, Vivo y Xiaomi) quedando Apple en quinta posición, con 7,7% de cuota y 8,8 millones despachados. Lo que no deja de ser una lección: Apple depende del mercado chino para vender uno de cada cinco iPhones que produce.

Caso Kaspersky: guerra fría por otros medios

El mundo ya no es bipolar, pero la guerra fría ha vuelto, esta vez por cauces más sofisticados. En un ambiente viciado por las interferencias rusas en las elecciones estadounidenses del 2016, con la más que aparente complicidad de la campaña de Donald Trump, y una vez que este ha llegado a la Casa Blanca ha optado por la sobreactuación en el viscoso terreno del ciberespionaje. Este es el contexto de las acusaciones contra Kaspersky Lab: sin esgrimir pruebas materiales, denuncia que es un apéndice de la inteligencia rusa y, en consecuencia, veta hacer negocios con ella. Varias agencias federales de Estados Unidos han anunciado que dejarán de usar el software antivirus de Kaspersky. Leer más

3Nov

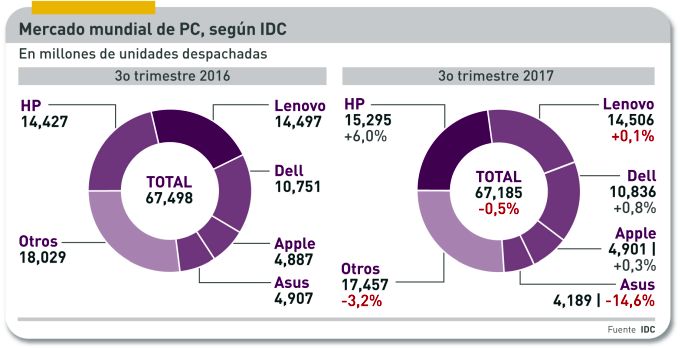

Es normal, y hasta cierto punto deseable, que IDC y Gartner discrepen en su análisis del mercado mundial de PC. Pero cuatro puntos de diferencia se antoja una divergencia excesiva, aunque sólo sean 180.000 unidades en 67 millones. Lo importante son los adjetivos: para IDC – mi fuente preferida por razones históricas – la demanda se ha ´estabilizado` en el tercer trimestre, con un descenso del 0,5%, a la vez que reconoce el error de su proyección anterior (-1,4%). Por su parte, Gartner calcula que el descenso de los despachos totales ha sido del 3,6% y lo atribuye a un mes de septiembre ´fallido`.

Cuando se suman las unidades despachadas, la discrepancia no es tan grave, pero se agudiza en el desglose por marcas. Las dos consultoras coinciden en un diagnóstico: la escasez de componentes, la perturbación durante más de un año, se ha aliviado. Por tanto, las marcas de primer rango no pueden explicar sus cifras por ese factor.

Se queda uno con la impresión de que los analistas han empezado a ajustar, preventivamente, sus hojas de cálculo para evitarse sorpresas con el comportamiento del último trimestre, del que ambas esperan un alza. En el caso de IDC, observo un sutil cambio de terminología: cuando escribe «PC tradicionales», ojalá sea un principio de enmienda a su incomprensible política de considerar que los portátiles con pantalla separable son tableta. Antes de pasar a la evolución de las marcas, señalaré que en su conjunto las cinco primeras siguen aplastando a las menores: ya absorben un 75% de la demanda.

HP, en esto coinciden las dos fuentes, mantiene su liderazgo sobre la mayoría de los mercados. Globalmente, IDC le atribuye una cuota del 22,8%, y una ventaja de 1,2 puntos sobre Lenovo; para Gartner, la diferencia se reduce a sólo cuatro décimas. Es una discrepancia importante: mientras IDC estima en 15,3 millones las unidades despachadas por HP, Gartner las rebaja a 14,6 millones. Ahí puede estar la clave del enredo. De lo que no hay duda es de que las tornas han cambiado: HP crece – es el único fabricante que puede presumir de ello – sobre todo en la región Asia Pacífico, mientras Lenovo decrece, principalmente en Estados Unidos y Canadá. Se echa en falta un análisis pormenorizado, que al menos trataré de hacer cuando, en los próximos días, me lleguen los datos europeos.

Vale la pena consignar que los mercados europeos «muestran signos de progreso», IDC dixit, impulsados por los notebooks y también por los desktop orientados a los llamados jugones. Asia-Pacífico – en especial China – parece haber culminado una severa limpieza de inventarios, por lo que se confía en que el último trimestre sea de crecimiento (con su consiguiente efecto global). Por el contrario, Estados Unidos sigue declinando (-3,7% en el trimestre) a despecho de lo que sugieren los indicadores económicos.

Vuelvo al ranking. Dell es un claro ejemplo de estancamiento, tal vez como efecto del mercado estadounidense: según IDC, despachó 10,8 millones de unidades (10,1 millones según Gartner) y su cuota de mercado no se mueve. Lo mismo puede decirse de Apple, que tras despachar 4,9 millones de Mac sigue clavada en el 7,3% de cuota. Asus sufre y no para de sufrir: -14,6% según IDC, – 9,0% según Gartner. Que, por cierto, incluye en su tabla a la errática Acer, con el 6,5% de cuota global.

No creo que esta noticia influya mucho en la estadística, pero los últimos días de octubre se ha sabido que – después de larguísimas conversaciones – Lenovo ha tomado la mayoría de la unidad Client Computing de Fujitsu a cambio de 180 millones de dólares, pero la firma japonesa conservará el 44%, que presuntamente implica que seguirá comercializando PC bajo su marca a su clientela empresarial.

Si algo tienen en común las dos consultoras es la opinión de que el ciclo de renovación de un parque más que maduro no se está haciendo al ritmo que a los fabricantes les gustaría. Windows 10 se está implantando en las empresas, pero en buena parte del mundo la actualización del parque instalado se está haciendo muy lentamente.

Outsourcing indio: reinventarse o decaer

Hace tres años, cuando Vishal Sikka dimitió de su puesto como CTO de SAP para aceptar la oferta de convertirse en CEO de Infosys, algunos de sus ex colaboradores opinaron que entre sus muchos talentos no estaba la mano izquierda que iba a necesitar para transformar la segunda empresa de TI de India. El pasado agosto, tras anunciarse que abandonaría Infosys, la prensa india escribió que Sikka, alejado tantos años de su país natal, había fracasado en el reto de imponer disciplina interna a la vez que transformar la empresa para hacerla competitiva en nuevas líneas de negocio, distintas al BPO (business process outsourcing). A pesar, precisa, del crecimiento de ingresos y beneficios. Leer más

De cómo el VOD hostiga al televisor

La costumbre de acomodarse en un sofá frente al televisor empieza a perderse. O eso dicen las encuestas. Paralelamente, siete de cada diez consumidores prefieren sus smartphones para ver vídeo, el doble que en 2012 (mientras tanto, ha subido su penetración a una media del 95% de la población). Si no fuera por los matices, podría resumirse en una tendencia a favor del VOD (video bajo demanda) y en contra de la televisión convencional, que es preferida por un 40% de la audiencia potencial en los 13 países analizados por el estudio TV & Media 2017: A consumer-driven future of media, elaborado por el Ericsson ConsumerLab, acerca de los hábitos del consumo audiovisual. Leer más

31Oct

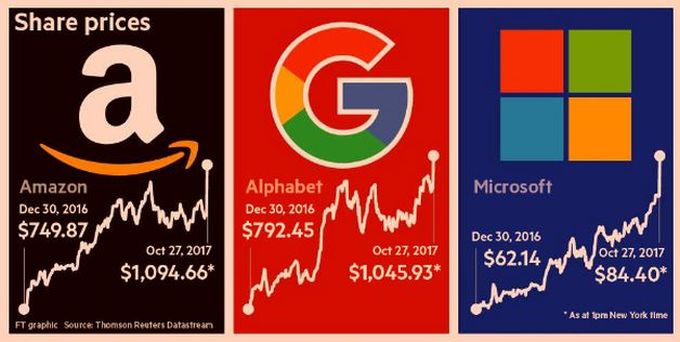

Tres de los cinco líderes tecnológicos mundiales han presentado sus resultados trimestrales el jueves pasado: Alphabet, Amazon y Microsoft (Facebook y Apple harán públicos los suyos esta semana). Sus cuentas confirman la excelente salud de un mercado que gira cada vez más en torno a la nube, aunque cada uno de los tres ponga el acento en segmentos adyacentes. Lo más destacable es que los inversores dejan atrás el miedo a haberse excedido en la valoración de este grupo que los analistas han bautizado como Big Tech. La mejor prueba es la subida de sus cotizaciones: mientras el índice S&P 500 ha ganado un 15,3% desde enero, el subconjunto tecnológico lleva una racha de aúpa, nada menos que el 34% en el mismo lapso.

La secuencia alcista de los índices bursátiles, la más larga desde el fatídico 1928, ha sido inducida en buena medida por la reforma fiscal en ciernes [principal razón por la que las empresas soportan a Donald Trump] . Se ha calculado que cada punto de bajada impositiva se traduciría en un dólar de beneficio por acción para las empresas del S&P 500. Los optimistas creen que la bolsa puede seguir subiendo hasta fin de año, mientras los escépticos callan su perplejidad.

Como un signo de los tiempos, la cuota de capitalización adicional que han ganado Alphabet, Amazon y Microsoft, unos 150.000 millones de dólares, supera el valor bursátil total de IBM (143.000 millones). Por no hablar de casos aún más sangrantes. Nadie habla ya de burbuja, porque la ratio de beneficio por acción de las tres citadas ronda el múltiplo 25x, que se antoja sostenible a este ritmo de crecimiento. Quién lo hubiera dicho. Veamos entonces cómo van las cosas de este trío.

Alphabet, el holding de Google, cerró el trimestre con ingresos de 27.800 millones de dólares, su crecimiento más intenso desde el cuarto de 2013 . Los ingresos han crecido un 24%, lo que prácticamente asegura que cerrará el año fiscal con 100.000 millones de dólares.

El interés principal de estos resultados reside en que son el fruto de una mezcla casi perfecta de continuidad en el negocio publicitario [los ingresos por clics aumentan y el coste por clic desciende menos de lo esperado] y disciplina financiera en las así llamadas ´otras apuestas`. Esto ha permitido que la cotización se aupara hasta los 1.000 dólares por primera vez [ocasionalmente había rozado ese nivel, que ahora podría ser duradero].

A veces se olvida mencionar el reflejo de los resultados en la tesorería de empresas que, como Google, disfrutan de una ´renta de monopolio`: el saldo neto a finales de septiembre era de 100.000 millones, una cifra que una vez factorizada implica 140 dólares por acción. Dicho de otro modo, cuando un inversor paga 1.000 dólares por un título de Alphabet, en realidad está pagando 860 dólares. Se cumple, aproximadamente, el antiguo dicho castizo de ´duros a cuatro pesetas`.

A simple vista, Amazon ha sido el vencedor neto de los pasados tres meses, con ingresos de 43.700 millones de dólares que representan un crecimiento del 34%. El beneficio neto ha sido de sólo 256 millones, pero es bien sabido que Jeff Bezos ha insuflado en sus accionistas el credo de que los beneficios no están para ser repartidos sino para reinvertirlos. Por esto, el 34% de aumento en las ventas coincide con el 35% de aumento en los gastos, sin que nadie se queje.

Últimamente se habla mucho de los planes audiovisuales de Amazon y de la ampliación de su imperio de comercio online [alimentos frescos, pronto farmacia] pero su negocio más rentable sigue siendo el de servicios cloud: Amazon Web Services creció en el trimestre un 42% hasta sumar 4.600 millones de ingresos. A este paso, empiezan a decir los analistas más audaces, en un par de años la rama AWS podría escindirse del tronco. Como si Bezos necesitara consejos.

Esencialmente, Amazon sigue siendo un retailer con vocación de dominio: los analistas de eMarketer calculan que a finales de este año, 44 centavos de cada dólar que los consumidores estadounidenses gasten en compras online habrán ido a las arcas de Amazon [el año pasado eran 38 centavos]

Por último, el caso de Microsoft es singular por muchas razones. Un 12% de aumento en los ingresos [24.500 millones de dólares] en el trimestre puede parecer poco comparado con los casos anteriores, pero significa que entra en su nuevo año fiscal con un vigor hasta ahora desconocido, lo que en el lenguaje cortesano se llama ´reinventarse a sí misma`. En los tres años que lleva al frente, paso a paso Satya Nadella ha ido restaurando el centro de gravedad de Microsoft: el software para empresas, que en la nueva era toma la forma de nube, con su consiguiente modelo de negocio.

Ahí, en la nube, está la clave. La estrategia cloud de Microsoft abarca todos los ámbitos de las TI corporativas. Empezando por la infraestructura como servicio (los ingresos de Azure han crecido un 90%, más del doble que los comparables de AWS) a la vez que ha completado casi completamente la migración de su negocio tradicional de aplicaciones hacia un régimen de suscripción [Office 365, Dynamics], una trayectoria que debería facilitar un crecimiento sostenible basado en ingresos recurrentes. Al presentar estos resultados, Nadella afirmó que el capítulo Commercial Cloud ha pasado el ritmo anualizado de 20.000 millones «superando el objetivo que nos planteábamos hace dos años».

Normalmente, las empresas de software que necesitan ´reinventarse` en la nube pasan por una fase en la que las nuevas fuentes de ingresos sólo sustituyen el volumen de las tradicionales (Adobe, por ejemplo, ha completado ese tránsito, mientras Oracle sigue aún en el pasadizo). Las cifras del primer trimestre permiten pensar que esa reconversión será el signo del nuevo año fiscal.

Huawei no se conforma con bronce: quiere plata

El lanzamiento de los Mate 10 y 10 Pro ha tenido un efecto deliberado: fijar la imagen de Huawei como dispuesta al asalto del segundo puesto del mercado mundial de smartphones. Aparentemente lo tiene a tiro de piedra, ya que cerró el segundo trimestre con el 11,3% de cuota mundial mientras Apple se estancaba en el 12%. El sorpasso provisional podría haberse producido ya, en plena transición de Apple hacia sus nuevos iPhone. Prudentes, los analistas de IDC creen que no podrá cantar victoria hasta el año próximo. Samsung, líder absoluto del ranking, está lejos como para sentirse amenazada, mientras Huawei coloca en primer plano de su marketing el gancho de la inteligencia artificial. Leer más

IoT, una realidad en busca de objetivos

La sigla IoT sale cada día a relucir en cualquier ponencia tecnológica o feria que se precie. Los expertos aseguran que la tecnología para Internet de las Cosas está disponible, argumento poco creíble a la vista de la diversidad de visiones que se expresan. Al mismo tiempo, alertan de la necesidad de tener objetivos claros y una estrategia de despliegue precisa porque, de no ser así, se corre el riesgo de sucumbir a un aluvión de datos sin valor ni significado para el negocio. Esta postura ha sido una de las conclusiones del evento IoT Solutions celebrado hace pocos días en Barcelona. Varios de los ponentes insistieron en otro punto crucial: la necesidad de contar con socios fiables que colaboren en la adaptación de las soluciones – esas que se supone están disponibles – a los requerimientos de cada empresa. Leer más

¿Qué aporta (y qué no) el iPhone X al mercado?

Noviembre se presenta complicado para Apple. El 2 de noviembre presentará sus resultados del cuarto trimestre que cierra su año fiscal. En el acto se sabrá si – tal como anticipan algunos analistas – ha perdido el segundo puesto en el ranking mundial a manos de Huawei, que viene arrasando; lo que no es óbice para que las cuentas de Apple sean buenas o muy buenas. Al día siguiente, viernes 3, pondrá a la venta el iPhone X, de cuyas innovaciones espera que estimulen un ´superciclo` que marcará el próximo ejercicio de la compañía. La división de opiniones entre los analistas es llamativa, pero las acciones de Apple, levemente a la baja, valían el viernes un 33,5% más que en enero.

Sobre el autor. Copyright © 2026 El dominio norbertogallego.com es propiedad y está administrado por Diandro SL. B85905537. Creative Commons