La oferta de Telefónica a Portugal Telecom para tomar el control de la filial común en Brasil, Vivo, estaba en el guión: era cuestión de tiempo que César Alierta moviera ficha en una jugada que lleva años calculando. No menos previsible era el rechazo inicial de la otra parte; es la dramaturgia habitual cuando se invita a una empresa a ceder un activo valioso. Y tan valioso. Quedan semanas para que los bancos que controlan casi un 40% del capital de PT, revisen su postura, pero no parece que el obstáculo sea el precio, que implica una prima del 145% sobre la cotización media de Vivo durante el último mes, una golosina cuyo sabor es difícilmente mejorable.

Para Portugal Telecom, vender su criatura brasileña abriría una perspectiva distinta, y esta han de evaluarlo sus accionistas, sin olvidar que el gobierno de Lisboa conserva una golden share. Ingresar 5.700 millones de euros, sin duda sanearía de una tacada las finanzas de PT, pero puesto que el mercado nacional es pequeño y tiene poco recorrido de crecimiento, la compañía se vería finalmente confinada a una posición periférica, expuesta a recibir una oferta de compra por la matriz. Hay quienes van más lejos, al sugerir que Telefónica podría (ahora o en el futuro) proponer una fusión amistosa de ambas compañías ibéricas.

El presidente de la operadora lusa, Zeinal Bava, ha explicado así su negativa: “desinvertir en Brasil significaría amputar el futuro de PT; todos sabemos que la escala y el crecimiento son los factores críticos en el sector de las telecomunicaciones”. Claro está que los 5.700 millones de euros quivalen a casi el 80% de la capitalización bursátil de la compañía, pero Bava puntualiza: “el valor de este activo, que potencia nuestro crecimiento futuro, no puede ser medido con criterios meramente financieros. Es un valor estratégico, y como tal forma parte de nuestra ecuación”.

La estrategia vigente de PT pretende llegar a ser, finales de 2011, una multinacional con 100 millones de clientes, y que dos tercios de sus ingresos procedan del negocio internacional (hoy por hoy, Brasil y Angola). En el primer trimestre, esa proporción fue del 51%. En lo único que ha coincidido últimamente con Telefónica ha sido en vender las respectivas participaciones en la compañía marroquí Meditel.

En Brasil, las dos operadoras no se repartenVivo al 50%, como se ha escrito estos días, sino la sociedad Brasilcel, jurídicamente holandesa, que a su vez detenta el 60% de Vivo Participaçoes. El 40% restante cotiza en la bolsa paulista, donde sus acciones – y, por simpatía, las de todas las operadoras del país – han dado un salto ante la evidencia de que “Telefónica está dispuesta a ser muy agresiva para asegurarse una posición de liderazgo”, según un analista de JP Morgan convencido de que la operación saldrá finalmente adelante. Según la legislación brasileña, si la oferta saliera adelante, la compradora estaría obligada a ofrecer una tag along a los minoritarios poseedores de acciones ordinarias de Vivo, pagándoles el 80% del precio acordado con su socio.

No es la primera jugada de audacia de Alierta: mucho más lo fue la compra de la británica O2. Pero Brasil ocupa una plaza especial en su estrategia: representó en 2009 más de un tercio de sus ingresos y de su OIBDA en América Latina y un factor clave para frenar la expansión de su gran rival, el grupo de Carlos Slim, segundo en ese mercado. Obtener el control de su operación móvil en el país, el mayor y más dinámico mercado de la región, fusionándola con Telesp, su filial de telefonía fija, es una ambición que le está vedada en el marco actual. Más aún, el año pasado vio frustrado su intento de adquirir la empresa GVT, especializada en banda ancha, finalmente vendida a Vivendi, que ahora busca hacer pie en la telefonía móvil.

El origen de la historia de estas relaciones ha sido contado por Inés Abril en Cinco Días: “A Portugal Telecom le tocó la lotería en la privatización de Telebras en 1998 […] Telefónica fue la ganadora en la privatización de la telefonía fija. Pagó y se quedó con la operadora de Säo Paulo, Telesp. En móvil, la joya de la corona fue para Portugal Telecom, que se quedó con Telesp Celular. Telefónica compró otras operadoras de móvil, pero siempre le faltó la presencia en la ciudad más poblada, así que no lo dudó y planteó un acuerdo a la dueña de esta propiedad: alianza al 50% a cambio de combinar todo el móvil en el país”.

A comienzos de 2007, Telefónica – que ya tenía el 10% de la operadora portuguesa, y aún lo tiene – apoyó con su voto la OPA del grupo Sonaecom sobre PT, a cambio del compromiso de cesión del porcentaje de Vivo que no controla. Pero aquella OPA fracasó, y Alierta descubrió que había apostado por el caballo perdedor, de modo que no era el mejor momento de volver a plantear el asunto. Hasta esta semana.

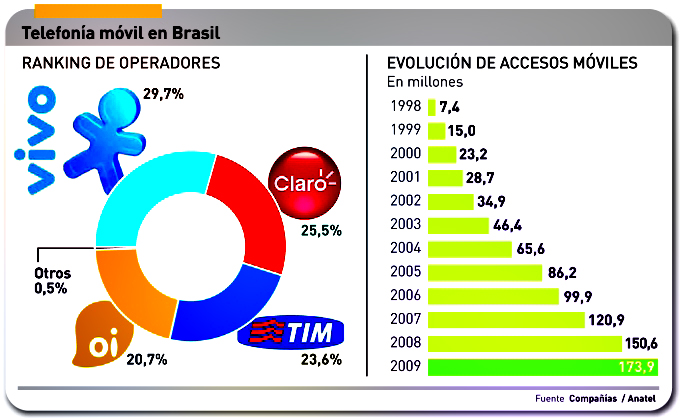

Los indicadores del mercado brasileño de telefonía móvil hablan de lo que está en juego. A finales de marzo había en el país 179 millones de abonados, un 18,2% más que un año antes, repartidos entre cuatro operadoras; es corriente decir que son demasiadas, pero no sería fácil que el regulador Anatel aprobara una reducción del número, y todas tienen posiciones en todos los segmentos del mercado, lo que complicaría cualquier fórmula de consolidación. El crecimiento continuará, estiman los consultores locales, hasta alcanzar en 2014 los 250 millones de abonados, y las cuotas de mercado se mantendrían bastante estables: Vivo, 70,1 millones; Claro (filial de América Móvil), 65,8 millones; TIM (propiedad de Telecom Italia), 61 millones; y la autóctona Oi, 47,6 millones de clientes.

¿Tiene Telefónica un plan B? Por supuesto, pero no lo dirá. Se especula con la alternativa de llegar a un acuerdo con Telecom Italia para comprarle su posesión brasileña, TIM. No sería imposible, pero sí complicado: Telefónica forma parte de un sindicato empresarial que controla Telecom Italia en un equilibrio delicado, pero esto no le da derechos políticos que pudiera ejercer automáticamente a favor de tal hipótesis, precisamente por ser socio de un competidor de TIM. El regulador brasileño la obligaría, lógicamente, a retirarse de Vivo, y la fórmula más idónea sería vender su paquete a Portugal Telecom. La prudencia aconseja no rizar el rizo de esta especulación, pero incluso ante esa hipótesis, los 5.700 millones ofrecidos serían la referencia para justipreciar su participación, otro motivo para que Bava no haya dicho que la cifra es insuficiente. En este tablero de juego, la ficha blanca vale tanto como la ficha negra. ¿Quién mueve ahora?