Medio año después del retorno de Pekka Lundmark a Nokia, su antiguo empleador, con los galones de CEO, ha dado muestras de carácter. Empezando por renovar casi totalmente la línea directiva heredada de su antecesor, a la vez que anunciaba el recorte en dos años de 10.000 empleos de una plantilla de 90.000 personas. Es la clase de medidas que los inversores suelen recibir con agrado, pero que no bastan para mover el rumbo de una empresa más que centenaria abocada a su enésima reinvención. De momento, la repercusión será negativa: tendrá un coste de de entre 600 y 700 millones de euros, la mitad este mismo año. Pero el adelgazamiento sería inútil sin una reconversión tecnológica profunda.

Esta es la clave, un proceso que no estará acabado hasta finales del año que viene, momento en que la compañía finlandesa espera volver al beneficio de su división de redes móviles. Un movimiento paralelo al que, cada uno con su peripecia, están haciendo los competidores.

Los resultados del primer trimestre, anunciados esta semana, han aliviado a los accionistas: un 3% de incremento en los ingresos, hasta 5.076 millones de euros. La clave no está en la división de redes móviles, que representa el 44% de la facturación, pero sigue en números rojos (-4%) sino en la demanda de infraestructuras de fibra y óptica, que ha subido un 22% con lo que ha ganado peso porcentual en el total de ingresos.

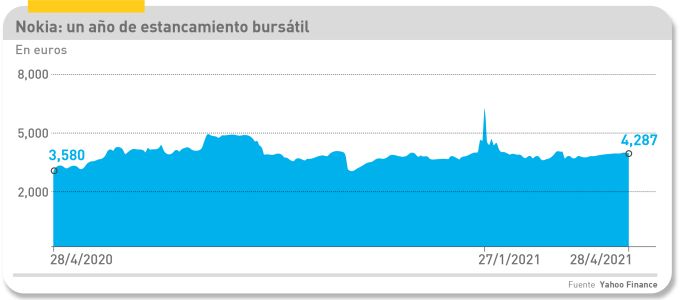

Aunque la noticia dio un impulso a la cotización de ayer, una característica de Nokia durante los pasados cinco años ha sido su estancamiento bursátil. En los últimos doce meses, la cotización apenas ha podido despegarse de la línea de los 4 euros. En el mismo período, Ericsson, rival con el que es inevitable compararla, pasó de 8,18 a 14,16 euros, un 73% de subida en el precio de la acción.

El giro estratégico que está dando Lundmark a la compañía tiene una explicación evidente. La demanda de redes abiertas indica el derrotero por el que se inclinan sus clientes los operadores. No es suficiente con disociar la banda base y la radio, un gesto que Nokia se planteó años atrás, para que las redes cuesten menos sin perder el control del mercado. La corriente en boga es otra: propone que esa infraestructura sea abierta, compatible con el mayor número de fabricantes; una manera de estimular la competencia y de reducir los costes de despliegue y de operación. Esto, claro está, no se consigue de la noche a la mañana ni de un año para otro.

El concepto Open RAN se ha extendido a un ritmo rápido, con alguna ayuda del veto contra Huawei. Lo reseñable es que a los operadores les interesa fundamentalmente que haya más actores en escena, pero se encuentren con un extraño rasgo del mercado: igual que no queda en pie ningún fabricante estadounidense de RAN convencional, los proponentes de Open RAN son, casi sin excepción, estadounidenses. Esto tiene una consecuencia: en su estado actual, a Open RAN le falta un sustrato industrial suficiente.

En la práctica, Ericsson no se opone a Open RAN, pero mantiene una distancia tan recelosa como comprensible. Nokia, en cambio, ha aceptado el reto. Según la consultora DellOro, en 2025 Open RAN podría representar el 10% del mercado total de acceso radio, pero Tommi Uitto, presidente de la división Nokia Mobile Networks, cree que la cuota podría ser más alta si los dos campeones europeos jugaran esa carta. En lo que a Nokia concierne, ha incrementado su participación en los grupos técnicos de la O-RAN Alliance para influir desde dentro allí donde se cuece su futuro.

Open RAN y vRAN no pueden competir actualmente con las técnicas de acceso radio que dominan el mercado, reconoce Uitto, pero añade que “llegará el día en que alcancen un grado de madurez suficiente, por lo que [sería un error estratégico] ignorar el hecho de que es precisamente lo que quieren los clientes”. En otras palabras, Nokia quiere estar en primera fila de la parrilla de salida cuando empiece realmente la carrera.

El segundo eje estratégico de la compañía es la virtualización de las redes, especialmente las nacientes de 5G. En la trayectoria reciente de Nokia no se descartaba que su futuro descanse en la venta de software, pero tenía demasiadas rémoras que Ludmark ha venido a remover. El acercamiento de las infraestructuras al punto donde se genera el servicio es una hipótesis compartida por toda la industria, lo que no quiere decir que sea fácil.

En marzo, con pocos días de diferencia, Nokia anunció tres acuerdos con los tres grandes proveedores cloud que, pese a sus evidentes semejanzas, han descrito con matices de lenguaje. El firmado con Amazon Web Services (AWS) lo han presentado así: “es un acuerdo para explorar y facilitar que Cloud RAN (vRAN) y Open RAN soporten el desarrollo de nuevas soluciones 5G destinadas a los usuarios [de AWS, se entiende]”. El objetivo pactado son pruebas de concepto para simplificar la virtualización de la red [de AWS, nuevamente].

La colaboración con Microsoft prevé desarrollar casos de uso de redes inalámbricas privadas 4G y 5G, integrando las tecnologías Cloud RAN de Nokia y los servicios de Azure. Una de las fases del plan se refiere a Private Edge Zone con aplicaciones de muy baja latencia, en robótica, realidad mixta y juego inmersivo. En el caso de Google Cloud, la colaboración parece más enfocada a presentar soluciones conjuntas a los operadores: el test se hará con una unidad de red virtualizada de Nokia conectándola a la plataforma híbrida Anthos.

En estos meses, Lundmark también ha tenido que ocuparse de otros frentes exteriores. Ha cerrado un acuerdo con AT&T para el desarrollo de su banda C durante los próximos cinco años. No se ha facilitado la cuantía, pero la inversión total del proyecto ha sido estimada en 8.000 millones de dólares. El contrato debería empezar a ejecutarse en octubre de este año.

El acuerdo con AT&T restaña en parte la herida de finales del verano pasado, cuando Verizon decidió no adjudicar a Nokia su despliegue de 5G, escogiendo como proveedor a Samsung por valor de unos 6.000 millones. La compañía coreana le ganó con una jugada inesperada y doblemente dolorosa: la pérdida de un contrato y la irrupción de un nuevo actor en su industria.

En China, donde Nokia estaba asentada desde hace décadas, quedó fuera de los contratos de despliegue de 5G, lo que hasta podría ser asumible si los beneficiarios fueran sólo Huawei y ZTE; pero el caso es que Ericsson se llevó una ración. La carambola podría acabar bien para Nokia tras el desplante del gobierno sueco a Huawei: el CEO de Ericsson, viendo el riesgo de represalias, tomó la excepcional decisión de declarar que la prohibición de Huawei como proveedor de redes 5G en Suecia es “una zancadilla al concepto de libre mercado”. El trasfondo es evidente para cualquiera: China es un mercado veintiuna veces más grande que Suecia.