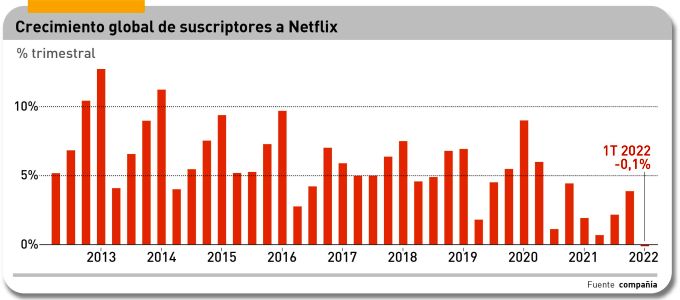

Quienes durante años han conferido un valor positivo a la palabra disrupción [DRAE: ruptura o interrupción brusca] tienen ahora una disrupción de libro, como para arrepentirse: el 20 de abril la acción de Netflix, que cotizaba a 345,60 dólares, se precipitó a 226 dólares y a 195,60 en la primera sesión de mayo. Necesariamente, una caída del 44% hace ruido. Las causas son identificables: el número global de suscriptores ha descendido en 200.000, que reducen el total a 261,4 millones; de golpe, la capitalización bursátil se ha hundido a 87.000 millones de dólares. Para ser un negocio basado en la ´economía de la atención`, esta interrupción brusca es una disrupción que mete miedo.

Por primera vez, en el primer trimestre de este año el número de bajas ha sido superior al de altas, lo que ha venido a dar la razón a los cenizos que advertían sobre la ilusión del crecimiento indefinido. No es del todo una sorpresa, ya que la cotización tocó techo el 1 de octubre pasado (690,31) lo que significa que Netflix vale hoy en bolsa el 28% de lo que valía hace siete meses. Bien mirado, ha perdido el 72% de su valor.

Es magro consuelo que los ingresos del trimestre (7.867 millones) aumentaran un 9,8% en doce meses y un 36% sobre igual período del 2020. Nadie ha prestado importancia a estos números, porque lo que está en juego es algo más profundo, la sostenibilidad.

El cambio de tendencia, por decirlo suavemente, debería inspirar una cura de humildad al fundador y primer accionista de Netflix, Reed Hastings, pero no es una reacción previsible. Lo cierto es que el modelo de negocio de la compañía se ha ganado respeto por su inteligencia al cambiar las reglas del mercado de entretenimiento, pero Hastings no ha sabido elaborar a tiempo una alternativa, tal vez ensoberbecido con el éxito cosechado durante la pandemia. Las previsiones apuntan que otros dos millones de suscriptores van a desertar en los próximos meses y en este caso se apunta como razones la inflación y la inoportuna decisión de aumentar los precios.

El primer problema de Netflix es la saturación. Empezando por su mercado más grande, el norteamericano: a finales de marzo tenía 75 millones de suscriptores en Estados Unidos y Canadá, sobre un total de 132 millones de hogares. Son casi tantos como los usuarios de la TV lineal (84 millones) y, si se considera la compartición de contraseñas, difícilmente podrá subir el porcentaje de penetración actual. En teoría, otros mercados populosos deberían dejar espacio para crecer, pero en ellos la renta familiar es mucho más baja y los precios de Netflix no son estimulantes.

Segundo: la competencia en el mercado del streaming se ha intensificado. En Estados Unidos, Nielsen adjudica a esta modalidad de televisión el 28,4% de la audiencia en marzo, siendo Netflix el líder con el 6,4%. Los beneficios y el flujo de caja de Netflix siempre han sido más bien cortos, pero sus accionistas los toleraban porque la base de abonados estaba en expansión en todo el mundo.

Por lo tanto, ¿es una hecatombe? Sí y no. Sí, porque la ´disrupción` de su valor en bolsa ha provocado una estampida: el inversor y gestor de fondos Bill Ackman, tomó la drástica decisión de liquidar sus acciones de Neflix con una pérdida de 400 millones de dólares. No, porque el mundo no se ha cansado de Netflix ni mucho menos del streaming. Los ingresos mundiales por servicios de vídeo bajo demanda (SVOD) han pasado de 17.000 millones de dólares en 2016 a 67.000 millones en 2020 y se espera que alcancen los 126.000 millones en 2026.

Cuando Netflix hizo del streaming su modelo de negocio y de la suscripción su modelo monetario, estaba sola el mercado. Ahora tiene competidores llamados HBO, Disney+, Apple TV o Amazon Prime, que le restan clientela, con la diferencia de que todas ellas están bien financiadas por otras fuentes de ingresos, mientras que Netflix sólo tiene una que, si falla, pone en crisis todo el invento. Sin contar con la nueva competencia de YouTube y TikTok, con el auge de los videos gratuitos generados por los usuarios, que puede afectar su capacidad de captación de audiencia juvenil.

Reed Hastings habló muy poco durante la presentación de resultados, pero está convencido de que los analistas se han fijado demasiado en la amenaza que representan otros servicios de streaming. En su carta de final de año a los accionistas, razonaba así: “en Estados Unidos, sólo representamos el 10% del tiempo de pantalla en televisión y menos que eso en los móviles […] Nos disputamos el tiempo de pantalla con competidores muy diversos: mucho más con Fortnite que con HBO. Cuando YouTube se cayó durante unos minutos en octubre, nuestra ganancia de usuarios duró exactamente esos minutos […] Hay miles de competidores en un mercado mundial muy fragmentado [se refería a la proliferación de servicios de alcance local] y para ellos las barreras de entrada son muy bajas. Por esto, nuestro foco no consiste en competir con Disney+, Amazon u otros, sino en mejorar continuamente la experiencia que ofrecemos a nuestros miembros”.

En Europa, una década de inacción y descrédito de las compañías de TV lineal han dejado un vacío que han llenado Netflix y Amazon. En 2020, Netflix representaba por sí sola más de la mitad de los 10.000 millones de euros recaudados por los SVOD en Europa. A mediados de 2021 tenía 67 millones de suscriptores, una cuota del 62% mientras los 30 millones de Amazon son el 19% y siguen arañando mercado gracias a sus promociones cruzadas. Sorprendentemente, Apple TV es el tercero, con 12,5 millones de suscriptores, pero su posición se ve amenazada por Disney+ con 10 millones.

De pronto, Netflix ha descubierto que su gran hallazgo de marketing, la posibilidad de que los suscriptores compartan contraseña con terceros, se ha convertido en una rémora que le costará retirar. No hay datos, pero en teoría serían unos 100 millones, algo así como el 80% de los que pagan. Haciendo que aquellos paguen por una suscripción, los ingresos crecerían [cuánto, es imposible calcularlo] y para comprobarlo ha empezado por implantar en Chile, Perú y Costa Rica un servicio que permite que dos personas que no habitan bajo el mismo techo puedan compartir contenidos mediante un cargo mensual extra. Si el experimento funciona, se extendería a todos los mercados a partir el año que viene.

¿Y si no funciona? Hastings es tan ególatra como otros miembros de la pandilla que inició PayPal [aunque menos que Elon Musk, desde luego] y tiene ciertas ideas sobre cómo enderezar el rumbo. En primer lugar, si la materia prima de la publicidad es la atención, la verdad es que Netflix la tiene, pero no la explota adecuadamente. Y si el contenido es abundante y la atención es finita, le resultaría más rentable vender atención que vender contenido. Pero Netflix hace exactamente lo contrario porque Hastings la concibió así para diferenciarse de la televisión lineal. Pues bien, al parecer ya no piensa lo mismo: no están los tiempos para rechazar el dinero de las campañas. Por consiguiente, los estrategas de la compañía ya están trabajando en una suscripción más asequible que incluya publicidad.

La generación de más ingresos es absolutamente necesaria, ahora que ya no se puede confiar en el crecimiento de la masa de suscriptores. Pero estos son y serán la razón por la que Netflix podría vender publicidad si es que encuentra una fórmula que no disguste a quienes prefieren su plataforma (o las otras) precisamente porque en su ausencia reside la diferencia con la TV lineal, cuestionada por la sobreexposición de anuncios.

¿Por qué hace falta generar más ingresos? Porque mientras apenas tenía competidores, el número de suscriptores le permitía gastar más en contenidos de calidad a un coste marginal reducido. En contraste, para Google y Facebook el coste marginal es igual a cero porque son los mejores sitios donde anunciarse. En segundo lugar, sólo la oferta de contenidos más caros podría justificar un aumento de precio de la suscripción.

Aquí viene una cuestión delicada. Algunos analistas asocian el descenso en las suscripciones a la inoportuna decisión de Netflix de encarecer el precio. El argumento de que así podría ofrecer más y mejores contenidos es muy difícil de demostrar, tanto si la mejoría es anterior al nuevo precio como si la promesa no se cumple a cabalidad. Por mucho que se diga, la experiencia reciente muestra que la política de esta plataforma dedica más esfuerzo a aumentar el número de horas que a potenciar las producciones de calidad. Algunos analistas achacan al equipo de Hastings el dedicar 18.000 millones al año a producir series y películas con una calidad media declinante, sólo por favorecer la inclusión de asuntos de interés local.

Periódicamente, los accionistas venían advirtiendo a Hastings que debía prepararse para un crecimiento más lento restringiendo gastos [nótese que el beneficio operativo del trimestre aumentó el 1% mientras los ingresos aumentaban el 9,8%]. Curiosamente, los mismos analistas que aprobaban el dispendio ahora se echan las manos a la cabeza por lo que antes alababan.

El fundador ha respondido que esa época rumbosa dará paso a una contención del gasto. Relativa, en todo caso. Puede que despida empleados, pero necesitará fichar otros que sean idóneos para llevar adelante los cambios en el modelo de negocio.

La grieta económica es menos notoria que la de suscriptores. El informe de Morgan Stanley a sus clientes asevera que Netlix podría “ganar miles de millones” a largo plazo gracias a la publicidad, estimando una recaudación de 3.000 millones al año. Sin embargo, pone en duda que la opción de ofrecer suscripciones más baratas incremente los ingresos de la empresa. Si 75 millones de hogares en Estados Unidos pagan 15 dólares al mes, un alto porcentaje podría pasarse inmediatamente a las tarifas baratas, con el resultado de que los ingresos publicitarios – de cocción lenta – no compensarían la merma.

Otra piedra sobre la que edificar una nueva Netflix podría ser el gaming, si se interpreta al pie de la letra la alusión de Hastings a Fortnite. Greg Peters, chief product officer, decía a mediados de 2021 algo al respecto: “nuestro modelo de suscripción podría trasladarse a experiencias de juego que en la actualidad no están atendidas adecuadamente por los esquemas de monetización imperantes en ese mercado […]”.

Como el lector puede apreciar, la caída de las últimas semanas no es el final de nada, pero puede ser la ocasión de dar otra vuelta a un modelo exitoso que ya estuvo en peligro en 2004, cuando la cotización de Netflix perdió el 41% de la noche a la mañana. Con una diferencia, aparte del tamaño: esta crisis no ha afectado sólo a la compañía, sino que ha hecho temblar a todo el mercado del streaming. El desplome de Netflix preocupa y con razón: los grandes grupos audiovisuales han aprobado dedicar este año unos 100.000 millones de dólares a los contenidos en un intento de emular un modelo que ahora se pone en entredicho.

Desde el anuncio de resultados de Netflix, la cotización de Disney ha caído un 14% [aunque en este caso influyen otros factores que no vienen al caso], la de Paramount Global (nuevo nombre del emporio Viacom), un 17% y la de Warner (HBO) un 21%. A primera vista, se diría que a los inversores se les ha enfriado el entusiasmo por el streaming, por considerar que no hay cancha para tanto jugador.

Hasta hace bien poco, Wall Street aplaudía la abundancia en el gasto en nutrir el catálogo: cuando se anunció una programación de Disney+ basada en contenidos de Marvel y Star Wars, sus acciones tocaron el cielo. Pero el sentimiento bursátil ha cambiado: al anunciarse las inversiones en Paramount +, las acciones de su propietaria cayeron un 20%.

En definitiva, las frágiles cuentas de Netflix han servido de aviso a los inversores de que, por muy buena sea una programación, es poco probable que el sector del streaming llegue a generar beneficios comparables a los que los grupos de cine y televisión obtenían décadas atrás. Los fondos de inversión tienen otras oportunidades en el contexto actual.